Am 12. Februar stimmen wir über die Unternehmenssteuerreform III (USR III) ab, ein Mammutprojekt, bei dem finanz- und wirtschaftspolitische Weichen gestellt werden. Luzerner Kapellbrücke: Hier wurden die Unternehmenssteuern bereits auf das schweizweit tiefste Niveau gesenkt. Bild: wikimedia.orghttps://fr.wikipedia.org/wiki/Lucerne#/media/File:Switzerland_Lucerne.jpg Kurz zusammengefasst geht es bei der Vorlage darum: Aktuell geniessen hochmobile Konzerne, die in der Schweiz nur eine begrenzte Geschäftstätigkeit ausüben (sog. Statusgesellschaften) weitgehende Steuerprivilegien bei den kantonalen Gewinnsteuern. De facto bezahlen sie damit im Durchschnitt effektive Steuern von sehr attraktiven 10.3%, während ordentlich besteuerte Unternehmen (in der Schweiz produzierende Grosskonzerne oder die Bäckerei um die Ecke) rund 19.8% Steuern leisten. Diese massgeschneiderte Sonderbehandlung von im Ausland erzielten Gewinnen ist der OECDhttps://www.iconomix.ch/de/service/glossar/details/detail/default/oecd/ schon lange ein Dorn im Auge. Mit der USR III soll diese Sonderbehandlung deshalb wegfallen, das heisst es wird fortan kein juristischer Unterschied mehr gemacht zwischen ausländischen und inländischen Gewinnen.

Topics:

iconomix considers the following as important:

This could be interesting, too:

Marc Chandler writes Sterling and Gilts Pressed Lower by Firmer CPI

Ryan McMaken writes A Free-Market Guide to Trump’s Immigration Crackdown

Wanjiru Njoya writes Post-Election Prospects for Ending DEI

Cash - "Aktuell" | News writes Deutliche Verluste – London hält sich besser

Am 12. Februar stimmen wir über die Unternehmenssteuerreform III (USR III) ab, ein Mammutprojekt, bei dem finanz- und wirtschaftspolitische Weichen gestellt werden.

Luzerner Kapellbrücke: Hier wurden die Unternehmenssteuern bereits auf das schweizweit tiefste Niveau gesenkt. Bild: wikimedia.org![]() https://fr.wikipedia.org/wiki/Lucerne#/media/File:Switzerland_Lucerne.jpg

https://fr.wikipedia.org/wiki/Lucerne#/media/File:Switzerland_Lucerne.jpg

Kurz zusammengefasst geht es bei der Vorlage darum: Aktuell geniessen hochmobile Konzerne, die in der Schweiz nur eine begrenzte Geschäftstätigkeit ausüben (sog. Statusgesellschaften) weitgehende Steuerprivilegien bei den kantonalen Gewinnsteuern. De facto bezahlen sie damit im Durchschnitt effektive Steuern von sehr attraktiven 10.3%, während ordentlich besteuerte Unternehmen (in der Schweiz produzierende Grosskonzerne oder die Bäckerei um die Ecke) rund 19.8% Steuern leisten. Diese massgeschneiderte Sonderbehandlung von im Ausland erzielten Gewinnen ist der OECDhttps://www.iconomix.ch/de/service/glossar/details/detail/default/oecd/ schon lange ein Dorn im Auge. Mit der USR III soll diese Sonderbehandlung deshalb wegfallen, das heisst es wird fortan kein juristischer Unterschied mehr gemacht zwischen ausländischen und inländischen Gewinnen.

Um ein Abwandern dieses hochmobilen Steuersubstrats zu verhindern, kommt man den Unternehmen mit OECD-kompatiblenhttps://www.iconomix.ch/de/service/glossar/details/detail/default/oecd/ Steuerabzugsmöglichkeiten entgegen (für Eigenkapitalkosten, Erträge aus Patenten und für Forschungsausgaben), von denen gemäss den spärlich vorhanden Informationen vor allem die Statusgesellschaften profitieren sollen. Zudem steht es den Kantonen frei, ihrerseits die Unternehmenssteuern zu senken.

Zahlenkrieg zwischen Befürwortern und Gegnern

Die Frage ist nun: Mit welchem einheitlichen Steuersatzhttps://www.iconomix.ch/de/service/glossar/details/detail/default/steuersatz/ soll dies geschehen? Die weit auseinanderklaffenden Zahlen, die sich Gegner und Befürworter um die Ohren schlagen, zeigen die vorherrschenden Unsicherheiten bezüglich der Folgen der Reform. Um diese seriös abzuschätzen und gestützt darauf eine Aussage über den optimalen zukünftigen Einheitssteuersatz machen zu können, sind namentlich zwei Faktoren von vorrangiger Bedeutung.

Erstens, wie stark ordentlich- und sonderbesteuerte Firmen von den neuen Abzugsmöglichkeiten profitieren können; zweitens, wie hoch die Steuerelastizitäten von beiden Firmentypen sind. Je höher die Elastizität, desto stärker reduzieren sich die Firmengewinne als Reaktion auf Steuererhöhungen (bspw. durch Abwanderung). Über beide Grössen ist bisher wenig bekannt.

Erste Schätzungen

In einer mit Marius Brülhart (Wirtschaftsprofessor an der Universität Lausanne) verfassten Studie![]() http://www.hec.unil.ch/mbrulhar/papers/BrulhartStaubli.pdf bringen wir etwas Licht ins Dunkel dieses Informationsvakuums. Um den optimalen Einheitssteuersatz zu bestimmen, orientieren wir uns an einem einfachen Ziel: Die durch die Reform ausgelösten Steuerausfälle sollen so gering wie möglich sein.

http://www.hec.unil.ch/mbrulhar/papers/BrulhartStaubli.pdf bringen wir etwas Licht ins Dunkel dieses Informationsvakuums. Um den optimalen Einheitssteuersatz zu bestimmen, orientieren wir uns an einem einfachen Ziel: Die durch die Reform ausgelösten Steuerausfälle sollen so gering wie möglich sein.

Mittels eigener Schätzungen gestützt auf Daten aus über 2‘000 Schweizer Gemeinden sowie mit Blick auf die einschlägige Literatur aus anderen Ländern können wir die für die Schweiz massgebende Elastizität der ordentlich besteuerten Firmen grob zwischen -0.1 und -0.4 eingrenzen. D.h., eine Steuererhöhung um 10% reduziert die besteuerbaren Unternehmensgewinne um 1% bis 4%. Des Weiteren orten wir durch zwei unterschiedliche Schätzmethoden die Steuerelastizität der Statusfirmen bei rund dem Siebenfachen. Mit anderen Worten, die Statusfirmen reagieren sieben Mal empfindlicher auf Veränderungen in der Steuerbelastung.

Betreffend der durch die USR III geschaffenen Abzugsmöglichkeiten gehen bisher geäusserte Informationen bzw. Vermutungen davon aus, dass die heutigen Statusfirmen stärker davon profitieren können als ordentlich besteuerte Firmen.

Neben diesen mit Unschärfen behafteten Zahlen verwenden wir zur Komplettierung unserer Modellrechnungen die empirisch messbaren und zugänglichen Informationen zu den Anteilen der Gewinne von ordentlich- und sonderbesteuerten Unternehmen und zur aktuellen Höhe der Steuerbelastungen. Die Gewinnsteuerbasis in Höhe von rund 135 Milliarden Franken teilt sich schweizweit etwa hälftig auf die beiden Firmentypen auf (zwischen den Kantonen gibt es diesbezüglich erhebliche Unterschiede) und die aktuellen effektiven Steuersätze sind – wie einleitend erwähnt – 10.3% bzw. 19.8%.

Optimaler Einheitssteuersatz

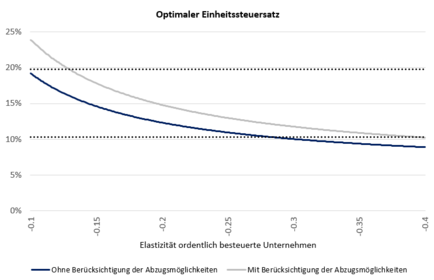

Folgende Abbildung zeigt das Ergebnis unserer Modellrechnungen. Die Kurven stellen den einnahmenmaximierenden Einheitssteuersatz in Abhängigkeit der Steuerelastizität der ordentlich besteuerten Firmen dar (die Statusfirmen haben jeweils eine sieben Mal höhere Elastizität). Die graue Linie berücksichtigt, dass die Statusfirmen höhere Steuerabzüge machen können, die blaue Linie vernachlässigt diesbezügliche Unterschiede. Schliesslich zeigen die gepunkteten Linien den durchschnittlichen Steuersatzhttps://www.iconomix.ch/de/service/glossar/details/detail/default/steuersatz/ der ordentlich besteuerten (obere Linie) und der sonderbesteuerten Unternehmen (untere Linie).

Folgende zwei Beobachtungen aus der Grafik sind wesentlich:

(1) Wenn berücksichtigt wird, dass Statusfirmen grössere Steuerabzüge machen können, dann ist der optimale Steuersatzhttps://www.iconomix.ch/de/service/glossar/details/detail/default/steuersatz/ höher.

In anderen Worten, je mehr Abzüge die hochmobilen Statusfirmen machen können, desto weniger muss man ihnen mit Steuersenkungen entgegen kommen.

(2) Je höher die Steuerelastizität, desto tiefer liegt der optimale Steuersatzhttps://www.iconomix.ch/de/service/glossar/details/detail/default/steuersatz/.

Auch dies ist intuitiv einleuchtend: Je empfindlicher die Unternehmen auf Steuerveränderungen reagieren, desto mehr lohnen sich tiefe Steuern. Geht man von mittleren Steuerempfindlichkeiten aus (Elastizität ungefähr -0.2), dann liegt der optimale Einheitssteuersatz gemäss diesen Modellrechnungen um die 13% bis 14%. Ein Blick auf die angedachten kantonalen Steuerreformen zeigt, dass sich die angekündigten Einheitssätze (VD, GE, BS) etwa in dieser Spannweite bewegen.

Zurück zur Vorlage

Die Vorlage lässt sich aus einem anderen Blickwinkel wie folgt umschreiben: Der Bund gibt vor, wie die Steuerbemessungsgrundlage bestimmt wird bzw. welche Steuerabzüge erlaubt sind. Damit bestimmt er die Steuerbelastung der Unternehmen relativ zueinander. Die Kantone entscheiden über die Höhe der Besteuerung dieser Bemessungsgrundlage.

Angesichts der deutlichen Unterschiede in der Steuerempfindlichkeit ist es durchaus im fiskalischen Interesse der Schweiz, mittels auf Statusgesellschaften zugeschnittenen Abzugsmöglichkeiten deren Steuerbelastung zu senken. Beim jetzigen Kenntnisstand ist jedoch unklar, wie gezielt diese Abzüge wirken und wie gross die blossen Mitnahmeeffekte, vor allem bei den ordentlich besteuerten Firmen sein werden. Um den Anpassungsbedarf der kantonalen Steuersätze abschätzen zu können, muss zudem die Frage der Steuerelastizität weiter untersucht werden.

Quelle für Daten zu Unternehmensgewinnen: Eidgenössische Steuerverwaltung, Statistik der direkten Bundessteuer — juristische Personen, 2017, Bern

Lesen Sie auch:

Zum Thema:

David Staubli,

Ökonom, MSc der Universität Basel, Doktorand und Lehrassistent an der Universität Lausanne.

Dies ist ein Gastbeitrag. Inhaltlich verantwortlich ist der jeweilige Autor, die jeweilige Autorin.