Inflation and Jumping the SharkEs gibt im Englischen eine köstliche Redewendung: «jumping the shark».Dem Urban Dictionary zufolge wird etwas als "über den Hai gesprungen" bezeichnet, wenn es seinen Höhepunkt erreicht hat und in die Mittelmäßigkeit oder in die Vergessenheit abrutscht. Die Redensart wird in der Regel bei Fernsehsendungen verwendet: «Die TV-Show ist vor ein paar Jahren ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes Länder einigen sich bei Weltklima-Konferenz auf globalen Emissionshandel

Cash - "Aktuell" | News writes Selenskyj glaubt an mögliches Kriegsende 2025

Cash - "Aktuell" | News writes Was Schweizer Bäuerinnen und Bauern verdienen

Cash - "Aktuell" | News writes Schweizer Efta/EU-Delegation will Abkommen mit China optimieren

Inflation and Jumping the Shark

Es gibt im Englischen eine köstliche Redewendung: «jumping the shark».

Dem Urban Dictionary zufolge wird etwas als "über den Hai gesprungen" bezeichnet, wenn es seinen Höhepunkt erreicht hat und in die Mittelmäßigkeit oder in die Vergessenheit abrutscht.

Die Redensart wird in der Regel bei Fernsehsendungen verwendet: «Die TV-Show ist vor ein paar Jahren über den Hai gesprungen». Das heisst einen Punkt erreichen, an dem etwas aufhört, populärer zu werden oder an Qualität zu verlieren.

|

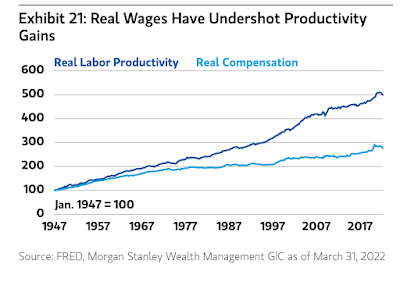

| Die deutschen Inflationserwartungen (gemessen von breakeven rates) sind derzeit sehr nahe daran, wieder unter 2,0% zu fallen, Graph: John Authers, Bloomberg, Jan 18, 2023. |

Heute können wir mit Fug und Recht behaupten, dass die Inflation in der Zwischenzeit über den Hai gesprungen ist.

Die deutschen Inflationserwartungen haben sich im Großen und Ganzen angeglichen und sind derzeit sehr nahe daran, wieder unter 2,0% zu fallen. Eine höhere europäische Inflation wird daher nicht mehr als so wahrscheinlich angesehen.

|

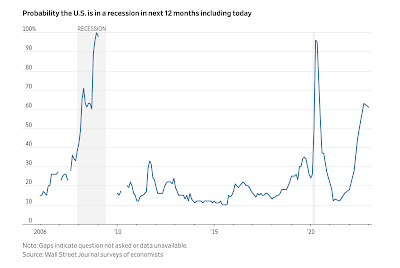

Im Durchschnitt schätzen die vom WSJ befragten Ökonomen aus Wirtschaft und Wissenschaft die Wahrscheinlichkeit einer Rezession in den nächsten 12 Monaten auf 61%, was kaum eine Veränderung gegenüber der Umfrage vom Oktober (63%) bedeutet, Graph: WSJ, Jan 17, 2023. |

Auf der anderen Seite des Atlantiks bedeuten die jüngsten US-Verbraucherpreisdaten nicht, dass die Inflation vorbei ist, aber sie signalisieren, dass die «vorübergehende Inflation» des Jahres 2021 vorbei ist, wie Paul Donovan, UBS es unterstreicht.

Die Inflationswelle bei den Rohstoffen ebbt nämlich ab und langlebige Güter befinden sich jetzt in der Deflation. Dies ist aufgrund des höheren Gewichts der langlebigen Güter bei der Berechnung der Verbraucher-Preisinflation besonders wichtig.

|

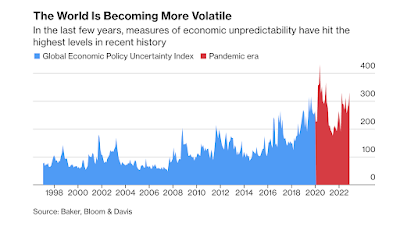

| Global Economic Policy Uncertainty Index, Graph: Bloomberg, Jan 17, 2023 |

Die amerikanischen Daten zeigen darüber hinaus, dass es keine Netto-Arbeitsplatzschaffung gibt. Das Stellenangebot ist zwar hoch, aber die Reallöhne sind niedrig.

Ohne Zweifel untergräbt der dramatisch negative Reallohnzuwachs die Nachfrage und signalisiert damit eine schwache Verhandlungsmacht der Arbeitnehmer.

|

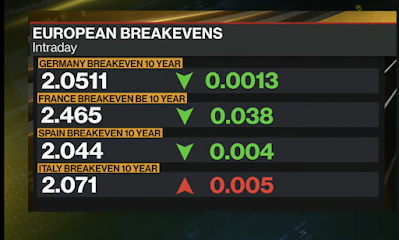

Inflationserwartungen (10y Govt Bonds breakeven rates) in Europa, Graph: Bloomberg TV, Jan 18, 2023. |

Ferner kommt es nicht auf die Löhne an, sondern auf die Lohnstückkosten («unit labor cost»), die für die Inflation ausschlaggebend sind und daher im Großen und Ganzen mit dem Inflationsziel der Fed in Einklang gebracht werden müssen.

Auch in der Schweiz ist in allen drei Kategorien (Energie, Nahrung, Engpässe) bereits heute eine Abschwächung des Inflationsdruck sichtbar, was 2023 laut Alessandro Bee, UBS zu einem signifikanten Rückgang der Gesamtinflation beitragen dürfte.

Als die Inflation in den USA zu steigen begann, war dies vor allem auf die steigenden Kosten für Waren und Energie zurückzuführen. Jetzt sind es vor allem die Dienstleistungen (zu denen auch die Kosten für die Unterkunft gehören).

Der unausgesprochene Effekt einer knappen Geldpolitik ist natürlich, dass Haushalte und Unternehmen leiden: Haushalte würden gern höhere Löhne fordern und Unternehmen erwarten, dass die Haushalte höhere Preise akzeptieren.

|

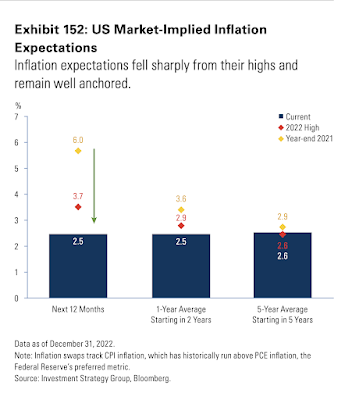

Die Inflationserwartungen in den USA sind von ihren Höchstständen stark zurückgegangen und bleiben gut verankert, Graph: Goldman Sachs, Jan 17, 2023. |

Die Arbeitslosigkeit zu erhöhen, um die Lohnkosten zu senken, ist also nicht unbedingt der richtige geldpolitische Ansatz.

Preissetzungsmacht der Unternehmen und ihre Gewinne (profit margin) sind die Haupttreiber der jüngsten Inflation.

Die Aufgabe der Zentralbanken besteht darin, eine Überhitzung, die zu einem Anstieg der Inflation führen könnte, sowie eine Unterhitzung, die zu einer übermäßigen Arbeitslosigkeit führt, zu vermeiden, wie Olivier Blanchard in seinem neuen Buch («Fiscal Policy») darlegt.

|

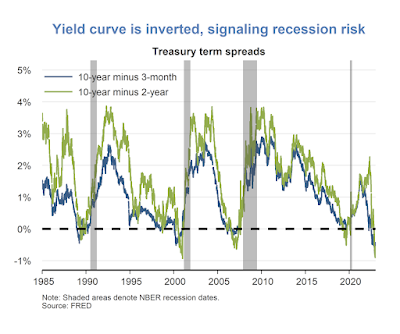

| UST-Renditekurve, 10y3m und 10y2y, die Differenz zwischen länger- und kürzer-fristigen Zinssätzen ist negativ geworden, Graph: San Francisco Fed, Jan 17, 2023. |