BuchbesprechungOlivier Blanchard: Fiscal Policy Under Low Interest Rates, MIT Press, London, England, 2023Ein bemerkenswerter Konsens unter Ökonomen (saltwater und/oder freshwater) ist sicherlich, den stetigen Rückgang der Realzinsen seit Mitte der 1980er Jahre als eine grundlegende Veränderung in Bezug auf die Handhabung der Geldpolitik (*) zu betrachten.Dazu kommt, dass die fortgeschrittenen Volkswirtschaften seit 30 Jahren unter ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Neuer Fed-Chef Warsh könnte US-Geldpolitik umkrempeln

investrends.ch writes Swisscanto Asset Allocation Update: Tech-Aktien vor dem Comeback

finews.ch writes Leovest Partners holt neuen Kundenberater an Bord

finews.ch writes Suva wählt neuen Finanzchef

Buchbesprechung

Olivier Blanchard: Fiscal Policy Under Low Interest Rates, MIT Press, London, England, 2023

Ein bemerkenswerter Konsens unter Ökonomen (saltwater und/oder freshwater) ist sicherlich, den stetigen Rückgang der Realzinsen seit Mitte der 1980er Jahre als eine grundlegende Veränderung in Bezug auf die Handhabung der Geldpolitik (*) zu betrachten.

Dazu kommt, dass die fortgeschrittenen Volkswirtschaften seit 30 Jahren unter einer chronisch schwachen privaten Nachfrage leiden. Oder anders ausgedrückt: Es wurde in diesem Zeitraum zu stark gespart und zu schwach investiert. Und darüber hinaus hat sich die Nachfrage auf sichere Anlagen (sprich: Staatspapiere) verlagert.

In diesem Kontext setzt sich Olivier Blanchard in seinem neuen grossartigen Buch mit den Auswirkungen niedriger Zinssätze auf die Fiskalpolitik auseinander und überprüft die Theorie sowie die Belege, um praktische Konsequenzen für die allgemeine Wirtschaftspolitik in den fortgeschrittenen Volkswirtschaften von heute zu ziehen.

Die Zielgruppe des Autors ist vor allem geld- und finanzpolitische Entscheidungsträger und ihre Mitarbeiter, die sich in den kommenden Jahren neuartigen Schwierigkeiten stellen müssen.

Die größte Herausforderung bei der Diskussion über die Fiskalpolitik ist die weit verbreitete und fast fanatische Überzeugung davon, die Staatsverschuldung geflissentlich als sehr hoch aufzufassen.

Der französische Ökonom, der seit einer langen Zeit als Senior Fellow am Peterson Institute für International Economics (PIIE) forscht, legt vor diesem Hintergrund grossen Wert darauf, dass sein Buch als Versuch wahrgenommen wird, in Sachen «Schulden» eine umfassendere und ausgewogenere Position einzunehmen. Naheliegend geht es nicht darum, Schulden zu lieben, sondern zu verstehen, wann und wie man sie einsetzt.

Blanchard war vom 1. September 2008 bis zum 8. September 2015 Chefvolkswirt des Internationalen Währungsfonds (IWF). Er wurde während der Amtszeit von Dominique Strauss-Kahn in dieses Amt berufen; sein Nachfolger wurde Maurice Obstfeld.

Er befasst sich im Konkreten mit drei jüngeren Episoden, in denen die Fiskalpolitik im Guten wie im Schlechten eine wichtige Rolle spielte oder spielt. Es geht nicht darum, sie vollständig zu besprechen, sondern darum, finanzpolitische Entscheidungen im Lichte seiner Analyse aufzuzeigen.

Er bezeichnet die drei Episoden als "zu wenig" (GFC 2008, Global Financial Crisis), "genau richtig" (Japans Erfahrung mit der ELB, effective lower bound, seit Mitte der 1990er Jahre) und "zu viel" (Das von der Regierung von Präsident Joe Biden Anfang 2021 ins Leben gerufene Konjunkturprogramm).

|

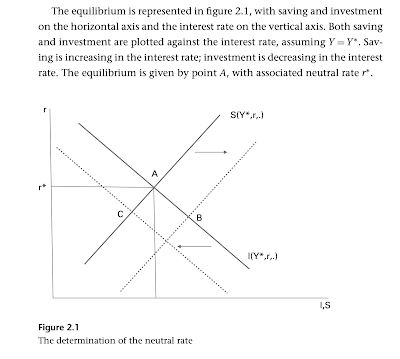

Der neutrale Zinssatz, Olivier Blanchard: Fiscal Policy Unter Low Interest Rates, MIT Press, 2023. |

Die Verlagerung des Schwerpunkts auf den Schuldenabbau war beispielsweise in der Europäischen Union (EU) besonders ausgeprägt. Interessant an der Einschätzung der EU-Kommission ist, dass es nicht um das Wachstum an sich ging, sondern um die Frage, ob ein geringeres Wachstum den Schuldenabbau zum Scheitern verurteilt.

Im Klartext: Im Gefolge der globalen Finanzkrise, als die Zentralbanken noch an oder nahe der ELB waren, legten die politischen Entscheidungsträger zu viel Gewicht auf den Schuldenabbau im Vergleich zur Stabilisierung der Produktion.

Die Kosten der hohen Verschuldung wurden als sehr hoch empfunden - höher als sie tatsächlich waren - und die Multiplikatoren wurden unterschätzt, was zu einer Unterschätzung der Produktionskosten der Haushaltskonsolidierung führte, erklärt Blanchard.

Die richtige Finanzpolitik ist dann eine Mischung aus beidem (**), wobei die relative Gewichtung von der Stärke der privaten Nachfrage abhängt.

Wenn die private Nachfrage stark ist, kann die Finanzpolitik hauptsächlich den Grundsätzen der öffentlichen Finanzen (pure public finance) folgen. Je schwächer die private Nachfrage ist, desto mehr Gewicht sollten die Prinzipien der funktionalen Finanzierung (functional finance) und der Makrostabilisierung haben.

Die Implikation dieser Denkweise über die richtige Politik ist laut Blanchard simpel:

Setzen Sie die Fiskalpolitik so ein, dass der neutrale Zinssatz (r*) die effektive untere Zinsgrenze (ELB) zumindest um eine angemessene Marge übersteigt, um der Geldpolitik genügend Spielraum zu geben, die Produktion zu stützen.

Zwar werden die Zentralbanken häufig für die derzeit niedrigen Zinssätze verantwortlich gemacht, doch ist die Schuld unangebracht. Das niedrige r (der sichere Realzins) spiegelt in erster Linie ein niedriges r* (der neutrale Zinssatz) und damit die dahinterstehenden Faktoren wider: hohe Ersparnis, niedrige Investitionen, hohe Risikoaversion und höhere Nachfrage nach Liquidität.

Fazit: Bei niedrigen Zinsen kommt es auf eine aktivere makrostabilisierende Rolle der Finanzpolitik an.

Dies ist ohne Zweifel ein bahnbrechendes Buch, voller tiefgründiger und herausfordernder Einsichten.

(*) Wenn der neutrale Zinssatz in die Nähe des durch die effektive Zins-Untergrenze (effective lower bound) implizierten Mindestsatzes rückt oder sogar darunter liegt, verliert die Geldpolitik zum grossen Teil an Zugkraft (Handlungsspielraum), was den Nutzen des Einsatzes der Finanzpolitik zur Makrostabilisierung erhöht.

(**) Der erste ist ein "reiner finanzpolitischer" Ansatz, der davon ausgeht, dass die Geldpolitik das Produktionspotenzial aufrechterhalten kann, und der sich auf den Schuldenabbau konzentriert, wenn die Verschuldung als zu hoch empfunden wird.

Der zweite ist ein "funktionaler Finanzansatz", der davon ausgeht, dass die Geldpolitik nicht eingesetzt werden kann und sich stattdessen auf die Makrostabilisierung konzentriert.