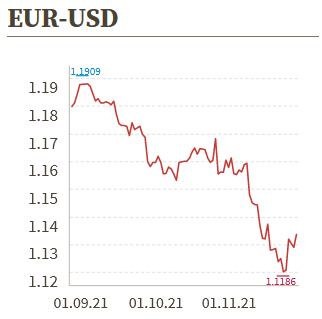

Wer als Schweizer oder Schweizerin im Jahr 2011 im Euroraum Sommerferien machte, merkte plötzlich: Jeden Tag wird alles rasant billiger. Der Euro, der Anfang Juli noch 1,23 Franken gekostet hatte, stürzte bis zum 10. August auf 1,0070 Franken ab. Es waren dramatische Tage an den Märkten und eine Folge der sich ausweitenden Eurokrise – was die Schweizerische Nationalbank im September 2011 dazu veranlasste, die Kursuntergrenze von 1,20 Franken zum Euro einzuführen. Die Staatsschuldenkrise nahm erst rund ein Jahr später mit der Aussage “Whatever it takes” des damaligen Präsidenten der Europäischen Zentralbank, Mario Draghi, eine allmähliche Wende zum Besseren. Die Bazooka wurde ausgepackt, also die wirklich grossen geldpolitischen Instrumente. Der Leitzins der EZB

Topics:

Von Daniel Hügli considers the following as important: 1) SNB and CHF, 1.) Cash News on SNB, Featured, newsletter

This could be interesting, too:

Eamonn Sheridan writes CHF traders note – Two Swiss National Bank speakers due Thursday, November 21

Charles Hugh Smith writes How Do We Fix the Collapse of Quality?

Marc Chandler writes Sterling and Gilts Pressed Lower by Firmer CPI

Michael Lebowitz writes Trump Tariffs Are Inflationary Claim The Experts

| Wer als Schweizer oder Schweizerin im Jahr 2011 im Euroraum Sommerferien machte, merkte plötzlich: Jeden Tag wird alles rasant billiger. Der Euro, der Anfang Juli noch 1,23 Franken gekostet hatte, stürzte bis zum 10. August auf 1,0070 Franken ab. Es waren dramatische Tage an den Märkten und eine Folge der sich ausweitenden Eurokrise – was die Schweizerische Nationalbank im September 2011 dazu veranlasste, die Kursuntergrenze von 1,20 Franken zum Euro einzuführen.

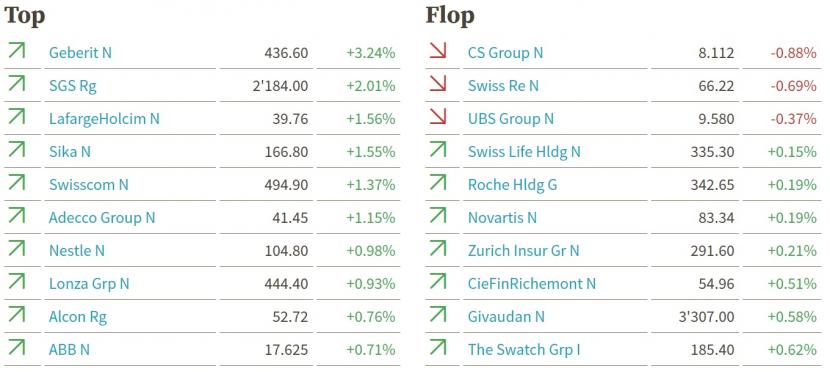

Die Staatsschuldenkrise nahm erst rund ein Jahr später mit der Aussage “Whatever it takes” des damaligen Präsidenten der Europäischen Zentralbank, Mario Draghi, eine allmähliche Wende zum Besseren. Die Bazooka wurde ausgepackt, also die wirklich grossen geldpolitischen Instrumente. Der Leitzins der EZB stand im Sommer 2011 ein letztes Mal bei 1,5 Prozent und sank bis 2016 auf 0 Prozent. Dort verharrt er noch heute, in der Schweiz steht er bei minus 0,75 Prozent. Das hatte Folgen für das Anlegerverhalten: Die Tief- und Negativzinsphase der letzten zehn Jahre löste, wir wissen es, den weltweit grossen Börsenboom aus. Der Swiss Market Index (SMI) verzeichnete bezeichnenderweise im Sommer 2011 auch seinen letzten länger anhaltenden Einbruch. Seit dem Tiefstand am 10. August 2011 hat der Schweizer Leitindex bis heute 162 Prozent zugelegt. Beim Swiss Performance Index (SPI) sind es 265 Prozent. Der Unterschied erklärt sich mit der Hausse von vielen Small- und Midcap-Aktien, aber auch mit der Nicht-Berücksichtigung der Dividendenauszahlungen bei den SMI-Aktien. Kurz: Als Firma musste man schon gröbere Fehltritte hinlegen, um in den letzten zehn Jahre keine positive Performance zu erreichen. |

Raumschiff SN15 von SpaceX, dem (noch) nicht kotierten Unternehmen von Tesla-Chef Elon Musk. IMAGO / UPI Photo Raumschiff SN15 von SpaceX, dem (noch) nicht kotierten Unternehmen von Tesla-Chef Elon Musk. IMAGO / UPI Photo |

Lonza: Ex-Mauerblümchen wird zum PrimusDie Lonza-Nachbarn in Basel können bei weitem nicht mithalten, wobei der Unterschied zwischen Roche (218 Prozent Anstieg des Genussscheins, SMI-Rang neun) und Novartis (109 Prozent, Position 15) eklatant ist und die aktuellen Stärkeverhältnisse widerspiegelt. Zweitbeste SMI-Aktie in den letzten zehn Jahren ist Sika mit einem Anstieg von fast 1400 Prozent. Bemerkenswert: Die Kursteigerung begann erst Mitte 2015 und wurde bloss einige Monate während Übernahmestreits mit Saint-Gobain Mitte 2018 unterbrochen. Die Milliardenübernahme von MBCC wird Sika nun in neue Sphären katapultieren. Wertsteigerungen von über 1000 Prozent verzeichneten auch die Aktien von Logitech und Partners Group. Letztere profitierte wegen des Ansturms auf Private-Equity-Produkte ganz besonders vom Tiefzinsumfeld. Fast ein Nullsummenspiel wurde in den letzten zehn Jahren dagegen ein Investment in Holcim. Kritiker sehen sich angesichts der Mikroperformance von 9 Prozent in ihrer Haltung bestärkt, wonach die Zement-Fusion mit Lafarge ein Fehler war. Seit dem Zusammenschluss 2015 ist die Aktie tatsächlich deutlich gefallen. Einzige SMI-Aktie im Minus ist – wenig überraschend – die Aktie von Credit Suisse: 54 Prozent Abschlag in den letzten zehn Jahren. Man kann auch einen Namen an diese “Leistung” knüpfen: Urs Rohner war von genau von 2011 bis 2021 Verwaltungsratspräsident der Credit Suisse. In diese Zeit (und darüber hinaus) reihten sich Skandale in Endlosschlaufe, Gewinnwarnungen und Kapitalerhöhungen aneinander, welche die Investoren zur Weissglut und in die Resignation trieben. Die UBS-Aktie auf dem fünftletzten SMI-Platz erreichte wenigstens eine Performance von 64 Prozent. |

|

Comet: Röntgen- und Hochfrequenzspezialist beste Schweizer AktieWer hätte gedacht, dass ein Röntgen- und Hochfrequenzspezialist aus dem freiburgischen Flamatt die beste Schweizer Aktie der letzten zehn Jahre ist? Comet hat in diesem Zeitraum im Swiss Performance Index 2281 Prozent zugelegt, ein Grossteil davon entfällt gar auf die Zeit seit Herbst 2019. Die Firma profitiert wie VAT oder Inficon vom anhaltenden Halbleiterboom. Die Aussichten bleiben gut, Comet will den Umsatz bis 2025 verdoppeln. Offen bleibt allerdings, ob der Aktienkurs die schwindelerregende Aufwärtsspirale der letzten zwei Jahre beibehalten kann. Der Aufwärtssog von Kardex begann schon Ende 2011. Die Aktie des Lagerlogistikers aus Zürich Oerlikon steigerte sich um den letzten zehn Jahren um 1805 Prozent und belegt in der Dekadentabelle im Swiss Performance Index Platz zwei. Die Firma profitierte schon früh vom immer noch wachsenden Onlinehandel und der Automatisierung der Lagerlogistik. Vom E-Commerce-Boom profitiert(e) auch Interroll (plus 1145 Prozent und Rang zehn in der SPI-Rangliste). Die Firma aus Sant’Antonino TI spezialisiert sich ebenfalls auf Intralogistik, also den Warenfluss innerhalb von Unternehmen. Die Automatisierung von Lagern hat in den nächsten Jahren weiteres erhebliches Wachstumspotenzial. Unter den Flop-Ten der letzten zehn Jahre finden sich mit Obseva, Addex, Relief oder Polyphor zahlreiche Biotech-Unternehmen. Sie veranschaulichen deutlich, welche Risiken die Aktien für Anlegerinnen und Anleger darstellen. Grösste Wertvernichterin am Schweizer Aktienmarkt ist der ETH Spin-off Kuros mit Sitz in Schlieren ZH. Der Aktienkursverlust der Biotech-Firma beträgt 99,3 Prozent seit Sommer 2011. Beschämend sind die 85 Prozent Kursverlust des Vermögensverwalters GAM, ausgelöst durch Strategie-Wirrwarr, Lohnexzessen und fehlendem Risikomanagement. GAM hinterlässt sprachlose Aktionäre von Julius Bär, welche 2009 die GAM-Aktien als Folge der Abspaltung des Asset-Managements von der Zürcher Privatbank zugeteilt erhielten. Der Niedergang der Aktie, die sich derzeit einem Allzeittief nähert und wohl bald zum “Penny Stock” mutiert, ist nicht absehbar. |

Wer als Schweizer oder Schweizerin im Jahr 2011 im Euroraum Sommerferien machte, merkte plötzlich: Jeden Tag wird alles rasant billiger. Der Euro, der Anfang Juli noch 1,23 Franken gekostet hatte, stürzte bis zum 10. August auf 1,0070 Franken ab. Es waren dramatische Tage an den Märkten und eine Folge der sich ausweitenden Eurokrise – was die Schweizerische Nationalbank im September 2011 dazu veranlasste, die Kursuntergrenze von 1,20 Franken zum Euro einzuführen. - Click to enlarge |

US-Markt: Tesla stiehlt allen die ShowAbsoluter Star am US-Aktienmarkt ist der E-Autobauer Tesla, wie die Tabelle des Nasdaq 100 der letzten zehn Jahre unten zeigt. Der Titel hat laut Bloomberg-Daten rund 21’000 Prozent zugelegt. Elon Musk brachte Tesla im Juni 2010 an die Börse. Somit entspricht die Prozentzahl auch etwa auch der Performance seit dem IPO. Beachtlich ist auch der Zuwachs beim Chipkonzern Nvidia (9783 Prozent) und die Steigerung bei der hierzulande etwas unbekannten Dexom (5333 Prozent). Das Unternehmen aus San Diego stellt Systeme zur kontinuierlichen Glukoseüberwachung von Diabetes-Patienten her. Enttäuschend dagegen, insbesondere für Aktionär Warren Buffett, ist die Performance von Kraft Heinz, dem fünftgrössten Lebensmittelkonzern der Welt. Sie verliert über 50 Prozent und steht an letzter Stelle im Nasdaq 100. Die Aktie ist auf Position Nummer fünf in Buffetts Beteiligungsgesellschaft Berkshire Hathaway. Freuen darf sich Buffett hingegen über sein Engagement bei Apple, wie ein Blick auf die Dow-Jones-Rangliste in den letzten zehn Jahren zeigt. Die grösste Berkshire-Position hat nun einen Wert von über 150 Milliarden Dollar. Apple hat in den letzten zehn Jahren 1244 Prozent zugelegt, wobei Buffett erst relativ spät, nämlich ab 2016, Aktien des iPhone-Herstellers zu kaufen begann. Apple kriegt im Dow Jones allerdings “nur” die Bronzemedaille. Noch etwas mehr zu legen konnten in den letzten zehn Jahren Microsoft und Home Depot. Die Titel der US-Baumarktkette haben seit Herbst 2011 Jahr für Jahr kontinuierlich zulegt, es resultiert nun ein Plus von 1343 Prozent und Rang 1. Schlechteste Dow-Aktie ist die Drogeriekette Walgreens Boots Alliance mit einem Minus von 36 Prozent. |

Wer als Schweizer oder Schweizerin im Jahr 2011 im Euroraum Sommerferien machte, merkte plötzlich: Jeden Tag wird alles rasant billiger. Der Euro, der Anfang Juli noch 1,23 Franken gekostet hatte, stürzte bis zum 10. August auf 1,0070 Franken ab. Es waren dramatische Tage an den Märkten und eine Folge der sich ausweitenden Eurokrise – was die Schweizerische Nationalbank im September 2011 dazu veranlasste, die Kursuntergrenze von 1,20 Franken zum Euro einzuführen. - Click to enlarge |

Tags: Featured,newsletter