China ist nicht länger eine Wirtschaft mit niedrigem Einkommen, sondern nähert sich rasch dem Status eines Landes mit hohem Einkommen. (Bild: Shutterstock.com/aphotostory)Es gibt jedoch mehrere gute Gründe, warum chinesische Aktien eine der bisher besten Anlageklassen des Jahres sind. Damit knüpft die starke Performance Chinas nahtlos an das bereits sehr erfolgreiche Vorjahr an. Die Outperformance der wirtschaftlichen Grossmacht erkläre sich dabei aber in erster Linie mit der Zusammensetzung des Marktes, sagt Rob Secker, Investment Director bei M&G. Konsum löst Export als Erfolgstreiber ab Das Verhältnis zwischen dem Aktienmarkt eines Landes und seiner Wirtschaft ist in der Regel nuanciert. Zahlreiche empirische Studien zeigen, dass zwischen der langfristigen Leistung der Wirtschaft

Topics:

Cash News considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes Bitcoin & Co: Lohnt sich der Einstieg überhaupt noch?

Cash - "Aktuell" | News writes Musk kritisiert Grossbritannien als tyrannischen Polizeistaat

Cash - "Aktuell" | News writes Pierer Industrie leitet Restrukturierungsverfahren wegen Problemen bei KTM ein

Cash - "Aktuell" | News writes Wirtschaftskriminalistik-Expertin: «Es wäre ideal, wenn es klare ‹Red Flags› gäbe»

China ist nicht länger eine Wirtschaft mit niedrigem Einkommen, sondern nähert sich rasch dem Status eines Landes mit hohem Einkommen. (Bild: Shutterstock.com/aphotostory)

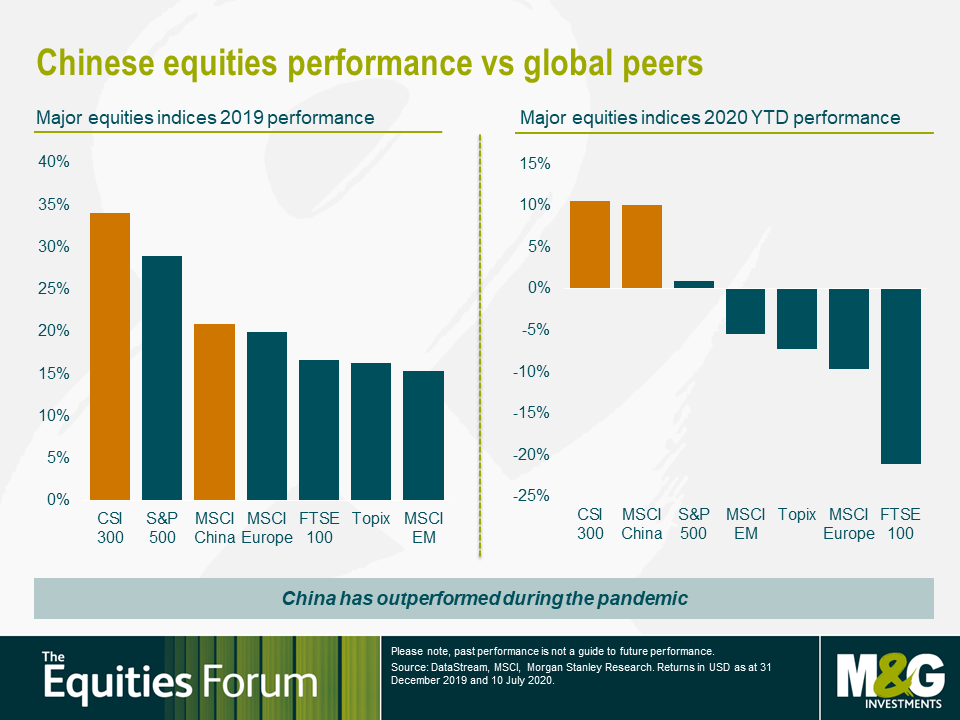

Es gibt jedoch mehrere gute Gründe, warum chinesische Aktien eine der bisher besten Anlageklassen des Jahres sind. Damit knüpft die starke Performance Chinas nahtlos an das bereits sehr erfolgreiche Vorjahr an. Die Outperformance der wirtschaftlichen Grossmacht erkläre sich dabei aber in erster Linie mit der Zusammensetzung des Marktes, sagt Rob Secker, Investment Director bei M&G.

Konsum löst Export als Erfolgstreiber ab

Das Verhältnis zwischen dem Aktienmarkt eines Landes und seiner Wirtschaft ist in der Regel nuanciert. Zahlreiche empirische Studien zeigen, dass zwischen der langfristigen Leistung der Wirtschaft eines Landes und seinem Aktienmarkt nur eine geringe oder gar keine Korrelation besteht. "Die Form der Wirtschaft eines Landes kann sich jedoch in der Zusammensetzung seines Aktienmarktes widerspiegeln – genau das ist in China der Fall", erklärt Secker.

In den letzten zwanzig Jahren hat sich die Weltwirtschaft stark verändert, wobei China ein klarer Gewinner der Globalisierung ist, die durch die Gründung der Welthandelsorganisation (WTO) im Jahr 1995 ausgelöst wurde. Die wirtschaftliche Transformation Chinas begann allerdings bereits um die Jahrhundertwende, als sich das Land de facto zum globalen Hersteller entwickelte. Das schier unerschöpfliche Reservoir an günstigen Arbeitskräften katapultierte China an die Spitze der Hersteller von Waren mit geringer Wertschöpfung, die dem weltweiten Konsumentenbedürfnis nach tiefen Preisen Rechnung trugen. Damit exportiere das Land allerdings auch die Deflation, denn durch die enormen Marktanteile in den globalen Lieferketten der verarbeitenden Industrie, stieg auch das chinesische Wohlstandsniveau.

Über die Zeit gab China damit unweigerlich seinen zentralen Wettbewerbsvorteil als Niedrigkostenhersteller der Welt preis. In den letzten zehn Jahren ist das Bruttonationaleinkommen noch einmal rapide angestiegen, und Chinas Wirtschaft hat sich hin zu einem stärker konsumentenorientierten Modell entwickelt. Damit ist das Land nicht länger eine Wirtschaft mit niedrigem Einkommen, sondern nähert sich rasch dem Status eines Landes mit hohem Einkommen. Es ist der Konsum, nicht der Export, der heute der wichtigste Motor der chinesischen Wirtschaft ist.

Weg von der Produktionsmacht hin zur Konsumgüterindustrie

Diese wirtschaftliche Entwicklung ist für Aktienanleger von Bedeutung, da sich diese Veränderungen auch auf dem chinesischen Aktienmarkt widerspiegeln. Als sich China aufgrund des rasanten Wirtschaftswachstums zu einer Produktionsmacht entwickelte, waren die wichtigsten Wirtschaftssektoren Energie, Materialien, Bauwesen und Industrie. Der Aktienmarkt spiegelte dies wider – Konsumgüter-Anbieter waren kaum vertreten. Als die Wirtschaft reifte und sich das Wachstum auf ein nachhaltigeres Niveau verlangsamte – zunehmend getrieben von inländischen Faktoren – änderte sich auch die Zusammensetzung des Aktienmarktes. Die nachfolgende Grafik zeigt das veränderte Gesicht des chinesischen Marktes bzw. die Unterteilung des Marktes in "alte" und "neue" Wirtschaftssektoren. Die Sektoren der "New Economy", d.h. Konsumgüter des gehobenen Bedarfs, Grundbedarfsgüter, Gesundheitswesen, IT, Medien und Unterhaltung, machen heute zwei Drittel des Marktes aus.

Aktieninvestoren kaufen keine Länder oder Volkswirtschaften, sie kaufen Unternehmen

Die Stärke des chinesischen Aktienmarktes liegt in seiner heutigen Zusammensetzung. Nahezu die Hälfte des MSCI China Index, nach Marktkapitalisierung, entfällt auf Unternehmen, die auf ein Online-Geschäftsmodell setzen. Und genau diese Unternehmen sind es denn auch, welche die Pandemie-bedingten Geschäftsauswirkungen deutlich besser überstanden haben, als die meisten anderen Marktteilnehmer. Dabei ist zu berücksichtigen, dass alleine die beiden Aktien von Alibaba und Tencent den MSCI China Index mit einem Anteil von über 30% dominieren. Die Situation in China ist damit vergleichbar mit den USA, wo die FAANG-Aktien ähnlich stark den S&P 500 beeinflussen.

Onshore vs Offshore Markt

Investitionen in China werden derzeit oftmals im gleichen Atemzug wie Covid-19 kommentiert. "Die Schlagzeilen, die wir lesen, erscheinen dabei gelegentlich alarmierend – sie sind möglicherweise aber auch irreführend. Es darf aber nicht vergessen gehen, dass zwei sehr unterschiedliche chinesische Aktienmärkte existieren", gibt Secker zu bedenken. So werden die chinesischen Onshore-A-Aktien an den Börsen in Shanghai und Shenzhen gehandelt, während der Offshore-Markt, der in Hongkong notierte chinesische Unternehmen, H-Aktien und solche mit American Depositary Receipt (ADR)-Notierungen in den USA repräsentiert. Internationale Anleger dürften vorwiegend über Fonds oder Portfolios mit chinesischen Aktien in Berührung kommen, die grösstenteils in den MSCI China Index oder in dessen Bestandteile investieren.

"Die Erfahrungen der Anleger mit den Onshore- und Offshore-Märkten können dadurch sehr unterschiedlich sein. In jüngster Zeit haben staatliche Medienkampagnen die vermeintlichen Tugenden des Bullenmarktes angepriesen und damit das Feuer der durch den Einzelhandel verursachten Volatilität noch zusätzlich angefacht. In der Folge konnten durch den Einstieg von Privatanlegern einige unglaublich grosse tägliche Bewegungen auf dem Markt beobachtet werden", sagt Secker. Angesichts des Tempos dieser Anstiege bis Anfang Juli zeige sich jetzt aber eine Änderung der Medienstrategie der Regierung, die einen eher vorsichtigen Ton anschlage, um das Risiko einer potenziellen Marktblase zu minimieren.

Darum prüfe, wer sich binde

In Anlehnung an die Entwicklung, die wir in der Zusammensetzung des chinesischen Aktienmarktes gesehen haben, ist mit einer Reihe von marktgesteuerten Reformen zu rechnen, die dazu dienen werden, die Investorenbasis des A-Aktienmarktes über die Zeit zu verbreitern – insbesondere im Hinblick auf eine institutionellere, internationale Investorengemeinde, die sich in China engagiert. Chinesische Aktien sind heute ein grosser Bestandteil des Schwellenmarkt-Universums und umfassen etwas mehr als 40% des MSCI Emerging Markets Index. Allerdings ist China in den umfassenderen globalen Indizes unterrepräsentiert; sein Anteil am MSCI AC World Index beläuft sich auf lediglich 5%. Das dürfte sich bald ändern.

Denoch – oder gerade deshalb – seien die Bewertungen der grossen chinesischen Internet-Unternehmen bzw. deren Geschäftsmodelle genau auf ihre Resilienz zu prüfen. Im Hinblick auf den chinesischen Markt für A-Aktien gelte es zudem, die Stimmung der Privatanleger zu beobachten, die über das Potenzial verfügen, die Gesamtbewertungen rasch zu beeinflussen, rät Secker. "So konnten wir mit SMIC, die im Star Board von Shanghai notiert, unlängst den seit einem Jahrzehnt grössten Börsengang in China beobachten." SMIC ist ein Halbleiterunternehmen, das noch nie eine Kapitalrendite über seinen Kapitalkosten erzielt hat und dennoch mit einem verlockenden 4-fachen Kurs-Buchwert bewertet ist. Die SMCI-Aktien stiegen denn am ersten Handelstag der Aktie auch um über 200 Prozent, was darauf hindeuten könnte, dass Chinas Märkte nicht mehr weit von einer Blase entfernt sind, meint der Investment Director bei M&G.

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren