Summary:

Am Mittwoch ist die Zinsstruktur-Kurve (yield curve) sowohl in den USA als auch in Grossbritannien fast gleichzeitig invertiert. Es ist Zeit, in Erinnerung zu rufen, warum dies uns interessiert.Die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit ist zum ersten Mal seit GFC (2008) um 1 Basispunkte (d.h. 0,01%) unter die von 2-jährigen US-Staatspapieren gesunken.Das bedeutet, dass ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Am Mittwoch ist die Zinsstruktur-Kurve (yield curve) sowohl in den USA als auch in Grossbritannien fast gleichzeitig invertiert. Es ist Zeit, in Erinnerung zu rufen, warum dies uns interessiert.Die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit ist zum ersten Mal seit GFC (2008) um 1 Basispunkte (d.h. 0,01%) unter die von 2-jährigen US-Staatspapieren gesunken.Das bedeutet, dass ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes Länder einigen sich bei Weltklima-Konferenz auf globalen Emissionshandel

Cash - "Aktuell" | News writes Selenskyj glaubt an mögliches Kriegsende 2025

Cash - "Aktuell" | News writes Was Schweizer Bäuerinnen und Bauern verdienen

Cash - "Aktuell" | News writes Schweizer Efta/EU-Delegation will Abkommen mit China optimieren

Am Mittwoch ist die Zinsstruktur-Kurve (yield curve) sowohl in den USA als auch in Grossbritannien fast gleichzeitig invertiert.

Es ist Zeit, in Erinnerung zu rufen, warum dies uns interessiert.

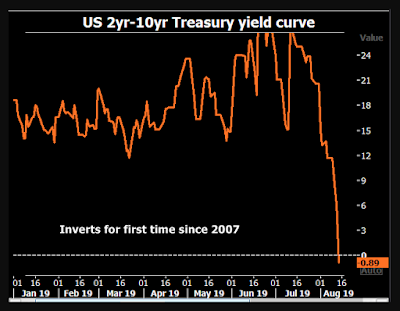

Die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit ist zum ersten Mal seit GFC (2008) um 1 Basispunkte (d.h. 0,01%) unter die von 2-jährigen US-Staatspapieren gesunken.

Das bedeutet, dass die Rendite der kürzer laufenden Wertpapiere höher notiert als die Rendite der länger laufenden Staatsanleihen. Diese Konstellation nennt man am Finanzmarkt „inverse Zinskurve“, die als Rezessionssignal gilt.

Es ist nicht schwer, festzuhalten, dass der Rentenmarkt in letzter Zeit eine Geschichte von tiefgreifendem Pessimismus erzählt.

Paul Krugman hat neulich den Stellenwert der Bond-Märkte mit ein paar lesenswerten Gedanken zusammengefasst:

„Amateure sprechen über den Aktienmarkt. Aber Profis studieren den Anleihemarkt“.

Gemessen an 2y10y Rendite-Spread, die US und UK Ertragskurve (yield curve) drehen invers zum ersten Mal seit GFC (2008), Graph: Bloomberg, Aug 14, 2019

Warum spiegelt aber der Rentenmarkt die wirtschaftlichen Erwartungen wider?

Wenn Anleger einen Boom erwarten, rechnen sie damit, dass die Notenbank versucht, den Boom durch die Anhebung der kurzfristigen Zinssätze (die sie mehr oder weniger direkte kontrolliert) einzudämmen, um die potenzielle Inflation abzuwenden.

Die Aussicht auf höhere Kurzfristzinsen führt dann zu höheren Langfristzinsen, weil niemand bei steigenden Renditen das Geld mit einer niedrigen Rendite binden will.

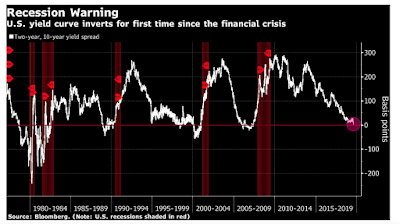

US-Rendite Kurve gemessen am Spread 10y UST und 2y UST. Am Mittwoch ist die Rendite der US-Staatsanleihen mit 10 Jahren Laufzeit zum ersten Mal seit GFC (2008) unter die von 2-jährigen US-Staatspapieren gesunken, Graph: FT, Aug 14, 2019

Wenn Anleger hingegen mit einem Einbruch rechnen, erwarten sie, dass die Fed die Zinsen senkt, und sich in langfristigen Anleihen engagiert, um die Renditen so lange wie möglich zu sichern.

Kreditkosten am kurzen Ende der Ertragskurve sind höher als die am langen Ende: UST Rendite-Spread-Kurve gemessen an UST Bonds mit 2 Jahren und 10 Jahren Laufzeit, Graph: Reuters, Aug 14, 2019

Der Rückgang der Renditen seit dem letzten Herbst von einem Höchststand von 3,2% auf nur 1,63% heute zeigt, dass die Anleger in Bezug auf die Wirtschaft weniger zuversichtlich sind.

Die Rendite der US-Staatsanleihen mit 30 Jahren Laufzeit ist zum ersten Mal unter 2% gesunken, Graph: FT, Aug 16 2019

Die langfristigen Zinssätze sind jetzt merklich niedriger als die kurzfristigen Zinssätze. Und diese Art der Inversion der Zinsstruktur-Kurve (yield curve) war in der Vergangenheit stets der Vorläufer einer Rezession.

Anleiheinvestoren könnten sich natürlich irren. Es gibt sogar einige Leute, die behaupten, dass wir in einer Anleiheblase (bond bubble) stecken.

Die Realwirtschaft tuckert irgendwie, gemessen an BIP-Daten. Aber es gibt eindeutig eine Welle von Pessimismus, die den Markt erfasst.

Rezession-Warnung, Graph: BloombergQuint, Aug 16 2019

In den letzten 5 Fällen, als die Rendite der 10-jährigen UST unter die der 2-jährige UST abgerutscht sind, folgte eine wirtschaftliche Kontraktion.

Warum?

Krugman zählt dazu im Wesentlichen drei Aspekte auf:

1) Die Steuersenkung der Trump Administration war tatsächlich einmalig. Es gab keine Anzeichen für den versprochenen Anstieg der Unternehmensinvestitionen.

2) Es ist nicht ausgeschlossen, dass Trumps „Handelskrieg“ einen Tribut fordert. Insbesondere könnte die Unsicherheit die Unternehmensausgaben beeinträchtigen.

3) Die wirtschaftlichen Probleme im Rest der Welt (einige europäische Volkswirtschaften befinden sich möglicherweise in einer Rezession) wirken sich allmählich auf die US-Wirtschaft aus.

Die meisten Ökonomen rechnen zwar nicht mit einer Rezession in den USA. Aber niemand ist gut darin, Wendepunkte in der Wirtschaft frühzeitig zu erkennen und eine Rezession vorauszusagen, bevor sie in den Daten wirklich offensichtlich wird, so Krugman weiter. Dennoch ist es unübersehbar, dass der Rentenmarkt das Geschehen bemerkenswert düster einstuft.

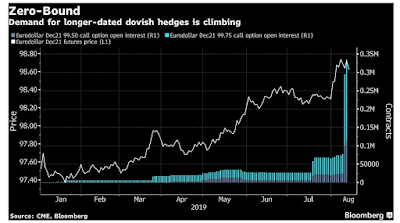

EuroDollar Options Market, Graph: Bloomberg Quint, Aug 16, 2019

Der EuroDollar Options Markt deutet darauf hin, dass die US-Notenbank die Zinsen dieses Jahr dreimal um 0,25% senken wird, und mindestens viermal im nächsten Jahr.

Die Trader gehen davon aus, dass die Fed die Zinsen bis Ende 2021 auf der Nullzins-Grenze (ZLB: zero lower bound) belassen wird. Das bedeutet nichts anderes als dass die Händler sich gegen das Risiko absichern, dass die US-Zinsen auf der Null-Linie landen werden.