Nach dem grossen Einbruch der Kapitalmärkte im März geht es wieder aufwärts mit der Performance der Schweizer Pensionskassen. (Bild: Shutterstock.com/Andre Gie)Im Juli trieb das Zusammenspiel von Wirtschaft und Epidemiologie die Märkte weiter an. Investoren und politische Entscheidungsträger wägen die Unterstützung, die eine beispiellose Liquiditätsversorgung der Zentralbanken bietet, immer noch gegen Bedenken einer zweiten Welle von Covid-19-Infektionen ab. Nach Ansicht der Experten von UBS bleibt die Liquiditätsversorgung der dominante Faktor. Trotz täglicher Schlagzeilen über wieder steigende Fallzahlen in den USA und anderen Ländern sowie einer Eskalation der Spannungen zwischen den USA und China kletterten globale Aktien im Juli um 4%, in den USA erreichte der Nasdaq zeitweise gar

Topics:

Cash News considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes Länder einigen sich bei Weltklima-Konferenz auf globalen Emissionshandel

Cash - "Aktuell" | News writes Selenskyj glaubt an mögliches Kriegsende 2025

Cash - "Aktuell" | News writes Was Schweizer Bäuerinnen und Bauern verdienen

Cash - "Aktuell" | News writes Schweizer Efta/EU-Delegation will Abkommen mit China optimieren

Nach dem grossen Einbruch der Kapitalmärkte im März geht es wieder aufwärts mit der Performance der Schweizer Pensionskassen. (Bild: Shutterstock.com/Andre Gie)

Im Juli trieb das Zusammenspiel von Wirtschaft und Epidemiologie die Märkte weiter an. Investoren und politische Entscheidungsträger wägen die Unterstützung, die eine beispiellose Liquiditätsversorgung der Zentralbanken bietet, immer noch gegen Bedenken einer zweiten Welle von Covid-19-Infektionen ab. Nach Ansicht der Experten von UBS bleibt die Liquiditätsversorgung der dominante Faktor.

Trotz täglicher Schlagzeilen über wieder steigende Fallzahlen in den USA und anderen Ländern sowie einer Eskalation der Spannungen zwischen den USA und China kletterten globale Aktien im Juli um 4%, in den USA erreichte der Nasdaq zeitweise gar ein Rekordhoch. Schweizer Aktien zeigten sich im Juli eher verhalten. Während der Schweizer Franken gegenüber dem Euro infolge des EU-Hilfspakets leicht an Wert verlor, legte er gegenüber dem US-Dollar zu. Der stärkere Euro verschaffte der Schweizerischen Nationalbank eine kleine Verschnaufpause bei den Devisenmarktinterventionen.

Die Federal Reserve hielt an ihrer akkommodierenden Haltung fest, sodass die realen Renditen zehnjähriger US-Staatsanleihen auf ein Rekordtief von -1% fielen und der Dollar weiter an Wert verlor. Auch Gold profitierte von tiefen Realzinsen und einem schwächeren USD und verbuchte im Juli eine Wertsteigerung von über 10%. Zudem trägt Gold zur Absicherung und Diversifikation des Portfolios bei – Qualitäten, die in volatilen Zeiten nützlich sind. Denn mit dem Näherrücken der US-Präsidentschaftswahl, den konstant aufflammenden Spannungen zwischen den USA und China und anhaltenden Bedenken wegen des Coronavirus dürfte weiterhin mit Volatilität an den Finanzmärkten zu rechnen sein.

Dennoch gibt es laut UBS für die langfristige Renditesteigerung kaum Alternativen zu Aktien. Angesichts steigender Staatsschulden erwarten die Experten eine anhaltende finanzielle Repression sowie eine grössere Toleranz der Zentralbanken gegenüber einer über dem Zielwert festgelegten Inflation. Angesichts dieser schwachen Aussichten für Staatsanleihen bleiben Aktien attraktiv.

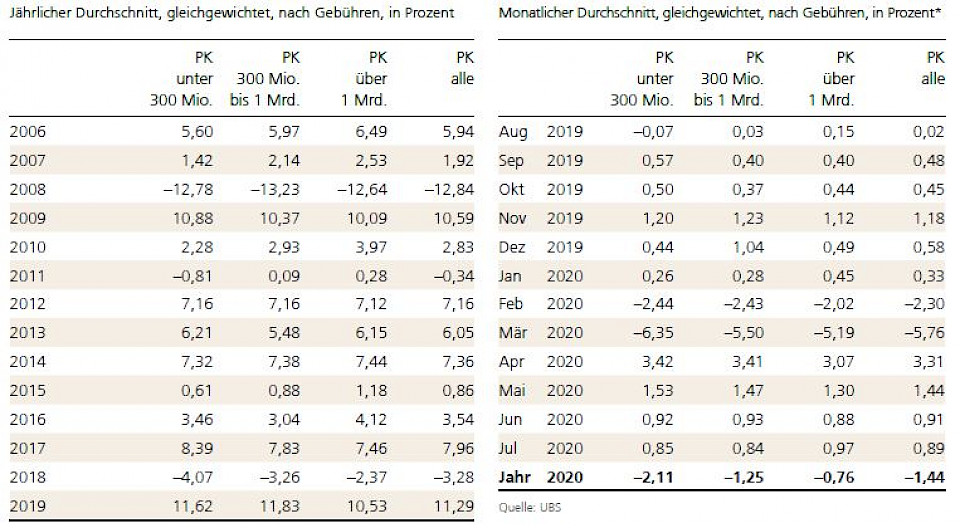

Vor diesem Hintergrund erzielten die Pensionskassen im Sample der UBS im Juli eine durchschnittliche Performance von 0,89% nach Gebühren. Seit Jahresbeginn steht die Rendite bei -1,44% und seit Messbeginn 2006 bei 55,63%. Das beste Ergebnis verbuchte eine grosse Pensionskasse mit 1,83%. Das schlechteste Ergebnis verbuchte eine kleine Pensionskasse mit -0,42%.

Performance der Pensionskassen

* Die Performance der letzten Monate kann sich rückwirkend ändern, wenn neue

Performancezahlen verfügbar sind. Durchschnitte werden geometrisch berechnet. Quelle: UBS

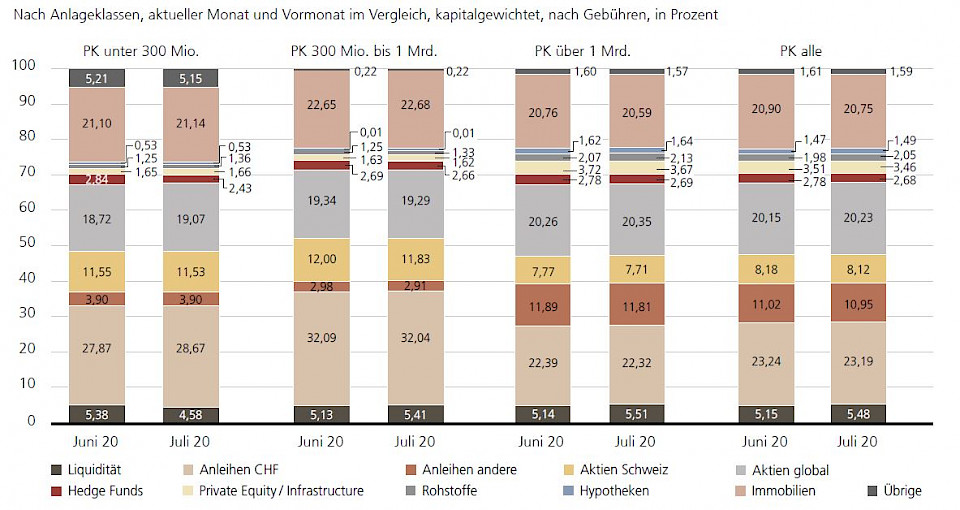

Die Sharpe Ratio betrug im Durchschnitt 0,70. Die grossen Vorsorgeeinrichtungen wiesen mit 0,85 eine höhere risikoadjustierte Rendite auf als die mittleren mit 0,76 und die kleinen mit 0,57. Vor allem ausländische Aktien und Schweizer-Franken-Anleihen trugen zur positiven Performance bei.

Performance nach Anlageklassen, jährlicher Durchschnitt, kapitalgewichtet, n. Gebühren, in %

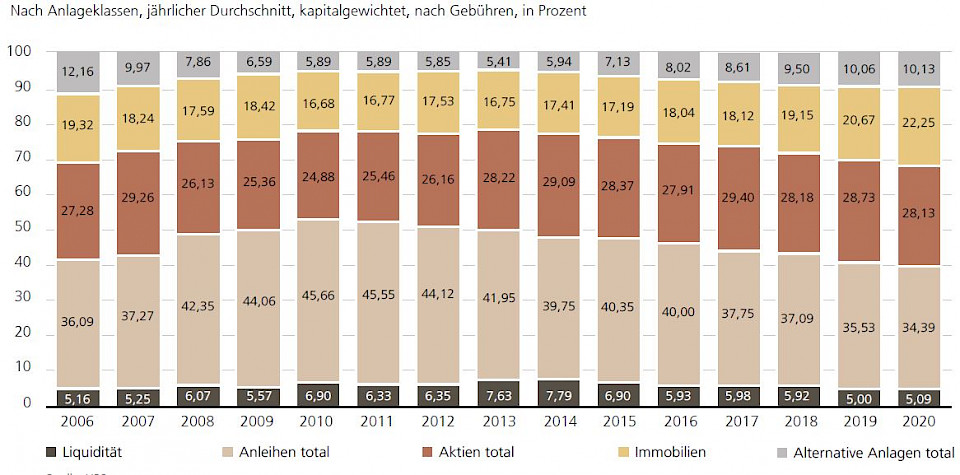

Anteile am PK-Vermögen

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren