Infrastruktur kann als mögliche Absicherung gegen Inflation betrachtet werden. (Bild: gettyImages)Im Frühjahr 2021 galt der Anstieg der Verbraucherpreise noch als vorübergehendes Phänomen, über das man sich kaum Sorgen machen musste. In diesem Jahr ist der Anstieg der Lebenshaltungskosten kaum zu übersehen. Im April 2021 prognostizierten die von Reuters befragten Ökonomen für 2022 eine Inflation von gut 2% in den USA und etwa 1,5% in der Eurozone. Derzeit gehen sie von fast 7% für die USA und fast 6% für die Eurozone aus. Die steigende Inflation hat auch die Aktienmärkte in Mitleidenschaft gezogen. Das gilt besonders für die "Wachstumswerte“. Der technologielastige Nasdaq Composite-Index stürzte im April in den Baissebereich – definiert als Rückgang von mehr als 20% gegenüber dem

Topics:

Cash News considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes Länder einigen sich bei Weltklima-Konferenz auf globalen Emissionshandel

Cash - "Aktuell" | News writes Selenskyj glaubt an mögliches Kriegsende 2025

Cash - "Aktuell" | News writes Was Schweizer Bäuerinnen und Bauern verdienen

Cash - "Aktuell" | News writes Schweizer Efta/EU-Delegation will Abkommen mit China optimieren

Infrastruktur kann als mögliche Absicherung gegen Inflation betrachtet werden. (Bild: gettyImages)

Im Frühjahr 2021 galt der Anstieg der Verbraucherpreise noch als vorübergehendes Phänomen, über das man sich kaum Sorgen machen musste. In diesem Jahr ist der Anstieg der Lebenshaltungskosten kaum zu übersehen. Im April 2021 prognostizierten die von Reuters befragten Ökonomen für 2022 eine Inflation von gut 2% in den USA und etwa 1,5% in der Eurozone. Derzeit gehen sie von fast 7% für die USA und fast 6% für die Eurozone aus.

Die steigende Inflation hat auch die Aktienmärkte in Mitleidenschaft gezogen. Das gilt besonders für die "Wachstumswerte“. Der technologielastige Nasdaq Composite-Index stürzte im April in den Baissebereich – definiert als Rückgang von mehr als 20% gegenüber dem Höchststand. Die Inflationserwartungen scheinen sich allmählich von "vorübergehend" zu "hartnäckig" zu entwickeln. Wie das M&G Equities Team feststellt, suchen darum Anleger nach Vermögenswerten, die den schleichenden Auswirkungen eines allgemeinen Preisanstiegs vielleicht besser widerstehen können als andere.

In der Vergangenheit hätten Infrastrukturanlagen in manchen Phasen einen Inflationsschutz geboten. S&P Dow Jones Indices beispielsweise hat im letzten Jahr Daten vom 31. Dezember 2002 bis 31. März 2021 analysiert. Der Bericht zeigt laut den Experten: Der Dow Jones Brookfield Global Infrastructure Index und der S&P Global Infrastructure Index haben den S&P Global Broad Market Index in Monaten mit hoher Inflation übertroffen – im Durchschnitt um eine jährliche Rendite von 3,1% bzw. 2,4%. In Monaten mit niedriger Inflation entwickelte sich der Dow Jones Brookfield Global Infrastructure Index leicht besser als der S&P Global Broad Market Index. Der S&P Global Infrastructure Index erzielte eine schwächere Performance. Anleger sollten beachten, so das M&G Equities Team, dass die Wertentwicklung in der Vergangenheit kein Indikator für die künftige Wertentwicklung ist.

Wie die Experten weiter erklären, zielt der Dow Jones Brookfield Global Infrastructure Index darauf ab, die Wertentwicklung von reinen Infrastrukturunternehmen aus der ganzen Welt zu messen. Er deckt alle Sektoren des Infrastrukturmarktes ab. Der S&P Global Infrastructure Index bezieht 75 Unternehmen aus der ganzen Welt ein. Diese Auswahl soll einen Querschnitt der börsennotierten Infrastruktur darstellen, unter Berücksichtigung von Liquidität und Handelbarkeit. Der Index berücksichtigt die Infrastruktur-Cluster Energie, Transport und Versorgung, so soll eine Diversifizierung erreicht werden. Der S&P Global Broad Market Index enthält mehr als 14'000 Aktien aus 25 Industrie- und 24 Schwellenländern.

Absicherung gegen Inflation?

Warum kann Infrastruktur als mögliche Absicherung gegen Inflation betrachtet werden? Ein Grund dafür ist laut dem M&G Equities Team, dass viele der Erträge aus diesen Vermögenswerten an die Inflation gekoppelt sind. In Verträgen könne festgelegt sein, dass regelmässige Zahlungen – etwa Lizenzgebühren – an bestimmte Inflationskennzahlen gekoppelt sind. In anderen Fällen könne eine Inflationsbindung gesetzlich festgelegt sein; das gelte in einigen Ländern etwa bei mautpflichtigen Strassen. Eine steigende Inflation bedeutet auch steigende Zinssätze. Diese wirkten sich mit einer gewissen Wahrscheinlichkeit auf Infrastrukturanlagen aus – denn damit steigt auch der Zinssatz, mit dem deren Cashflows abgezinst werden, so die Experten. Bei der Wertermittlung einer Anlage auf der Grundlage des reinen Cashflows gelte: Je höher der Abzinsungssatz für diese Cashflows, desto geringer der Wert der Anlage. Das betreffe jedoch nicht nur Infrastrukturtitel, sondern praktisch alle Unternehmen.

Die Expertinnen und Experten von M&G machen ein Beispiel zur Veranschaulichung: Manche Anleger halten Versorger – ein wichtiges Teilsegment der Infrastrukturanlagen – für sehr zinssensitiv. Dafür machen sie deren Ähnlichkeit mit Anleihen verantwortlich: Versorger leisten regelmässige Barzahlungen, ähnlich wie Anleihen regelmässige Zinszahlungen tätigen. Dennoch haben Versorgungsunternehmen in den letzten 20 Jahren (also in sehr unterschiedlichen Zinsumfeldern) den breiteren Aktienmarkt übertroffen (siehe Abbildung). "Unserer Ansicht nach liegt dies zum Teil an der Aufstockung der kräftigen Dividenden, die in diesem Sektor tendenziell gezahlt werden. Hinzu kommt jedoch, dass Versorger zunehmend als zentrales Element des Übergangs zu erneuerbaren Energien angesehen werden", sagen sie.

Versorger haben langfristig den breiten Markt übertroffen (MSCI ACWI Utilities vs. MSCI ACWI)

Noch etwas gelte es zu bedenken: Inflationsbereinigt liegen die Realzinsen weiterhin tief im negativen Bereich. Einige Marktbeobachter erwarteten, dass die Zentralbanken die Realzinsen so lange wie möglich dort halten werden. Dies trage dazu bei, die Schuldenlast für den öffentlichen und privaten Sektor zu verringern.

Die Volatilität nimmt zu

Auch die Volatilität gehört zu den Themen, die Anleger derzeit beunruhigen. Der VIX-Volatilitätsindex – auch als "Angstindex" bekannt – kletterte am 7. März auf ein Jahreshoch von 36,45. Seitdem ist er wieder gesunken. Dennoch lag er in der letzten Aprilwoche immer noch bei rund 33, verglichen mit 17 Ende Dezember 2021 und 18,6 Ende April 2021.

Der Krieg Russlands gegen die Ukraine verursacht unermessliches menschliches Leid. Er ist laut den Experten auch der Hauptgrund für den Anstieg der Volatilität an den Finanzmärkten. Der Krieg habe verdeutlicht, wie riskant eine übermässige Abhängigkeit von russischem Gas ist. Zum einen handle es sich bei diesem Gas um ein politisch instrumentalisiertes Gut, das von einem unberechenbaren Regime kontrolliert werde. Zum anderen fliesst es durch Pipelinenetze in Osteuropa. Nachdem Russland Ende April die Gaslieferungen an Polen und Bulgarien eingestellt hatte, stiegen die Erdgaspreise weltweit sprunghaft an. Die beiden Staaten hatten sich geweigert, Russland in Rubel zu bezahlen. Dies sei nur ein Beispiel dafür, wie sehr politische Entscheidungen des Kremls die globalen Märkte beeinflussen können.

Infrastruktur hat in der Vergangenheit einen gewissen Schutz vor Volatilität geboten. Dies zeigen laut dem M&G Equities Team Daten der Global Listed Infrastructure Organisation (GLIO), die die Kenntnis der Investoren über diese Anlageklasse durch Forschung, Weiterbildung, Veranstaltungen und Werbung fördert. Die Daten zeigen: Börsennotierte Infrastruktur hat in den letzten zwei Jahrzehnten höhere Renditen erzielt als globale Aktien oder Immobilien – bei geringerer Volatilität. Globale Anleihen waren naturgemäss weniger volatil als börsennotierte Infrastrukturanlagen; sie erzielten jedoch auch viel niedrigere Renditen (siehe Abbildung).

Risiko-/Ertragsprofile von wichtigen Anlageklassen (20 Jahre)

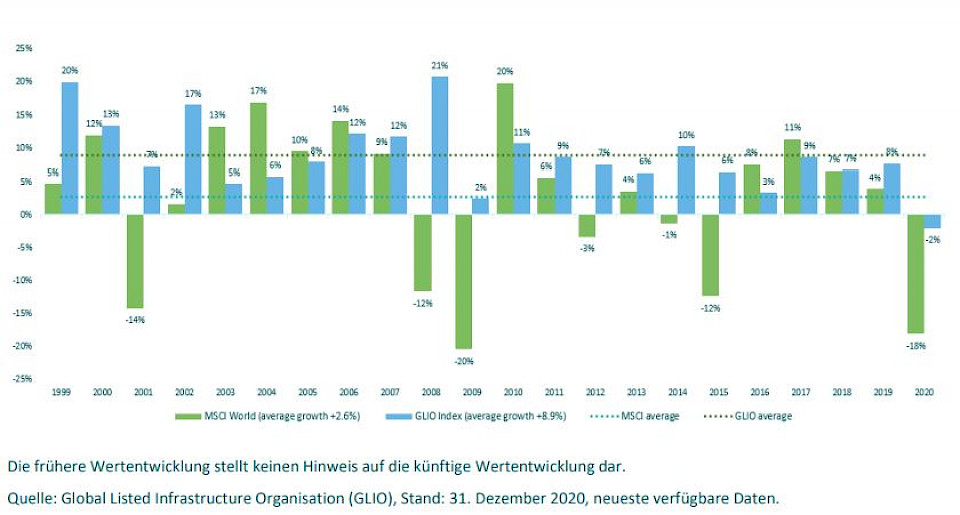

Warum sind börsennotierte Infrastrukturwerte typischerweise weniger volatil als der breite Markt? Ein Grund könnte darin zu suchen sein, so die Experten, dass die Erträge dieser Unternehmen besser vorhersagbar sind als die am breiten Aktienmarkt und sogar bei REITs. Dies erleichtert eine genauere Bewertung – auch in unsicheren Zeiten. Auch ein Blick auf die Gewinnentwicklung vor Zinsen, Steuern und Abschreibungen (EBITDA) mache Unterschiede deutlich. Ein Vergleich des GLIO-Index mit globalen Aktien zeige: Infrastrukturunternehmen erzielten in den zwei Jahrzehnten vor der Covid-19-Pandemie stabilere Gewinne als globale Unternehmen im Allgemeinen (siehe Abbildung ).

Jährliches EBITDA-Wachstum im Vergleich zum Vorjahr: GLIO-Index und globale Aktien

Die Erholung nach der Pandemie werde mit hoher Wahrscheinlichkeit weltweit grosse Investitionen in Infrastruktur erfordern. Tatsächlich haben Regierungen in aller Welt bereits entsprechende Pläne angekündigt, um die Wirtschaft nach der Covid-19-Pandemie zu unterstützen. Die USA haben ein 1,2 Bio. USD schweres Programm aufgelegt. Damit soll die marode amerikanische Infrastruktur repariert, modernisiert und ausgebaut werden. Die Europäische Union verfolgt einen "Green Deal". Damit will sie erneuerbare Energien und sauberen Verkehr fördern.

Übergang zu "Netto-Null"-Emissionen

Umwelt-, Sozial- und Governance-Aspekte (ESG) werden sowohl für Anleger als auch für Fondsmanager wichtiger. In diesem Zuge wachse auch die Bedeutung von Infrastrukturanlagen, die den Übergang zu erneuerbaren Energien unterstützen, wie das M&G Equities Team weiter erläutert. Nach Schätzungen von Morgan Stanley müssen bis zum Jahr 2050 50 Bio. USD investiert werden, um "Netto-Null"-CO2-Emissionen zu erreichen. Selbst wenn nur ein Teil dieser Investitionen tatsächlich getätigt würde, könnte das möglicherweise langfristige Chancen für Infrastrukturinvestoren eröffnen – gerade wenn man bedenke, wie wichtig die Infrastruktur für die Dekarbonisierung ist.

Der Infrastruktursektor erleichtere den Übergang zu einer CO2-neutralen Welt. Durch eine umweltfreundlichere Energieerzeugung ermögliche er es, CO2-Emissionen zu verringern oder wieder abzuscheiden und zu binden ("Carbon Capture"). "Eine entscheidende Rolle bei diesem Übergang sehen wir bei zwei Typen von Infrastrukturunternehmen: Zum einen bei den Nutzern von erneuerbaren Energien bzw. von Energieträgern, die für die Übergangsphase wichtig sind – beispielsweise Erdgas. Zum anderen bei den Firmen, die bereits künftige Energieträger wie Wasserstoff entwickeln", so die Expertinnen und Experten von M&G.

Sie fügen hinzu: "Die politischen Massnahmen mögen einen günstigen Hintergrund für die Anlageklasse darstellen. Sie sind jedoch nicht der einzige Grund für unseren Optimismus. Wir sind überzeugt, dass börsennotierte Infrastrukturunternehmen nicht nur von der Umstellung auf erneuerbare Energien profitieren könnten. Sie sind auch ein potenzieller Nutzniesser anderer langfristiger struktureller Trends, etwa der digitalen Konnektivität und der demografischen Entwicklung. Das sind starke Themen, die unserer Meinung nach noch viele Jahrzehnte prägen werden. In diesem Umfeld sind wir ausgesprochen zuversichtlich, was die langfristigen Chancen der börsennotierten Infrastruktur betrifft."

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren