Steueroasen vermindern den globalen Steuerertag und schaden damit vor allem den ärmeren Ländern, wie dieser Beitrag zeigt. In verschiedenen Ländern sind die Unternehmenssteuersätze im freien Fall. So ist in Australien gerade ein weitreichende Senkung aufgegleist, Donald Trump und Theresa May haben ihre Absicht erklärt, die USA und das Vereinigte Königreich entsprechend zu positionieren, und am 12. Februar 2017 wurde in der Schweiz über eine von Regierung und Parlament beschlossene "Unternehmenssteuerreform III" abgestimmt. Auf Druck des Auslands sollten anstößige Privilegien für im Ausland erzielte Gewinn durch (noch nicht) "verpönte" ersetzt und dazu die Unternehmenssteuersätze generell gesenkt werden, um das durch die Privilegien generierte ausländische Steuersubstrat in der Schweiz zu halten. In den letzten Wochen hat das Thema hier hohe Wellen geschlagen. Die Stimmbevölkerung hat die Vorlage letztlich mit knapp 60% abgelehnt, vor allem wohl, weil hohe Steuerausfälle befürchtet wurden. In der Debatte ging aber fast völlig unter, dass die bestehenden und mit der beabsichtigten Reform angepassten Steuerprivilegien deshalb international "verpönt" sind, weil sie dem Rest der Welt Steuereinnahmen für dort ausgeübte Wirtschaftsaktivitäten vorenthalten.

Topics:

Neueste Artikel in der Ökonomenstimme considers the following as important:

This could be interesting, too:

Dirk Niepelt writes “Report by the Parliamentary Investigation Committee on the Conduct of the Authorities in the Context of the Emergency Takeover of Credit Suisse”

Investec writes Federal parliament approves abolition of imputed rent

investrends.ch writes Novo Nordisk Studie bringt Absturz

Urs Birchler writes Der “Regulatorische Filter”: Das Filetstück des PUK-Berichts:

Steueroasen vermindern den globalen Steuerertag und schaden damit vor allem den ärmeren Ländern, wie dieser Beitrag zeigt.

In verschiedenen Ländern sind die Unternehmenssteuersätze im freien Fall. So ist in Australien gerade ein weitreichende Senkung aufgegleist, Donald Trump und Theresa May haben ihre Absicht erklärt, die USA und das Vereinigte Königreich entsprechend zu positionieren, und am 12. Februar 2017 wurde in der Schweiz über eine von Regierung und Parlament beschlossene “Unternehmenssteuerreform III” abgestimmt. Auf Druck des Auslands sollten anstößige Privilegien für im Ausland erzielte Gewinn durch (noch nicht) “verpönte” ersetzt und dazu die Unternehmenssteuersätze generell gesenkt werden, um das durch die Privilegien generierte ausländische Steuersubstrat in der Schweiz zu halten. In den letzten Wochen hat das Thema hier hohe Wellen geschlagen. Die Stimmbevölkerung hat die Vorlage letztlich mit knapp 60% abgelehnt, vor allem wohl, weil hohe Steuerausfälle befürchtet wurden.

In der Debatte ging aber fast völlig unter, dass die bestehenden und mit der beabsichtigten Reform angepassten Steuerprivilegien deshalb international “verpönt” sind, weil sie dem Rest der Welt Steuereinnahmen für dort ausgeübte Wirtschaftsaktivitäten vorenthalten. Mehr noch − jeder so generierte Steuerfranken kostet den Rest der Welt mehr als nur einen Franken, denn darin liegt ja genau die Attraktivität der Steuerprivilegien für mobile steuerliche Unternehmensstandorte. Die Gegner kritisierten daran vor allem die erwarteten Steuerausfälle durch Mitnahmeeffekte von Firmen, die ohnehin in der Schweiz ansässig sind und bleiben werden. Eine ethische Betrachtung der Folgen für den Rest der Welt suchte man aber zumeist vergeblich.

Der Steueroasen-Diskurs

Nicholas Shaxson hat in einem bemerkenswerten Buch 2011 die typischen Elemente des apologetischen Diskurses in Steueroasen charakterisiert. Zuerst streitet man ab, eine solche zu sein, dann wird hinzugefügt, dass andere es noch viel schlimmer trieben. Zuletzt leugnet man alle negativen Folgen des eignen Handelns. All dies konnte man in der Schweiz zuletzt ständig hören und lesen. Dass die Schweizer Steuerpolitik dem Rest der Welt Mittel zur Finanzierung öffentlicher Aufgaben entzieht, die damit wegfallen oder durch höhere Steuern derjenigen bezahlt werden müssen, die nicht auf Steueroasen zur Optimierung ihrer Steuerrechnung zurückgreifen können, ist hierzulande kaum ein Thema. Neulich war sogar zu lesen, durch das Anwerben des mobilen Steuersubstrats stünden nicht weniger, sondern mehr Gelder für Schulen oder das Gesundheitssystem bereit. Ob dabei einfach übersehen wurde, dass dadurch in jenen Ländern, deren Unternehmenssitze durch die Schweizer Steuerpolitik abgeworben wurden, weniger Steuersubstrat für Schulen und das Gesundheitswesen verbleibt, oder ob das aus einer Sicht, die das Wohl der Oase über alles stellt, schlicht als irrelevant angesehen wird, kann offen bleiben. Es ist in jedem Fall eine Rechtfertigung der “Beggar-thy-Neighbour”-Politik ohne den Funken eines Unrechtsgefühls und ohne die geringste Empathie für die zumeist Ärmeren im Rest der Welt. Da diese Stellungnahme nicht in einem Käseblatt stand, sondern in der Neuen Zürcher Zeitung, dem Sprachrohr und meinungsbildenden Organ der wirtschaftlichen Elite, sei hier mit etwas einfacher Algebra folgender ökonomische Sachverhalt klargestellt:

Der inländische Steuertrag S ist das Produkt von Steuerbasis B und effektivem durchschnittlichen Steuersatz s, also S = s B. Ob eine Änderung des Steuersatzes zu einer Erhöhung oder Verminderung des Steuerertrags führt, hängt davon ab, wie stark das der Besteuerung unterliegende Gesamtvolumen der Steuerbasis darauf reagiert, wobei δS = δs B + δB s. Als Lafferkurveneffekt wird ein Resultat bezeichnet, bei dem der Steuerertrag nach einer Senkung des Steuersatzes steigt, da der verminderte Ertrag aus der Besteuerung der ursprünglichen Steuerbasis durch eine Zunahme des versteuerten Einkommens überkompensiert wird. Als Gründe hierfür kommen in Frage (1) vermehrte inländische Wirtschaftsaktivität aufgrund der Anreizwirkung geringerer Grenzsteuersätze, (2) erhöhte inländische Steuerehrlichkeit und (3) die inländische Versteuerung vormals im Ausland versteuerter Einkommen oder Vermögen.

Zur Analyse der Auswirkungen des internationalen Wettbewerbs um steuerlich mobile Unternehmensgewinne sei unterschieden zwischen Steueroasen o und dem Rest der Welt r. Eine Senkung des effektiven Steuersatzes in der Steueroase führt dann zu folgenden Resultaten:

δSo = δso Bo + δBo so und

δSr = δsr Br + δBr sr.

Steueroasen funktionieren indem sie Diskretion (praktisch: Beihilfe zur Steuerhinterziehung) versprechen und damit zur Untergrabung der Steuerehrlichkeit im Rest der Welt beitragen, oder durch niedrigere Steuersätze. Das Geschäftsmodell kann als Rent-seeking verstanden werden, wobei Steuerzahlern aus dem Rest der Welt etwas Knappes angeboten wird, nämlich Nullbesteuerung oder niedrige Steuersätze. Im Unterschied zu natürlichen Knappheitsrenten (z.B. Bodenschätzen) ist die Knappheit aber bewusst herbeigeführt, und wenn der Rest der Welt mitzieht, funktioniert das Rent-seeking nicht mehr. Ohne Reaktion im Rest der Welt (δsr = 0) ergibt sich aber für das globale Steueraufkommen

δSo + δSr = δso Bo + δBo so + δBr sr.

Da δso Bo < 0 und so < sr ist das Resultat im Falle eines Nullsummenspiels (δBo −δBr = 0) eine eindeutige Verminderung des globalen Steuerertrags. Die Oase zieht dann Steuersubstrat aus dem Rest der Welt ab, mit positivem Ergebnis für den eigenen Steuerertrag, wenn der Mitnahmeeffekt (δso Bo) den Abwerbeeffekt (−δBr so) nicht überkompensiert.

Wenn ohne Änderungen der Steuersätze im Rest der Welt kein Nullsummenspiel resultieren sollte, sondern eine Ausweitung der weltweiten Steuerbasis (δBo −δBr > 0), dann kann dies nur durch eine Erhöhung der inländischen Wirtschaftsaktivität erfolgen, die nicht aus einer Abwanderung aus dem Ausland stammt. Dies ist zwar theoretisch möglich, aber nicht das typische Kalkül der Steueroase, wie die laufende Diskussion in der Schweiz zeigt, wo die Befürworter einer allgemeinen Unternehmenssteuersenkung die sofortigen Verluste aus den Mitnahmeeffekte durch den späteren Zuzug neuer steuerlicher Unternehmenssitze kompensiert sehen wollen.

Anders verhält es sich möglicherweise, wenn der Rest der Welt mitzieht, aber dies würde in jedem Fall das Geschäftsmodell der Steueroasen zerstören und ist daher das letzte, was man dort beabsichtigt. Das gelegentliche Beklagen der vermeintlich zu hohen Steuern in der “Steuerhölle” des Rests der Welt ist somit offensichtlich scheinheilig.

Keine Erhöhung der Investitionstätigkeit

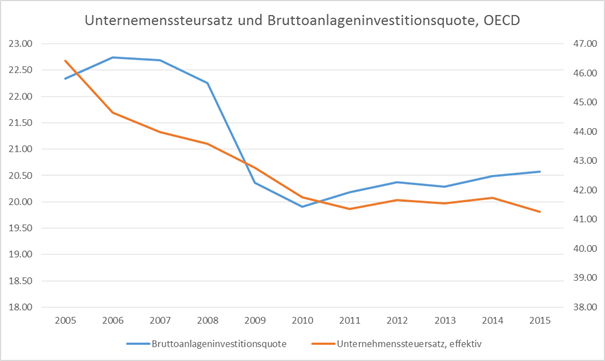

In der Realität trifft die Unterscheidung zwischen einer kleinen Gruppe von Ländern, die sich als Steueroasen positionieren und damit die Steuerbasis in anderen Ländern erodieren zwar weiterhin zu, aber das Race-to-the-Bottom ist voll in Gange. Damit sollten, wenn die Vermutung der negativen Anreize in der Steuerhölle stichhaltig ist, zumindest erste positive Effekte sichtbar werden. Wie die Abbildung 1 zeigt, sind die effektiven Unternehmenssteuersätze in den OECD Ländern seit 2005 merklich gesunken, wobei dies zum Teil als Abwehrstrategie gegen die Steueroasen zu verstehen ist, zum Teil wohl auch in der Hoffnung auf einen Lafferkurveneffekt. Die erste zu erwartende Folge der höheren Nachsteuergewinne sollte eine Stimulierung der Investitionstätigkeit sein. Wie die Grafik aber ebenfalls zeigt, sind die Investitionen im Gleichschritt mit den Steuersätzen gefallen, so dass hier von möglichen positiven Effekten eines internationalen Steuerwettbewerbs keine Spur zu entdecken ist. Der ethisch fundierte Imperativ, international koordiniert gegen den Steuerwettbewerb vorzugehen, ist also auch theoretisch und empirisch wohlbegründet. Die Schweizer Abstimmung zeigt, dass das Race-to-the-Bottom nicht unaufhaltbar ist.

Abbildung 1: Unternehmersteuersatz und Investitionen

Quelle: World Development Indicators, Januar 2017

Literatur

Oxfam International (2016), Tax Battles. The dangerous race to the bottom on corporate tax, Oxford

Shaxson, Nicholas (2011), Treasure Islands. Tax Havens and the Men Who Stole the World, London.

Stiglitz Joseph E. & Pieth, Mark (2016), Overcoming the Shadow Economy, Friedrich Ebert Stiftung, Berlin.

©KOF ETH Zürich, 16. Feb. 2017