Résumé: En réponse aux troubles économiques et financiers de la période, toutes les grandes banques centrales ont fini par se lancer dans une création monétaire massive et totalement inédite, accompagnée de taux d’intérêt très faibles ou nuls. La nouvelle cuisine monétaire est donc abondante et pas chère. Elle est très loin de mériter le procès en sorcellerie inflationniste que lui font certains de ses détracteurs. Mais, pour autant, est-elle saine et exempte de risques d’intoxication? De la Compagnie de Jésus à la Compagnie des Banques Centrales. Vous connaissez Mariana? Non, ce n’est pas le prénom d’une blonde aux yeux bleus … ni d’une brune aux yeux verts! Tout au contraire… il s’agit d’un jésuite espagnol des XVIe – XVIIe siècles! Juan de Mariana (voir son portrait en première page, exposé au Museo del Prado à Madrid), né en 1536 à Talavera et mort en 1624 à Madrid, est plus connu par ses positions théologiques et politiques (anti Machiavel et justifiant le régicide… ce qui lui vaudra quelques ennuis dont plusieurs mois de prison en Espagne et quelques bûchers pour ses livres en France après l’assassinat d’Henri IV en 1610) que par ses positions économiques.

Topics:

Liliane HeldKhawam considers the following as important: Autres articles, Banques centrales, chômage de masse, Crise des liquidités, inflation, QE, zone euro

This could be interesting, too:

Liliane HeldKhawam writes 34’000 citoyens suisses demandent la sortie de la Suisse de l’OMS. Pétition.

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Marc Chandler writes Yen Jumps on Rate Hike Speculation

Résumé: En réponse aux troubles économiques et financiers de la période, toutes les grandes banques centrales ont fini par se lancer dans une création monétaire massive et totalement inédite, accompagnée de taux d’intérêt très faibles ou nuls. La nouvelle cuisine monétaire est donc abondante et pas chère. Elle est très loin de mériter le procès en sorcellerie inflationniste que lui font certains de ses détracteurs. Mais, pour autant, est-elle saine et exempte de risques d’intoxication?

De la Compagnie de Jésus à la Compagnie des Banques Centrales.

Vous connaissez Mariana? Non, ce n’est pas le prénom d’une blonde aux yeux bleus … ni d’une brune aux yeux verts! Tout au contraire… il s’agit d’un jésuite espagnol des XVIe – XVIIe siècles! Juan de Mariana (voir son portrait en première page, exposé au Museo del Prado à Madrid), né en 1536 à Talavera et mort en 1624 à Madrid, est plus connu par ses positions théologiques et politiques (anti Machiavel et justifiant le régicide… ce qui lui vaudra quelques ennuis dont plusieurs mois de prison en Espagne et quelques bûchers pour ses livres en France après l’assassinat d’Henri IV en 1610) que par ses positions économiques. Toutefois, l’Histoire de la Pensée Economique garde un souvenir plus ou moins précis1 de son ouvrage De Monetae Mutatione paru en 1609, disponible en version anglaise sous le titre «A treatise on the alteration of money». Dans cet ouvrage – que je n’ai jamais lu et ne connais qu’indirectement (sources ici et là) ! –

Mariana associe l’augmentation des prix (l’inflation) au droit régalien de battre monnaie et à l’utilisation excessive qui en est faite par les monarques pour financer leurs dépenses somptuaires et les guerres qu’ils déclenchent.

Cette relation de cause à effet entre la création monétaire et le niveau des prix est dans l’air du temps de la période et n’est pas spécifique à Mariana. Le Français Jean Bodin avait déjà évoqué cette relation dès 1568, lançant ainsi la réflexion qui sera formalisée à la fin du XIXe siècle sous le nom de théorie quantitative de la monnaie, puis associée au nom d’Irving Fisher, «théorie selon laquelle la valeur d’une monnaie… est déterminée par la quantité qui en circule, sa valeur étant inversement proportionnelle à sa quantité»2.

En 2009, très exactement quatre siècles après la parution de l’ouvrage de Mariana, le monde va connaître une nouvelle et très sérieuse monetae mutatione : comme le Gaffiot (dictionnaire latin / français, disponible en ligne ici), je vous laisse la liberté de traduire mutatione par «altération» (si vous avez une vision négative du phénomène) ou par «changement» si vous voulez rester plus neutre… du moins à ce stade de l’enquête! En effet, c’est en 2009, en réponse aux troubles financiers internationaux et à la crise induits par les subprimes aux Etats-Unis, que la BoE (Bank of England) déclenche un processus de Quantitative Easing (QE, Assouplissement Quantitatif en français), imitée en 2010 par la Banque Centrale américaine (la FED). Mais la BoE et la FED avaient été précédées par le Japon dès 2001, en proie à des processus déflationnistes graves. Elles seront suivies par la BCE (Banque Centrale Européenne), officiellement en 2015, mais en fait dès l’arrivée de Mario Draghi à sa tête fin 2011, sous l’appelation de LTRO (Long term refinancing operations).

Bref, ce sont toutes les grandes banques centrales du monde qui ont fait, font ou feront du QE, officiellement ou pas.

D’ailleurs, si les jésuites tels que Mariana se doivent de dire une messe quotidienne, les banquiers centraux ne se réunissent qu’une fois par an pour la grand-messe de Jackson Hole (ville du Wyoming dans les Rocheuses), mais ne doutons pas que cette grand-messe annuelle des banquiers centraux (et d’autres échanges plus informels et moins voyants) n’est pas étrangère à la généralisation des démarches de QE: à chacun son tour pour tenter de relancer un schmilblick particulièrement rétif… en l’occurrence l’économie réelle … du moins c’est l’objectif officiel, pas sûr que ce soit la cible effective … sinon elle est ratée!

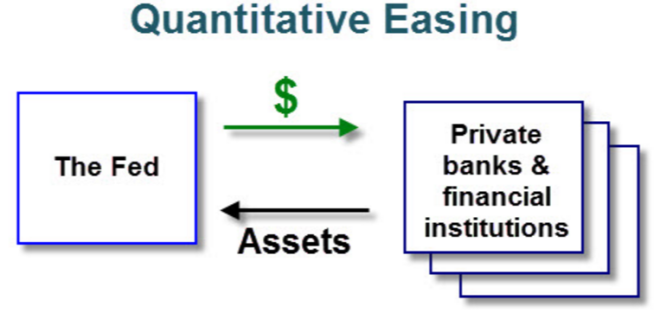

Mais, le QE, c’est quoi exactement? C’est, en première analyse, l’élargissement de la base monétaire de la banque centrale, et donc de son bilan. C’est donc de la création de monnaie. Toutefois contrairement à une croyance répandue, une Banque Centrale ne crée pas de monnaie ex nihilo, à partir de rien. Le banquier central ne se réveille pas un beau matin en se disant qu’aujourd’hui il va créer 100 milliards de dollars ou d’Euros : il n’est pas Dieu créant l’Univers! Enfin… pas tout a fait, car il a besoin de partenaires (banquiers, Trésors publics) qui vont lui demander de la monnaie banque centrale en échange d’une reconnaissance de dette qui va être garantie par un dépôt de titres: ce peut être une créance détenue par une banque commerciale sur un agent économique (un prêt consenti à un agent public ou privé) ou bien directement un titre émis par un agent public (bons d’Etat donc monétisation de la dette publique , titre d’un agent public comme les grandes agences hypothécaires américaines comme Freddie Mac et Fanny Mae, soit une monétisation de la dette hypothécaire). Cette création monétaire de la banque centrale dans la période récente est retracée par les graphiques ci-dessous pour la FED et la BCE.

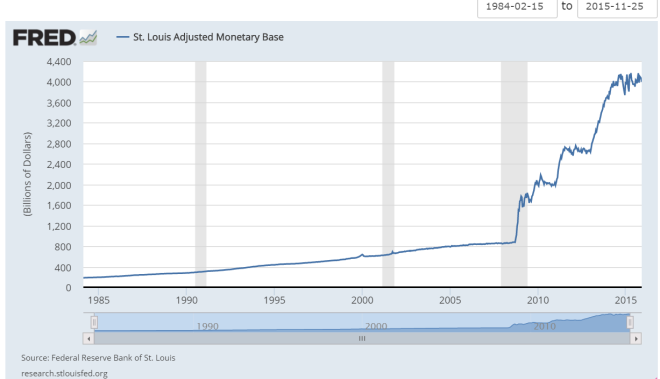

Graphique N°1 : Base monétaire FED.

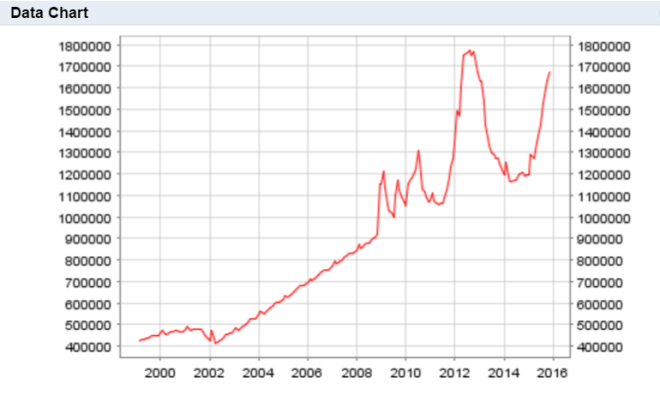

Graphique N°2: Base monétaire BCE (millions d’Euros)

(…)

Citation Henri Régnault:

Ben Bernanke a inventé la monnaie foisonnante tout en congelant l’inflation perceptible… sans même recourir à l’azote liquide! Mario Draghi, au grand effroi des Allemands, a réussi à adapter la recette à la monnaie européenne… même s’il voudrait bien y ajouter un zeste d’inflation pour mieux diluer la dette dans la sauce monétaire … sans y parvenir ! Quant aux Japonais… la nouvelle cuisine monétaire, de longue date, leur est tout aussi naturelle que la recette du sushi!

La nouvelle cuisine monétaire, abondante et pas chère.

Citation Henri Régnault:

– la nouvelle cuisine gastronomique, ce n’est pas grand-chose dans l’assiette… pour très cher,

– la nouvelle cuisine monétaire, c’est beaucoup de monnaie dans le bilan de la banque centrale, disponible quasi gratuitement pour les institutions qui peuvent y accéder.

– le seul point commun entre les deux c’est qu’on se fout de la gueule du convive comme de l’économie réelle!

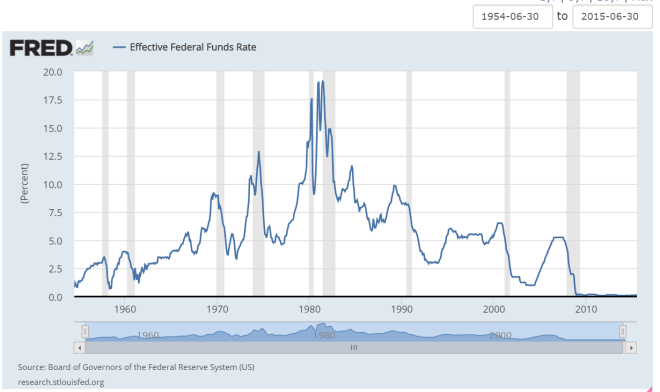

(…) Jusqu’à présent nous n’avons parlé que de la quantité de monnaie banque centrale, pas de son prix (le taux d’intérêt). Or la bonne vieille cuisine monétaire n’a qu’une seule vraie variable: le taux directeur de la banque centrale. Certes, la quantité de monnaie peut varier, mais dans des proportions limitées, en fonction des besoins de liquidités des banques commerciales, sans commune mesure avec l’expansion de la base monétaire actuelle (voir le graphique N°1. Base monétaire FED, sur la période 1985 –2009, avant l’envolée de cette base monétaire: légère augmentation, régulière, sans a coup). A l’inverse le taux directeur de la FED (graphique ci-dessous) fluctue fortement jusqu’en 2009, puis arrivé au niveau zéro (entre 0 et 0,25%) ne bouge plus depuis.

Graphique N°3. Evolution du taux directeur de la FED (1954–2015)

A travers ce taux directeur, la banque centrale conduit sa politique monétaire. Si l’activité ralentit (les périodes de récession sont indiquées en gris sur le graphique), la banque centrale baisse son taux afin de favoriser l’investissement et la consommation à crédit. A l’inverse, si l’activité est en plein boom, conduisant à une surchauffe sur le marché de l’emploi et à une hausse des coûts de production répercutée en hausse des prix se traduisant par une inflation supérieure à la cible souhaitée (en général 2%), la banque centrale augmente son taux directeur pour refroidir l’activité, freiner l’investissement et la consommation. Tel est le b.a.-ba de la politique conjoncturelle, conjuguant politique monétaire et politique budgétaire (limitation ou accroissement des dépenses publiques et recettes fiscales) pour doper ou freiner l’activité économique. Cette combinaison de politique monétaire et de politique budgétaire, selon les périodes, a plus ou moins bien fonctionné, de l’après-guerre jusqu’à la grande crise financière de la fin de la première décennie 2000. A partir de la dernière crise financière, cette politique traditionnelle devient impossible à mettre en œuvre. La politique budgétaire n’a plus de marges de manœuvre pour soutenir l’activité, du fait de l’endettement des Etats qui s’est accru au fil des décennies, même dans les périodes fastes : on peut freiner, en baissant les dépenses ou en augmentant les impôts, mais on ne sait plus accélérer. La politique monétaire traditionnelle n’a, elle aussi, plus aucun levier d’action dès lors que les taux directeurs s’approchent du niveau zéro (sauf à inventer des taux négatifs… on y reviendra un peu plus loin).

Cette situation de blocage des politiques économiques va conduire à la mise en place d’une nouvelle politique monétaire, pour tenter à travers les QE de retrouver de nouvelles marges de manœuvre. Si je parle de QE au pluriel, ce n’est pas seulement parce que plusieurs pays l’ont adopté. Pas seulement non plus parce qu’au Japon ou au Etats-Unis plusieurs vagues de QE peuvent être distinguées.

Mais c’est aussi parce qu’il faut distinguer deux dimensions dans les QE : le Q est double, Quantitative Easing et Qualitative Easing. La dimension quantitative concerne la quantité de monnaie, comme l’illustrent les graphiques N°1 et N°2.

La dimension qualitative renvoie aux titres qui peuvent être pris en pension par la banque centrale (ou servir de collatéral) pour fournir des liquidités aux banques commerciales et, éventuellement, au Trésor public (pour financer directement la dette publique, sans passer par l’intermédiaire des banques commerciales et institutions financières). En acceptant comme collatéral des titres plus risqués3 que ceux qu’elle acceptait auparavant d’héberger, la banque centrale facilite le financement de l’économie et renforce la liquidité des banques. Car la liquidité des banques est bien le nœud central de toute cette affaire et la cible principale des QE dans leur double dimension quantitative et qualitative (le qualitatif permettant de renforcer le quantitatif). Cette liquidité conditionne la capacité des banques à naviguer par gros temps entre deux gros écueils, véritables Charybde et Scylla de la finance moderne: le bank run et le credit crunch.

L’illiquidité, c’est -à-dire la difficulté à se procurer de la monnaie banque centrale et donc, notamment, des billets, va faire craindre aux déposants de ne pouvoir disposer librement de leurs dépôts, de voir les distributeurs de billets refuser leurs cartes bancaires ainsi que de voir leurs demandes de virement vers d’autres établissements rejetées. A tort ou à raison, l’illiquidité d’un établissement sera considérée comme l’antichambre de son insolvabilité et fera craindre une procédure de bail in et donc un risque d’indisponibilité des dépôts en attendant que soit déterminée l’ampleur de la spoliation des déposants… invités à prendre leur part dans le renflouement de l’établissement. Tout bon déposant sait qu’il vaut mieux prévenir que guérir et donc se précipitera pour retirer son argent : c’est la panique bancaire, le bank run qui débouche sur la déroute totale et la fermeture de la banque. Les QE, en facilitant l’accès des banques à la monnaie banque centrale, visent à desserrer cette contrainte de liquidité.

Le desserrement de cette contrainte est aussi utile pour limiter les risques de resserrement (ou étranglement) du crédit, le credit crunch qui peut pénaliser l’économie réelle en empêchant la mise en œuvre de projets d’investissement ou de consommation faute d’obtenir des prêts, eux même rendus plus difficiles à accorder par les banques du fait de l’assèchement du marché interbancaire (les banques ne veulent plus se prêter entre elles… bien trop méfiantes vis-à-vis de leurs consœurs! Et on voudrait que les déposants aient une confiance aveugle en leur banque!). Les QE visent aussi à compenser cet assèchement du marché interbancaire.

Au-delà de la facilitation de la liquidité bancaire, les QE ont un autre effet attendu et souhaité: la soutenabilité des dettes souveraines. Pas besoin de rappeler ici l’importance des dettes des Etats, dont beaucoup tournent autour des 100% du PIB. Dans le meilleur des cas, cette dette est roulée d’année en année, c’est-à-dire que chaque remboursement est compensé par un nouvel emprunt. Mais encore faut-il payer les intérêts, alors que les budgets nationaux sont sous forte contrainte et nécessitent souvent d’augmenter encore l’endettement. Et c’est là que le QE intervient.

La création monétaire massive associée à une politique de taux zéro sur les actifs monétaires (la ZIRP, zero interest rate policy) va faciliter le financement des Etats soit par achat direct de la dette d’Etat par sa banque centrale (suivant la possibilité juridique), soit par achat par les banques commerciales dont la liquidité a été renforcée par le QE et dont les normes prudentielles considèrent que les dettes souveraines peuvent être affectées d’un risque nul ne nécessitant pas un accroissement de leurs réserves obligatoires.

Quant aux institutions financières non bancaires (compagnies d’assurance notamment) elles vont préférer des actifs souverains même très faiblement rémunérés à des actifs monétaires à taux nul et sous menace de passer à taux négatif. Toute cette demande de dette souveraine va en faire monter le prix et donc diminuer le taux. Et si jamais les QE parvenaient à réveiller une inflation très paresseuse… quel bonheur! La dilution de la dette serait en marche. Pas de chance, on peut (et je vais) reprocher beaucoup de choses aux QE… mais côté inflation… le sujet reste non documenté!

Exit donc le procès en sorcellerie inflationniste. Passons aux choses sérieuses.

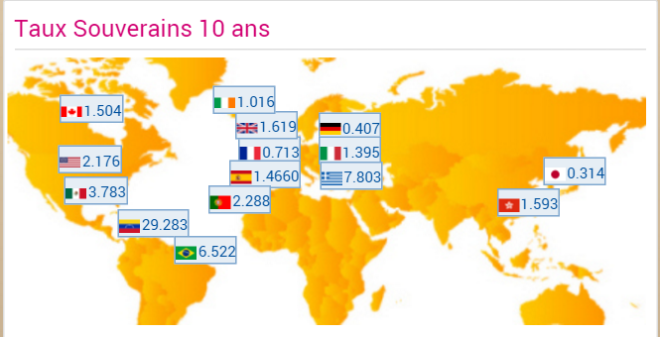

Source : Capture d’écran le 2/12/2015

(…)

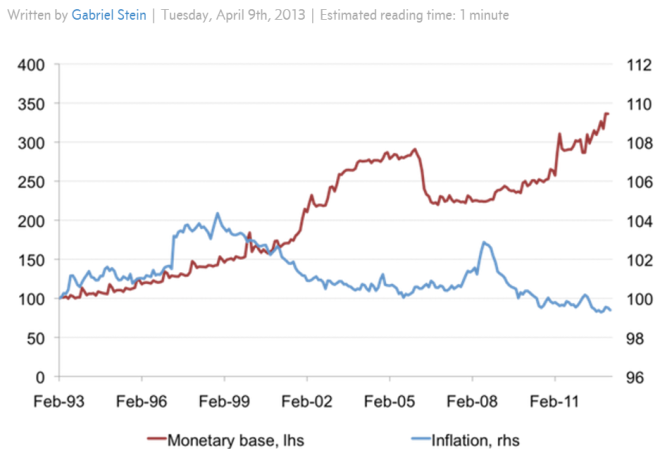

Non, les QE n’ont rien à voir avec ce procès en sorcellerie inflationniste qui leur est fait et qui pourrait conduire ceux qui y croient de bonne foi à faire des choix patrimoniaux inadaptés. Regardez bien les deux graphiques ci-dessous, relatifs à la situation japonaise sur les vingt dernières années.

L’exemple Japonais

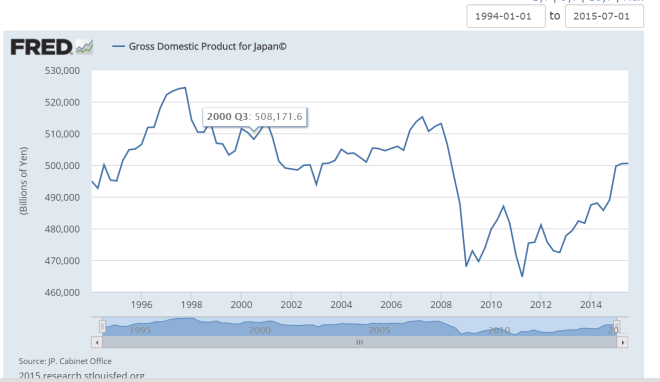

Graphique N°5 . Evolution du PIB japonais, 1995-2015.

Le graphique N°4 retrace l’évolution de la base monétaire japonaise (l’émission de Yens par la banque centrale) et l’évolution du niveau des prix à la consommation, sur les vingt dernières années. La base monétaire est passée de l’indice 100 à l’indice 350 (donc multipliée par 3,5) tandis que le niveau des prix, au-delà de fluctuations mineures, est resté identique, passant de l’indice 100… à l’indice 100 (et même un peu en dessous, peu importe). Toutefois, la rigueur de notre démarche nous oblige à pondérer l’évolution de la base monétaire par celle du PIB japonais. Mais sachant, comme le montre le graphique N°5, que le PB japonais en 1995 et en 2015… c’est kif-kif, pas besoin de s’embarrasser de circonlocutions et de correctifs alambiqués: à une multiplication de la base monétaire par 3,5 correspond une totale stabilité des prix des biens et services… et basta !

Le cas japonais illustre clairement que les évolutions de la base monétaire de la banque centrale et du niveau des prix ne sont pas directement reliées. Même pas une petite inflation à 2% qui permettrait de minorer légèrement la dette publique japonaise qui en aurait pourtant bien besoin (plus de 250% du PIB)!

Faut-il en déduire que la théorie quantitative de la monnaie est invalidée? Certainement pas! La base monétaire n’est pas la quantité de monnaie en circulation dans l’économie, loin s’en faut. L’essentiel de la monnaie est émis par les banques commerciales, certes en relation avec leurs réserves de monnaie banque centrale (système des réserves fractionnaires), sans obligation pour elles d’émettre au plafond (c’est à dire de faire tous les prêts qu’elles pourraient initier à partir de leurs liquidités en monnaie banque centrale). Et, encore moins, rien ne garantit que toute la monnaie créée va aller vers l’achat de biens et services (dont les prix sont pris en compte dans le taux d’inflation) et pas vers de la spéculation sur les actifs financiers et immobiliers, dont l’évolution des prix ne rentre pas en ligne de compte dans le taux d’inflation.

Il est particulièrement éclairant de mettre en parallèle les évolutions de la base monétaire (résultat de la seule émission de la banque centrale) et de la Masse monétaire M2 qui inclut, au-delà de la base monétaire (encore appelée M0) la monnaie émise par les banques commerciales et hébergées sur les comptes chèques (dépôts à vue) –soit M1 – plus les dépôts à termes inférieurs ou égaux à deux ans et les dépôts assortis d’un préavis de remboursement inférieur ou égal à trois mois (par exemple, votre livret A, votre compte d’épargne logement et tous les autres comptes de ce type font partie de M2).

L’exemple Américain

Ce sont les suites de la faillite de Lehman Brothers en septembre 2008 qui vont conduire la FED américaine à commencer à élargir sa base monétaire pour fournir de la liquidité au système bancaire. En septembre 2008 la base monétaire US est de 874 milliards $ et la masse monétaire M2 de 7749 milliards.

Aujourd’hui, en octobre 2015, les derniers chiffres disponibles au moment où j’écris sont de 4104 pour la base monétaire, soit une augmentation de 370%, et de 12189 pour M2 soit une augmentation de 57%. Si l’on ajoute qu’entre le troisième trimestre 2008 et le deuxième trimestre 2015 le PIB américain a augmenté de 21%, on relativise d’autant la progression de la masse monétaire qui finance l’économie américaine.

Si on rajoute encore une couche en prenant en compte la vélocité de M2 (encore appelée vitesse de circulation = nombre de fois qu’une unité monétaire est utilisée pour des transactions dans une période donnée) on voit qu’elle est en chute libre (graphique N°7) … et donc que l’apoplexie inflationniste ne doit pas trop faire peur dans la période actuelle! En effet, ce graphique montre clairement que la vitesse de circulation de M2 aux Etats Unis n’a jamais été aussi faible depuis la fin des années 50, que la monnaie a plus tendance à être stockée, thésaurisée, et moins tendance à être échangée dans le cadre de transactions sur biens et services.

Les risques d’intoxication de la nouvelle cuisine monétaire.

Concentrons-nous maintenant sur les vraies critiques adressées à la nouvelle cuisine monétaire. Abondante et pas chère, elle a répondu à des nécessités conjoncturelles incontournables pour empêcher le monde de sombrer dans une dépression sans fond. Pour autant, il ne faut pas en déduire qu’elle est inoffensive et peut être prolongée à l’infini sans aucun danger. Bien au contraire, la nouvelle cuisine monétaire des banques centrales pose de nombreux problèmes : trop peu chère pour être soutenable à terme… elle ferait courir des risques d’intoxications particulièrement graves si les autorités monétaires entraient dans des logiques de fuite en avant, accompagnant des QE d’une poursuite sine die des taux nuls et encore pire s’ils généralisaient le non sens de taux négatifs allant de pair avec la suppression du cash… sous couvert de sécurité, de lutte contre la fraude et autres poncifs qui cachent mal la crainte d’inévitables bank run si des réformes structurelles des institutions bancaires et de la création monétaire ne sont pas mises en chantier rapidement… ce qui, hélas, a peu de chance de se produire vu le poids de lobbys bancaires qui ne se contentent pas d’influencer les Etats mais qui , bien plutôt, les gouvernent!

Pour le monde bancaire et financier, actuellement la soupe est excellente, pourquoi donc changeraient-ils la recette?

Il faudra sans doute une grosse catastrophe pour tout remettre à plat: mais soyez pleinement rassurés, à la catastrophe … on y va gaiement… seule l’échéance reste indéterminée.

Plus que la quantité de monnaie banque centrale, et même si les deux phénomènes vont de pair, c’est l’extrême faiblesse voire la quasi nullité des taux monétaires et le faible niveau induit des taux obligataires qui posent le plus grand problème. (…)

Dans la sphère financière, comment voulez-vous gérer une épargne longue (en particulier en vue de la retraite) dans une logique sécurisée et éventuellement avec des taux garantis (c’est souvent le cas en Europe) alors que les emprunts d’Etats à 10 ans des grands pays sont à 2% dans le meilleur des cas (USA) et descendent à moins de 1% en France et en Allemagne et au Japon (Royaume-Uni, Espagne et Italie vers 1,7%, cf. la carte en bas de la page 8). C’est mission impossible, même en inflation très faible, sachant que les coûts de gestion sont estimés à 0,6%. Un minimum de performance suppose des prises de risque: il faut renoncer à associer un revenu régulier à un capital protégé et accepter d’exposer le capital à des risques de marchés (obligation et/ou action) difficilement contrôlables, dans l’espoir de plus-values sur ce capital.

Ce changement de stratégie, cette recherche obligée de la performance sont favorables à la formation de bulles spéculatives.

(…) Pour ma part, je deviendrai favorable à la retraite par capitalisation le jour où les marchés financiers auront été assainis (tâche équivalente au nettoyage des écuries d’Augias!). En attendant, et l’attente risque d’être longue… à moins que l’effondrement financier ne soit en vue, je reste favorable aux systèmes par répartition, quelles que soient les évolutions démographiques et donc les aménagements nécessaires en terme d’âge de départ à la retraite, de durée de cotisation, de niveaux des cotisations et des prestations. Une démographie défavorable restera toujours plus enviable que des chimères financières!

Dans la sphère réelle, la trop grande faiblesse des taux est tout aussi néfaste, renforçant le chômage.

Suis-je tombé sur la tête pour raconter une ânerie pareille? Ne vous a-t-on pas appris que les taux faibles sont bons pour l’investissement, pour la consommation, et donc favorisent une reprise économique qui en gonflant le niveau d’activité va créer des emplois. Jusqu’à un certain point, c’est vrai, mais le domaine de validité de ce raisonnement trouve vite ses limites : un entrepreneur a plus besoin de débouchés que d’un taux nul d’emprunt pour décider d’investir en vue d’élargir sa capacité de production. Un Ménage, avant d’emprunter pour consommer, a plus besoin d’une bonne visibilité sur ses revenus des mois à venir que de savoir si on va lui consentir un crédit à 3 plutôt qu’à 5% : et si lui n’y fait pas attention, son banquier le fera à sa place.

Et plus les taux sont bas, moins une nouvelle évolution à la baisse entrainera une augmentation de l’investissement ou de la consommation.

Par contre plus les taux baissent, plus l’emprunt de capital devient indolore dans les comptes d’une entreprise, plus elle sera encline non pas à augmenter sa production, mais à substituer du capital au travail, à mécaniser son processus de production et donc plus les arbitrages productifs se feront au profit de la mécanisation, de la robotisation (aussi bien dans l’industrie que dans les services) et au détriment du travail.

En ce sens le maintien de taux très bas à long terme ne fera que renforcer la tendance au chômage de masse, et, dans le meilleur des cas, accentuer la pression à la baisse sur les coûts salariaux, au détriment du pouvoir d’achat des salariés… ce qui n’est pas bon pour la demande (et les équilibres sociaux) du fait d’une désolvabilisation des catégories les moins qualifiées , celles qui font le plus les frais de la substitution du capital au travail.

Le travail dans les pays développés est au moins autant en concurrence avec le coût international du capital qu’avec les niveaux de coût du travail dans les pays en développement ou les pays émergents.

(…)

Et mes sous dans tout ça : entre interdiction du cash et taxe patrimoniale

Fuite en avant ou retour en arrière? L’option s’articule autour du taux d’intérêt.

(…)

Question subsidiaire : comment fait-on pour baisser des taux déjà nuls. Ce n’est pas très compliqué, on les fait passer au négatif. Et c’est quoi un taux négatif? Très simple : au lieu que votre banquier rémunère vos liquidités c’est vous qui le rémunérez pour l’immense service qu’il vous rend en abritant vos liquidités. Et puis, si vous ne voulez pas le payer pour ça, c’est très simple aussi: votre banquier lui-même va vous suggérer d’acheter des emprunts d’Etat, des obligations d’entreprises, des actions, en direct ou à travers des placements collectifs. Mais je vous soupçonne d’avoir une autre idée derrière la tête: «pourquoi n’irais-je pas vider l’essentiel de mes comptes d’épargne en retirant des billets, que je stockerais dans un lieu approprié, ça ne me rapporterait rien mais ça ne me coûterait rien non plus». Ah le salopard que vous êtes! Vous croyez qu’on ne vous voit pas venir? Vous êtes repéré!

On va donc vous aider à être un honnête-citoyen-soutenant-l’économie-de-son-pays-même-s’il-n’en-a-pas-envie: limitation drastique de l’utilisation du cash (c’est en cours un peu partout) sous prétexte de lutte contre la fraude fiscale (vous êtes pire que Starbucks et Amazon réunis, ce n’est pas peu dire) et le crime organisé (dont, honte à vous, vous êtes notoirement complice en détenant un billet qui est peut-être passé dans les mains d’un bandit… voire d’un terroriste, billet souillé à jamais!).

Certains ayatollahs de la lutte anti-cash5 militent franchement pour la suppression intégrale du cash, surfant sur les avancées technologiques en matière de mode de paiement et en particulier le paiement sans contact… en attendant le porte-monnaie puce électronique greffé à la naissance dans le bras gauche (là où autrefois on faisait le vaccin contre la variole: c’est ça le progrès… la puce remplace la pustule!). Et puis l’élimination du cash serait un instrument génial pour empêcher les bank run: si votre banque est en difficulté, plus question d’aller aux distributeurs de billets… il n’y a plus de billets ni de distributeurs. Et si vous voulez virer votre argent vers un autre établissement, on va s’occuper de vous aussi : limitation des virements internet possibles pendant une période de temps donnée, l’essentiel de vos avoirs est piégé au moins pour la semaine à venir. Une semaine, c’est plus de temps qu’il n’en faut pour organiser le défaut d’un établissement (juste besoin d’un week end) et retenir la quasi-totalité de vos avoirs pour qu’ils aient l’honneur de participer à l’opération Jivaro sur vos comptes (cf. LA CRISE N°24). Finalement, tout ça c’est pour votre bien (même si c’est contre vos biens!): plus besoin de faire la queue devant des distributeurs dans le froid et sous la pluie (des économies pour la Sécurité Sociale), plus de questions à vous poser pour savoir si vous seriez plus en sécurité dans une autre banque, bref, la zénitude parfaite !

Au fait, vous n’êtes pas à la Deutsche Bank? Dommage, … d’après ce qui se murmure ici et là, c’est sans doute actuellement le meilleur établissement au monde pour expérimenter la zénitude … version bail in sans échappatoire possible ! Même si pour les 23.000 salariés de cette Deutsche Bank dont le licenciement est déjà annoncé, ce n’est pas vraiment cool !

Le retour en arrière. Par retour en arrière on désigne l’abandon des politiques non conventionnelles des QE et surtout le retour à des taux d’intérêts positifs sur le marché monétaire. C’est d’ailleurs ce qu’avait annoncé la FED depuis plusieurs mois. Mais, finalement, la FED n’est pas passée à l’acte en septembre, retardant à décembre, éventuellement, une telle hausse des taux. Il faut dire que le retour en arrière n’est pas évident à gérer. Une remontée des taux monétaires qui se répercuterait sur les taux obligataires (dont ceux de la dette souveraine), outre des difficultés supplémentaires pour les Etats dans la difficile gestion de leur dette, signifierait une baisse mécanique des cours des obligations et donc une baisse de la valeur des actifs obligataires dont regorgent les fonds de pension et assurances- vie, entrainant une perception d’appauvrissement des détenteurs de ces actifs (un effet de richesse négatif) qui pourrait conduire à une épargne supplémentaire dans une période où l’on cherche à favoriser la consommation pour relancer l’activité économique et les recettes fiscales.

La contradiction centrale de la période est que le retour en arrière est:

– indispensable pour échapper aux effets pervers de la fuite en avant comme du statu quo (gestion de l’épargne à long terme et gonflement de bulles, effet négatif sur l’emploi par substitution du capital au travail sauf à diminuer drastiquement le coût du travail et donc la demande salariale induite),

– et impossible à mettre en œuvre sauf à accepter une dévalorisation des actifs financiers (krach obligataire et actions) qui déstabilisera un système bancaire déjà très fragile, engagé dans des paris financier s sans bornes, compromettant la sécurité des dépôts et la disponibilité du crédit du fait de la non séparation entre banques de dépôts et banques d’investissement.

Sortir de cette contradiction suppose de sortir de la politique conjoncturelle, du dialogue de sourds entre une politique monétaire impuissante et une politique budgétaire bridée par la dette souveraine. Sortir de cette contradiction implique de l’audace structurelle, nécessite d’inventer des degrés de liberté dans le système. En l’occurrence, il faut se débarrasser de la vache sacrée de la dette souveraine et mener à bien une désensibilisation de l’économie réelle au risque financier.

Se débarrasser de la vache sacrée de la dette souveraine.

(…) Il n’y a pas 36 moyens de mener à bien une telle mission. Il n’y en a que quatre: l’inflation, le défaut, le remboursement aux forceps, et enfin la guerre qui cumulerait divers éléments des trois premiers plus les dégâts humains et matériels afférents à ce genre d’évènements. On préférerait donc se dispenser de la quatrième solution.

L’inflation serait supposée dévaloriser la valeur réelle de la dette et simultanément doper les recettes fiscales des Etats, rendant indolore la diminution du ratio dette / PIB. Mais cette inflation n’est pas d’actualité. Indépendamment des variables monétaires évoquées dans cette lettre, de nombreuses données de l’économie réelle militent plus dans le sens de la modération des prix (voire de la déflation) que de la hausse des prix:

– matières premières en chute libre (au moins jusqu’à un choc géopolitique non prévisible et encore moins datable , mais peut-être pour demain!),

– entre accords commerciaux multilatéraux et régionaux de plus en plus approfondis, une concurrence internationale exacerbée aussi bien sur les produits manufacturés que sur les services échangeables,

– pressions à la baisse sur la rémunération du travail dans les pays développés.

(…)

Désensibiliser l’économie réelle au risque financier.

Toutefois, il ne servirait à rien de retrouver des marges de manœuvre de politique économique en demandant des contributions lourdes aux classes moyennes, aisées et riches si les perspectives économiques restaient sous l’épée de Damoclès de la finance casino, menaçant à tout moment d’imploser et de s’effondrer sur elle-même, entrainant à nouveau l’économie réelle dans sa chute.

Car l’embrasement financier est hautement probable.

Les allumettes ne manquent pas : dettes souveraines périphériques, subprimes automobiles aux Etats-Unis, bulle immobilière chinoise et britannique, dettes pétrolières aux Etats-Unis (pétrole et gaz de schiste), banques européennes en difficulté… Les mécanismes de transmission sont en place, entre les algorithmes fous de la finance à la milliseconde et les produits dérivés à l’imagination foisonnante. Ensuite, une fois l’embrasement commencé tout dépendra des pare-feux: en matière d’indice boursiers, il est toujours possible d’arrêter le massacre en stoppant les transactions (en cachant le thermomètre dans le placard) mais en matière de contreparties sur les produits dérivés, le seul pare feu c’est la faillite et dès que la gangrène sera installée dans le système financier… les amputations seront douloureuses.

La Grande Trouille de 2009 n’a pas été mise à profit pour remettre la Finance au pas, au service de l’économie réelle au lieu qu’elle ne se serve de l’économie réelle pour pomper une part toujours croissante de la valeur ajoutée, distribuée notamment sous forme de sur-salaires aux dirigeants .

Bien au contraire, le chantage de s lobbys bancaires et financiers (c’est nous ou le chaos) a imposé les montages qu’ils voulaient, empêché de revenir à une séparation nette entre banques de dépôts et de crédit, d’une part, et banques d’investissement, d’autre part.

(…) La question centrale de ce débat est: qui doit avoir le droit de créer de la monnaie ?

Actuellement nous sommes dans un système mixte qui donne le droit de créer de la monnaie à la fois à la banque centrale (une monnaie d’essence supérieure, associée à la souveraineté de l’Etat) et aux banques commerciales. Cette deuxième monnaie est moins crédible dès qu’il y a un doute sur la solidité d’un établissement: ce doute va alors entraîner des bank run d’autant plus inévitables que les Etats se désengagent de toute garantie aux banques commerciales, en instaurant des mécanismes de bail in (renflouement de la banque en interne, jusqu’aux déposants en dernier recours). Outre la question morale et politique du seigneuriage accordé à des entités privées –à l’origine, le droit de battre monnaie et d’empocher la différence entre le coût de fabrication et la valeur faciale légale de la monnaie émise – (débat que je n’ouvrirai pas ici dans ce numéro), un système 100% monnaie banque centrale aurait l’avantage de résoudre ipso facto le problème des bank run, puisque toute la monnaie en circulation serait de la monnaie banque centrale. La vraie réforme monétaire à entreprendre n’est donc pas l’interdiction du cash mais bien le passage au 100% monnaie banque centrale, comme l’envisage l’Islande: expérience à suivre, même si la taille du pays n’en fera pas forcément un cas aisément transposable.

Mais rien de tout cela ne sera entrepris à grande échelle avant le grand plongeon. Les forces de la cupidité ont trop intérêt à prolonger le statu quo jusqu’à l’effondrement final : il reste encore un peu viande à gratter sur l’os! On restera donc dans le marécage des politiques conjoncturelles routinières, impuissantes par gros temps. Il ne restera plus qu’à reconstruire avec de nouvelles structures… une fois l’effondrement acté.

Sur ces propos optimistes, je vous quitte, en vous souhaitant une bonne fin d’année. A l’année prochaine.

Henri REGNAULT et La collection de ses articles

Nous remercions le professeur Regnault pour l’autorisation de reproduire son texte. LHK

Notes:

1.- On notera que dans son History of Economic Analysis, Joseph Schumpeter ne cite Mariana qu’une seule fois (p.96, George Allen & Unwin, édition 1981), en note de bas de page, à propos de son ouvrage Rege et regis institutione (1599) et non de De monetae mutatione.

2.- Henri DENIS, Histoire de la pensée économique, PUF, 4e édition 1974, p.112.

3.- Sur cette problématique des titres acceptés, pour approfondir, voir cet article de Romaric Godin dans La Tribune, à propos du QE de la BCE, en date du 21/10/2015.

4.- Je fais ici allusion à l’école monétaire autrichienne, dont le représentant le plus éminent fut Ludwig Von Mises (1881-1973), invoqué aujourd’hui, à tort et à travers, à chaque fois qu’un QE est mis en œuvre pour prédire une redoutable vague d’inflation qui appauvrira les populations … et fera de l’or le sauveur suprême! Mais l’ennemi se fait attendre, comme dans le Désert des Tartares! Et pour cause: la base monétaire de la Banque Centrale n’est pas la masse monétaire qui fait tourner l’économie réelle et qui, elle, pourrait influer sur les prix, pour autant que l’inflation est un phénomène monétaire, ce qu’elle n’est pas seulement. En voilà donc encore qui confondent Grouchy et Blücher : lorsqu’ils croient voir l’inflation arriver, c’est la déflation qui s’invite !

5 On cite souvent Kenneth Rogoff, à juste titre. Toutefois sa pensée est plus nuancée que les pro-cash ne l’affirment en général : son papier mérite d’être lu (disponible ici): ce n’est pas très long, pas vraiment technique et donc lisible par tous ceux qui comprennent l’anglais. Rogoff énumère lui-même des arguments en faveur du maintien des billets, même s’il en minimise la portée. Mais la perspective de taux négatifs le fait saliver à l’avance !