Bild: Pixabay Das 10-jährige Jubiläumsseminar "Quo Vadis – Finanzplatz Schweiz?", des Europainstituts der Universität Zürich stand unter dem Motto "10 Jahre nach der Finanzkrise. Wo stehen die Betroffenen heute?" Bei der Standortbestimmung wurde die Funktionsfähigkeit der Regulierung einerseits und der Kundenschutz andererseits hinterfragt. Ein weiteres Augenmerk richtete sich auf den Automatischen Informationsaustausch. Mit den Worten: "Im Finanzbereich ist nach der Krise immer auch vor der Krise", eröffnete Peter Nobel, Professor an der Universität Zürich und St.Gallen den Seminartag. Damit ging das Seminar thematisch zurück zu den Ursachen und Folgen der Finanzkrise 2007/08. Die Ursachenforschung sieht als

Topics:

investrends.ch considers the following as important: News, NL News

This could be interesting, too:

Cash - "Aktuell" | News writes Länder einigen sich bei Weltklima-Konferenz auf globalen Emissionshandel

Cash - "Aktuell" | News writes Selenskyj glaubt an mögliches Kriegsende 2025

Cash - "Aktuell" | News writes Was Schweizer Bäuerinnen und Bauern verdienen

Cash - "Aktuell" | News writes Schweizer Efta/EU-Delegation will Abkommen mit China optimieren

Das 10-jährige Jubiläumsseminar "Quo Vadis – Finanzplatz Schweiz?", des Europainstituts der Universität Zürich stand unter dem Motto "10 Jahre nach der Finanzkrise. Wo stehen die Betroffenen heute?" Bei der Standortbestimmung wurde die Funktionsfähigkeit der Regulierung einerseits und der Kundenschutz andererseits hinterfragt. Ein weiteres Augenmerk richtete sich auf den Automatischen Informationsaustausch.

Mit den Worten: "Im Finanzbereich ist nach der Krise immer auch vor der Krise", eröffnete Peter Nobel, Professor an der Universität Zürich und St.Gallen den Seminartag. Damit ging das Seminar thematisch zurück zu den Ursachen und Folgen der Finanzkrise 2007/08.

Die Ursachenforschung sieht als Hauptgrund die – vor allem in den USA – geförderte Politik der Immobilienkredite (auch für sogenannte "Ninjas; no income, no job and no assets"). Des Weiteren, den Derivatehandel, die risikofördernden Entschädigungssysteme, die Zusammenbrüche verschiedener Investmentbanken (insbes. Lehman Brothers), den Liquiditätsschock im Interbankenmarkt und schliesslich den daraus resultierten Vertrauensverlust auf den Finanzmärkten.

Konsequenzen in der Schweiz

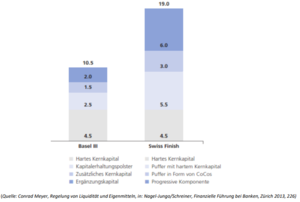

In der Schweiz flossen massive Kundengelder von den Grossbanken UBS und Credit Suisse zu den Kantonalbanken, der PostFinance und der Raiffeisen. Die Schweizerische Nationalbank (SNB) stellte unter Mitwirkung der FINMA flüssige Mittel den liquiditätsbedürftigen Grossbanken zur Verfügung. Die Rettungsaktion der UBS, durch die Zweckgesellschaft STABFund (USD 38.7 Mrd.), durch die SNB und die Pflichtwandelanleihe des Bundesrates (CHF 6 Mrd, mit einer Verzinsung von 12.5% bis Ende der Laufzeit) gab nicht nur Diskussionsstoff zum Thema "too big to fail", sondern brachte dem Bund einen Gewinn von CHF 1.2 Mrd. inklusive saftigem Zins und der SNB einen Gewinn von insgesamt USD 5.2 Milliarden. Reparatorische Sofortmassnahmen, wie die Sicherung der Abwicklungsfähigkeit der systemrelevanten Institute (UBS, Credit Suisse, Zürcher Kantonalbank, Raiffeisen und PostFinance), wurden durch Mindeststandards für Liquiditätsbeschaffung gemäss Basel III mit Swiss Finish umgesetzt.

Fazit nach der Krise

Die Finanzkrise hat die Zentralbanken aus der Reserve gelockt. Es mussten Wachstumsimpulse geschaffen werden. Geld wurde durch die Geldmengenexpansion (Quantitative Easing, QE) verbilligt und mit der Krise schwand das Vertrauen in die Stabilität des Währungssystems in der Schweiz. Initiativen wurden ergriffen. Die Vollgeld-Initiative beispielsweise entstand vor dem Hintergrund der Finanzkrise und den wachsenden privaten und staatlichen Verschuldungen in vielen Ländern.

Doch was hat die Finanzkrise im Nachgang tatsächlich bewirkt? Gemäss Nobel wurde durch die Krise eine wachsende Bedeutung internationaler Standards für die nationale Gesetzgebung, die Notwendigkeit für ausreichende Eigenmittel und Liquidität erkannt und die Anforderung an Corporate Governance, Risikomanagement und Compliance sind gestiegen. Sein Fazit: Die Finanzkrise hat die Schweiz vorwärts gebracht, nicht aber von den Gefahren erlöst.

Ein ständiges "Hase- und Igel-Rennen"

Zwischen 1870 und 2006 gab es weltweit 148 Krisen, die einen BIP-Rückgang von mehr als 10% zur Folge hatten. Statistisch liegt die Wahrscheinlichkeit des Eintritts einer solchen Krise bei 3.6% pro Jahr. Ziele des Finanzmarktrechts sind der Anlegerschutz, der Funktionsschutz inklusive der Gewährung einer Systemstabilität und die Aufrechterhaltung der Wettbewerbsfähigkeit, national und international, erläuterte Rolf Sethe, Professor an der Universität Zürich.

Massstäbe für die Bestimmung der Funktionsfähigkeit der staatlichen Eingriffe und der Finanzmarktregulierung sind Kennzahlen über das Ausmass der Krisen in der Vergangenheit, die Effektivität der eingesetzten Mittel und die Kosten der Massnahme, für die Institute, für die Kunden und für die Steuerzahler. Letztendlich gibt es aber keinen 100%igen Schutz, da das Bankgeschäft ein Geschäft mit dem Risiko ist. Nach der Krise ist immer vor der Krise und ein staatliches Eingreifen setzt Marktversagen voraus. Zwischen dem Regulator/der Aufsicht und den Marktteilnehmern findet ein ständiges "Hase und Igel-Rennen" statt.

Jegliche Intervention regulatorischer Massnahmen hat Vor- und Nachteile. Bisher liegt der Schwerpunkt auf dem Aufsichtsrecht. Anreize zur Eigenvorsorge der Anleger kommen zu kurz (z.B. bei Informationen über die Einlagensicherung). Sethe verdeutlichte weiter, dass Anreize zur Eigenvorsorge der Banken, wie Whistleblowing oder Mystery Shopping, erst ganz langsam ins Bewusstsein kommen. Anreize zur Durchsetzung privater Rechte befinden sich aktuell in der Vernehmlassung und das Strafrecht wird nicht immer sinnvoll eingesetzt (z.B. FIDLEG). In anderen Worten: "Wir haben ein Problem mit Soll und Haben: Wir sollten, aber wir haben nicht."

AIA – Einschränkung des steuerlichen Bankgeheimnisses

Urs Zulauf, Berater in Finanzmarktregulierung, -aufsicht und -verfahren, erläuterte seine Sicht zum Automatischen Informationsaustausch (AIA). Das Bankgeheimnis gegenüber ausländischen Steuerbehörden wurde seit 2008 wesentlich eingeschränkt insbesondere durch FATCA, AIA und die auf Steuerhinterziehung und Gruppenersuchen erweiterte Steueramtshilfe. Es bleiben jedoch wesentliche Beschränkungen, insbesondere verfahrensrechtliche.

Gegenüber Schweizer Steuerbehörden hat sich hingegen seit 2008 der rechtliche Rahmen zum Bankgeheimnis wenig verändert. Die einzigen wesentlichen Entwicklungen sind der mit der AIA geschaffene Zugang der Schweizer Steuerbehörden auf die Meldung ausländischer Finanzintermediäre über Finanzkonten von Personen mit Steuersitz in der Schweiz und die Meldepflicht der Banken von qualifizierten Steuervergehen ihrer Kunden als Geldwäscherei. Es besteht ein politisch erklärbarer, aber Aussenstehenden schwer zu vermittelnder Wertungswiderspruch.

Im Ergebnis haben ausländische Steuerbehörden einen offeneren Zugang zu Bankkunden-Informationen als Schweizer Steuerbehörden. AIA lässt sich wie folgt zusammenfassen: AIA schränkt das steuerliche Bankgeheimnis gegenüber ausländischen Steuerbehörden erheblich ein, hebt es aber nicht auf. Jedoch gibt gibt es noch Schlupflöcher. Die OECD wird sich bemühen, diese Schlupflöcher zu schliessen. Das Verwalten unversteuerter Kundengelder beinhaltet für die Schweizer Banken nicht länger akzeptable Rechtsrisiken. Dies dürfte mittelfristig zu (zusätzlichen) erhöhten Sorgfaltspflichten der Banken zur Prüfung der steuerlichen Wohnsitze ihrer Kunden führen.