Beginnen wir mal mit einem Chart: (Quelle: Bloomberg) Sieht auf den ersten Blick nicht sehr spektakulär aus. Doch dieser Chart erzählt eine Geschichte. Eine Geschichte des Wahns. Haben Sie schon einmal den Begriff «Race for Yield» gehört? Darunter ist die verzweifelte Suche nach Rendite zu verstehen, in die Investoren von der Null- und Negativzinspolitik der Notenbanken gedrängt werden (hier zum Thema Geldpolitik übrigens ein sehr lesenswertes Interview, das mein Kollege Christoph Gisiger mit dem US-Zinsspezialisten Jim Grant in New York geführt hat). Im Grunde ist die Sache simpel: Wer mehr Rendite will, muss mehr Risiko in Kauf nehmen. Denn risikolose Rendite gibt es nicht mehr. Angenommen, Sie sind Anlagechef(-in) einer Pensionskasse oder eines Lebensversicherers und sind mit der Aufgabe betraut, ein grosses Obligationenportefeuille zu bewirtschaften: Wo finden Sie mehr Risiko? Jagd nach Risiko: Die Investoren suchen verzweifelt nach höheren Renditen. (Flickr/Sam Valadi) Typischerweise haben Sie zwei Stellschrauben, nämlich die Laufzeit und die Qualität respektive Bonität des Schuldners, der die Obligation ausgegeben hat. Kurzum: Wer mehr Rendite will, muss am Bondmarkt mindere Qualität und/oder längere Laufzeiten kaufen.

Topics:

Mark Dittli considers the following as important: Allgemein

This could be interesting, too:

Urs Birchler writes UBS-Eigenmittel: Ultrakurzfassung

Urs Birchler writes Unser Geld

Urs Birchler writes Sind Eigenmittel knapp?

Urs Birchler writes Zahlen bitte!

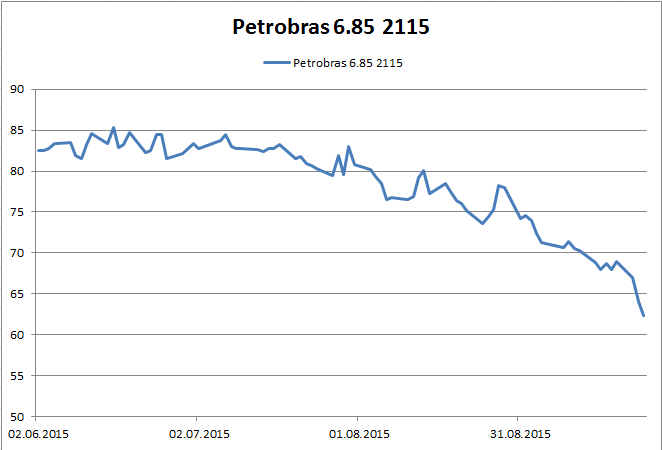

Beginnen wir mal mit einem Chart:

(Quelle: Bloomberg)

Sieht auf den ersten Blick nicht sehr spektakulär aus. Doch dieser Chart erzählt eine Geschichte. Eine Geschichte des Wahns.

Haben Sie schon einmal den Begriff «Race for Yield» gehört? Darunter ist die verzweifelte Suche nach Rendite zu verstehen, in die Investoren von der Null- und Negativzinspolitik der Notenbanken gedrängt werden (hier zum Thema Geldpolitik übrigens ein sehr lesenswertes Interview, das mein Kollege Christoph Gisiger mit dem US-Zinsspezialisten Jim Grant in New York geführt hat).

Im Grunde ist die Sache simpel: Wer mehr Rendite will, muss mehr Risiko in Kauf nehmen. Denn risikolose Rendite gibt es nicht mehr. Angenommen, Sie sind Anlagechef(-in) einer Pensionskasse oder eines Lebensversicherers und sind mit der Aufgabe betraut, ein grosses Obligationenportefeuille zu bewirtschaften: Wo finden Sie mehr Risiko?

Jagd nach Risiko: Die Investoren suchen verzweifelt nach höheren Renditen. (Flickr/Sam Valadi)

Typischerweise haben Sie zwei Stellschrauben, nämlich die Laufzeit und die Qualität respektive Bonität des Schuldners, der die Obligation ausgegeben hat.

Kurzum: Wer mehr Rendite will, muss am Bondmarkt mindere Qualität und/oder längere Laufzeiten kaufen.

Anfang Juni, vor nur etwas mehr als drei Monaten, nutzte der parastaatliche brasilianische Ölkonzern Petrobras genau diese verzweifelte Suche nach Rendite aus: Petrobras gab unter der Wertpapier-Kennnummer US71647NAN93 einen Bond in US-Dollar mit 100 Jahren Laufzeit aus. Der jährliche Zinscoupon des Papiers beträgt 6,85 Prozent.

Richtig: 6,85 Prozent für eine Laufzeit von 100 Jahren. Und das für einen Schuldner, der in einen der grössten Korruptionsskandale aller Zeiten verwickelt ist; für einen Konzern, der bereits 133 Milliarden Dollar Schulden in seiner Bilanz trägt und die zweifelhafte Ehre geniesst, der am höchsten verschuldete Ölförderer der Welt zu sein; für ein Unternehmen, dessen Bonität von den Ratingagenturen als «Junk» – Ramsch – eingestuft wird; für einen Ölmulti, von dem niemand weiss, ob er in zwanzig, fünfzig oder hundert Jahren überhaupt noch Ölreserven besitzt.

Geschweige denn, ob im Jahr 2115 überhaupt noch jemand Erdöl benötigt.

Die Anleihe mit einem Volumen von 2,5 Milliarden Dollar war dreifach überzeichnet. Die Investoren rissen sich darum. Der Emissionspreis wurde so angesetzt, dass die Rendite auf Verfall 8,45 Prozent betrug.

So weit, so gut.

In der Zwischenzeit, in nur drei Monaten, ist einiges geschehen:

- Seit Anfang Juni ist der Ölpreis um rund 24 Prozent gesunken.

- Brasilien, der Heimatstaat von Petrobras, ist tiefer in die...