Unter Investoren herrscht Nervosität, die Stimmung bleibt fragil. Foto: iStock

Der Schock hat gesessen. Seit Ende Januar haben die Aktienmärkte – gemessen am US-Leitindex S&P 500 – zeitweise mehr als 10 Prozent verloren und sind damit offiziell in eine Korrektur gefallen.

Seither herrscht unter Investoren Nervosität. Die Börsen haben sich etwas erholt, doch die Stimmung bleibt fragil. Fondsmanager, die noch vor wenigen Wochen überaus optimistisch waren, sind in Deckung gegangen, wie die jüngste Branchenumfrage von Merrill Lynch zeigt.

Was ist los?

Wir wollen in diesem Blog gar nicht erst versuchen, zu prognostizieren, wie sich die Aktienmärkte in den nächsten Monaten entwickeln werden. Das bringt nichts, denn es ist unmöglich, den kurzfristigen Verlauf an den Finanzmärkten

Articles by Mark Dittli

Das Paradox der Digitalisierung

December 22, 2017Die Technologie ist zwar weit fortgeschritten, aber ihr Einsatz oft noch nicht viel mehr als Spielerei: Ein Roboter stellt den Besuchern in einem Kiosk auf der Rigi Informationen zur Verfügung. Foto: Urs Flüeler (Keystone)

Automatisierung, Robotisierung, künstliche Intelligenz, Machine Learning, selbstfahrende Autos, Internet of Things: Wer gegenwärtig die Schlagzeilen in der Wirtschafts- und Technologiewelt liest, muss zum Schluss kommen, dass sich eine der bedeutendsten technologischen Revolutionen aller Zeiten abspielt. Von der «Vierten Industriellen Revolution» oder vom «Second Machine Age» ist die Rede. Das McKinsey Global Institute kommt in einer Studie zum Schluss, dass bis 2030 fast die Hälfte aller heutigen menschlichen Arbeitsprozesse automatisiert werden könnten.

Das klingt

Mysteriöse Zins-Signale aus den USA

December 15, 2017Alles im Griff? Janet Yellen informiert am Mittwoch, 13. Dezember über die Zinsanhebung. Foto: Carolyn Kaster (Keystone)

Janet Yellen mag keine Überraschungen. Die abtretende Chefin der US-Notenbank (Fed) hat am Mittwoch ihre letzte Zinserhöhung durchgesetzt: Wie von den Finanzmärkten allgemein erwartet, hat die Notenbank den Leitzins, die Fed Funds Rate, um 0,25 Prozentpunkte auf ein Zielband von 1,25 bis 1,5 Prozent erhöht.

Für 2018 stellt das Fed-Führungsgremium – es wird ab Februar unter dem Vorsitz von Jerome Powell stehen – drei weitere Zinserhöhungen von je 0,25 Prozentpunkten in Aussicht. Auch hier gilt: keine Überraschungen.

Die amerikanische Wirtschaft brummt, mit einer Arbeitslosenrate von 4,1 Prozent herrscht Vollbeschäftigung. Das Fed kann also fortfahren, die extrem

Bitcoin und die Theorie des grösseren Trottels

December 8, 2017Das Bitcom-Zeichen in Riga, Lettland. Foto: Ints Kalnins (Reuters)

Bitcoin fasziniert. Der Preis der Kryptowährung hat sich seit Anfang des Jahres mehr als versiebzehnfacht.

Am Mittwoch kostete ein Bitcoin 14’000 Dollar, am Donnerstag Abend schoss der Preis auf rund 17’000 Dollar in die Höhe (Quelle: Cryptocoinsnews.com):

In den letzten Tagen verlief der Preisanstieg beinahe senkrecht.

Längst beschäftigt Bitcoin nicht mehr bloss einige Nerds in der Computerwelt; das Thema ist in der breiten Öffentlichkeit angekommen. In Tageszeitungen, im Fernsehen, im Taxi, beim Friseur: Überall wird dieser Tage von Kryptowährungen gesprochen.

In einem Blogbeitrag habe ich vor weniger als einem Monat dargestellt, dass die Preisentwicklung von Bitcoin alle klassischen Signale einer Spekulationsblase

Das Drehbuch von Chinas Erfolg

November 24, 2017Alibaba folgte dem Prinzip von Friedrich List: Der Konzern wurde gross, ohne von Amazon zerstört zu werden. (Foto: EPA/Jeff Lee)

Kennen Sie Tencent? Das ist ein chinesischer Internetkonzern, 1998 gegründet und in Shenzhen beheimatet. Tencent ist das Mutterhaus von Wechat, der führenden Chat-Plattform in China (eine Art Whatsapp, aber deutlich besser), eine Grossmacht im Geschäft mit webbasierten Games und Anbieter der mobilen Bezahllösung Tenpay, die von Hunderten Millionen Konsumenten genutzt wird.

Tencent ist ein Gigant. Der Wert des Konzerns beträgt an der Börse mittlerweile mehr als 500 Milliarden Dollar – eine Marke, die gegenwärtig sonst nur Apple, Google, Microsoft, Amazon und Facebook geschafft haben.

Ohne Friedrich List kein Tencent

Doch wir wollen hier nicht spezifisch über

Eine Apokalypse unter blauem Himmel

November 17, 2017Ketten wie Radio Shack, Sports Authority und Toys R Us haben Gläubigerschutz beantragt: Parkplatz vor einer Toys-R-Us-Filiale in Elizabeth, New Jersey. Foto: Julio Cortez (Keystone)

Die amerikanische Wirtschaft brummt. Die letzte Rezession liegt acht Jahre zurück, und gegenwärtig expandiert das Bruttoinlandprodukt (BIP) mit einer Rate von gut 2 Prozent pro Jahr. Die Konsumenten sind in guter Stimmung.

Das sollte eigentlich gute Geschäfte für die Detailhändler in den USA bedeuten. Doch das Gegenteil ist der Fall: Im US-Retailsektor findet ein Massensterben statt, eine Apokalypse unter blauem Himmel. Was ist da los?

Hier zunächst das grosse Bild. Die jährlichen realen Wachstumsraten auf Quartalsbasis des US-BIP seit der Finanzkrise (Quelle: St. Louis Fed):

Und hier der von der

Bitcoin: Eine Blase, wie sie im Lehrbuch steht

November 10, 2017Das Angebot hält mit der Nachfrage nicht mit: Ein chinesischer Bitcoin-Miner untersucht einen defekten Rechner. Foto: Liu Xingzhe (Keystone)

Beginnen wir mit vier Fragen:

Verfolgen Sie die Preisentwicklung von Bitcoin?

Kennen Sie jemanden, der mit Bitcoin in den letzten Monaten viel Geld verdient hat?

Ärgern Sie sich, dass Sie nicht schon früher Bitcoin gekauft haben?

Überlegen Sie sich, jetzt Bitcoin zu kaufen, weil Sie denken, dass der Preis noch viel weiter steigen wird und Sie den Zug nicht verpassen wollen?

Wenn Sie alle vier Fragen mit Ja beantwortet haben: Willkommen im Club. Genau so wie Sie heute haben sich in den vergangenen Jahrhunderten schon Tausende von Investoren in einer Reihe von Spekulationsblasen gefühlt – egal, ob sie es mit Tulpenzwiebeln, sagenhaften

Ein lehrreicher Boom in China

July 7, 2017Orange, blau, gelb: Die Mietvelos können mit dem Handy aufgeschlossen werden. Foto: Jason Lee (Reuters)

Wer derzeit eine Grossstadt in China besucht, dem wird eines auffallen: Fahrräder. Sie sind überall.

Nein, nicht die alten Drahtesel, die einst das Bild in vielen chinesischen Städten prägten, sondern nagelneue, moderne, farbenfrohe Fahrräder: orange, gelbe, blaue, grüne, silberne Velos. Sie stehen zu Tausenden an Kreuzungen, in Pärken, auf Trottoirs. Studenten kurven auf ihnen durch die Strassen, alte Frauen, Banker, junge Paare, Kinder, Händler. Alle.

China erlebt seit einigen Monaten einen Bikesharing-Boom. In den Strassen von Peking bis Guangzhou, von Chengdu bis Shanghai rollen Millionen neue Fahrräder. In einzelnen Städten soll, so zumindest die Legende, bereits die

Ein lehrreicher Boom in China

July 7, 2017Orange, blau, gelb: Die Mietvelos können mit dem Handy aufgeschlossen werden. Foto: Jason Lee (Reuters)

Wer derzeit eine Grossstadt in China besucht, dem wird eines auffallen: Fahrräder. Sie sind überall.

Nein, nicht die alten Drahtesel, die einst das Bild in vielen chinesischen Städten prägten, sondern nagelneue, moderne, farbenfrohe Fahrräder: orange, gelbe, blaue, grüne, silberne Velos. Sie stehen zu Tausenden an Kreuzungen, in Pärken, auf Trottoirs. Studenten kurven auf ihnen durch die Strassen, alte Frauen, Banker, junge Paare, Kinder, Händler. Alle.

China erlebt seit einigen Monaten einen Bikesharing-Boom. In den Strassen von Peking bis Guangzhou, von Chengdu bis Shanghai rollen Millionen neue Fahrräder. In einzelnen Städten soll, so zumindest die Legende, bereits die

Keine Finanzkrise mehr zu unseren Lebzeiten?

June 30, 2017Alles im grünen Bereich, sagt die US-Notenbankchefin: Janet Yellen in London am 27. Juni 2017. Foto: Frank Augstein (Keystone)

Zehn Jahre sind seit dem Ausbruch der globalen Finanzkrise vergangen. Im Frühjahr 2007 frassen sich erste Verluste aus dem amerikanischen Subprime-Hypothekenmarkt durch die Bankenwelt, im August 2007 kam es zu einem ersten dramatischen Liquiditätsschock im Finanzsystem. Ein gutes Jahr später, im September 2008, stand die Finanzwelt – und mit ihr die gesamte Weltwirtschaft – am Abgrund.

Zehn Jahre sind ein guter Zeitpunkt, um sich zu fragen, ob eine derartige Katastrophe wieder geschehen könnte. Und wenn ja, wann.

Eine überaus gewichtige Stimme gibt nun Entwarnung. Janet Yellen, die Vorsitzende der US-Notenbank (Fed), äusserte am Dienstag an einer Konferenz in

Keine Finanzkrise mehr zu unseren Lebzeiten?

June 30, 2017Alles im grünen Bereich, sagt die US-Notenbankchefin: Janet Yellen in London am 27. Juni 2017. Foto: Frank Augstein (Keystone)

Zehn Jahre sind seit dem Ausbruch der globalen Finanzkrise vergangen. Im Frühjahr 2007 frassen sich erste Verluste aus dem amerikanischen Subprime-Hypothekenmarkt durch die Bankenwelt, im August 2007 kam es zu einem ersten dramatischen Liquiditätsschock im Finanzsystem. Ein gutes Jahr später, im September 2008, stand die Finanzwelt – und mit ihr die gesamte Weltwirtschaft – am Abgrund.

Zehn Jahre sind ein guter Zeitpunkt, um sich zu fragen, ob eine derartige Katastrophe wieder geschehen könnte. Und wenn ja, wann.

Eine überaus gewichtige Stimme gibt nun Entwarnung. Janet Yellen, die Vorsitzende der US-Notenbank (Fed), äusserte am Dienstag an einer Konferenz in

Der Bondmarkt vertraut Trump nicht mehr

June 16, 2017Das Fed erhöht die Leitzinsen, doch die «Trump Reflation» bleibt aus. Bild: Carlos Barria (Keystone)

Janet Yellen ist guten Mutes. Die Vorsitzende der amerikanischen Notenbank (Fed) und ihre Kollegen haben am Mittwoch den Leitzins abermals um 0,25 Prozentpunkte erhöht. Es war die vierte Zinserhöhung, seit das Fed im Dezember 2015 den Pfad der Nullzinsen verlassen hatte.

Steigende Leitzinsen – konkret geht es dabei um die Federal Funds Rate, also den Zinssatz, zu dem sich Banken gegenseitig über Nacht Geld ausleihen – sind normalerweise ein Zeichen einer brummenden Wirtschaft.

Und in der Tat präsentiert sich die amerikanische Konjunktur gegenwärtig ganz passabel: Mit einer offiziell ausgewiesenen Arbeitslosenrate von 4,3 Prozent herrscht Vollbeschäftigung, für das laufende Jahr

Der Bondmarkt vertraut Trump nicht mehr

June 16, 2017Das Fed erhöht die Leitzinsen, doch die «Trump Reflation» bleibt aus. Bild: Carlos Barria (Keystone)

Janet Yellen ist guten Mutes. Die Vorsitzende der amerikanischen Notenbank (Fed) und ihre Kollegen haben am Mittwoch den Leitzins abermals um 0,25 Prozentpunkte erhöht. Es war die vierte Zinserhöhung, seit das Fed im Dezember 2015 den Pfad der Nullzinsen verlassen hatte.

Steigende Leitzinsen – konkret geht es dabei um die Federal Funds Rate, also den Zinssatz, zu dem sich Banken gegenseitig über Nacht Geld ausleihen – sind normalerweise ein Zeichen einer brummenden Wirtschaft.

Und in der Tat präsentiert sich die amerikanische Konjunktur gegenwärtig ganz passabel: Mit einer offiziell ausgewiesenen Arbeitslosenrate von 4,3 Prozent herrscht Vollbeschäftigung, für das laufende Jahr

Der Vormarsch der Roboter

June 9, 2017Begrüssung des neuen «Nao»-Roboters an einer Messe in Bangkok. (16. März 2017) (Foto: Reuters/Athit Perawongmetha)

Vor zwei Wochen wurde in der chinesischen Küstenstadt Wuzhen ein kleines Stück Wirtschaftsgeschichte geschrieben. Dort nämlich spielte der 19-jährige Ke Jie drei Partien des asiatischen Brettspiels «Go» gegen den Computer Alpha Go von Google Deep Mind.

Ke Jie beim Spiel gegen Google. (Foto: Reuters)

«Go» ist eine Art Schach, aber sehr viel komplexer, mit Milliarden von Spielmöglichkeiten. Und Ke ist der weltbeste «Go»-Spieler.

Doch er hatte keine Chance. Alpha Go gewann alle drei Partien. Ke sagte nach seiner Niederlage lapidar: «Die Zukunft gehört der künstlichen Intelligenz.»

Auf den ersten Blick mag dieses Ereignis nach wenig aussehen. Schliesslich sind bereits zwanzig

Der Vormarsch der Roboter

June 9, 2017Begrüssung des neuen «Nao»-Roboters an einer Messe in Bangkok. (16. März 2017) (Foto: Reuters/Athit Perawongmetha)

Vor zwei Wochen wurde in der chinesischen Küstenstadt Wuzhen ein kleines Stück Wirtschaftsgeschichte geschrieben. Dort nämlich spielte der 19-jährige Ke Jie drei Partien des asiatischen Brettspiels «Go» gegen den Computer Alpha Go von Google Deep Mind.

Ke Jie beim Spiel gegen Google. (Foto: Reuters)

«Go» ist eine Art Schach, aber sehr viel komplexer, mit Milliarden von Spielmöglichkeiten. Und Ke ist der weltbeste «Go»-Spieler.

Doch er hatte keine Chance. Alpha Go gewann alle drei Partien. Ke sagte nach seiner Niederlage lapidar: «Die Zukunft gehört der künstlichen Intelligenz.»

Auf den ersten Blick mag dieses Ereignis nach wenig aussehen. Schliesslich sind bereits zwanzig

Die Roboter kommen

March 31, 2017Nehmen uns die Roboter die Arbeit weg, oder schaffen sie neue Arbeit? Ein Arbeiter bei der Endmontage eines Industrieroboters. Foto: Karl-Josef Hildenbrand (Keystone)

Donald Trump verspricht, Amerika wieder «great» zu machen. Er verspricht, im Land neue Arbeitsplätze zu schaffen, Industriejobs in den von der Globalisierung gebeutelten Regionen von Michigan, Ohio, Indiana oder North Carolina.

Seine bisherigen Äusserungen – von einem kohärenten «Programm» kann bislang immer noch nicht die Rede sein – richten sich vor allem gegen die Handelspartner der USA. China betreibe eine unfaire Handelspolitik, Deutschland ebenso, wettert Trump.

Das nordamerikanische Freihandelsabkommen Nafta will er neu verhandeln und Jobs aus Mexiko zurückholen.

Die personellen Besetzungen, die der Präsident in Industrie- und Handelsfragen bislang vorgenommen hat – Peter Navarro als nationaler Handelsberater, Wilbur Ross als Handelsminister –, lassen schwierige Zeiten für den Freihandel vermuten. Die Ideen von Navarro und Ross haben wir in diesem Blogbeitrag bereits näher betrachtet.

Die Industriejobs bleiben verloren

Gewiss lässt sich berechtigte Kritik am bisweilen merkantilistischen Handelsverständnis der chinesischen oder auch der deutschen Regierung anbringen.

Die wichtigste Frage für die Börsen

March 17, 2017Aktienmarkt im Rekordhoch: Skeptische Börsenhändler in New York. (Bild: Reuters/Brendan McDermid)

Die Aktienmärkte boomen. Am 6. März feierte die Börsenhausse Geburtstag: Seit nunmehr acht Jahren hat der amerikanische Aktienmarkt – gemessen am Leitindex S&P 500 – keine Korrektur von mehr als 20 Prozent durchlebt.

Die aktuelle Bullenphase ist damit die längste in der Geschichte des S&P 500 (hier mehr dazu). Die grosse Preisfrage ist nun freilich: Wie lange noch?

Die kurze Antwort: Das weiss niemand. Es ist unmöglich, die Wendepunkte an den Finanzmärkten vorherzusagen. Hoch bewertet ist der amerikanische Aktienmarkt schon lange – und in den vier Monaten seit der Wahl von Donald Trump ist er noch teurer geworden. Gemäss dem Yale-Ökonomen Robert Shiller sind amerikanische Aktien gegenwärtig so teuer wie letztmals zur Jahrtausendwende.

Aber auch hier gilt: Eine hohe Bewertung ist kein Grund für eine baldige Kurskorrektur. Die Märkte können sich jahrelang in einem über- oder unterdurchschnittlich bewerteten Zustand bewegen.

Der mögliche «Trigger» von der Zinsfront

Was es in der Regel braucht, um eine Trendwende herbeizuführen, ist ein Auslöser, ein «Trigger».

Und dieser könnte von der Zinsfront kommen: Nach jahrelanger, extrem lockerer Geldpolitik hat die US-Notenbank (Fed) nämlich beschlossen, die Zügel zu straffen.

Der Bondmarkt-Wahnsinn

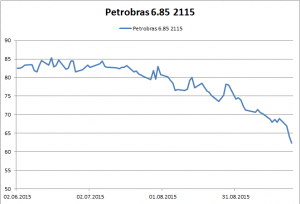

September 25, 2015Beginnen wir mal mit einem Chart:

(Quelle: Bloomberg)

Sieht auf den ersten Blick nicht sehr spektakulär aus. Doch dieser Chart erzählt eine Geschichte. Eine Geschichte des Wahns.

Haben Sie schon einmal den Begriff «Race for Yield» gehört? Darunter ist die verzweifelte Suche nach Rendite zu verstehen, in die Investoren von der Null- und Negativzinspolitik der Notenbanken gedrängt werden (hier zum Thema Geldpolitik übrigens ein sehr lesenswertes Interview, das mein Kollege Christoph Gisiger mit dem US-Zinsspezialisten Jim Grant in New York geführt hat).

Im Grunde ist die Sache simpel: Wer mehr Rendite will, muss mehr Risiko in Kauf nehmen. Denn risikolose Rendite gibt es nicht mehr. Angenommen, Sie sind Anlagechef(-in) einer Pensionskasse oder eines Lebensversicherers und sind mit der Aufgabe betraut, ein grosses Obligationenportefeuille zu bewirtschaften: Wo finden Sie mehr Risiko?

Jagd nach Risiko: Die Investoren suchen verzweifelt nach höheren Renditen. (Flickr/Sam Valadi)

Typischerweise haben Sie zwei Stellschrauben, nämlich die Laufzeit und die Qualität respektive Bonität des Schuldners, der die Obligation ausgegeben hat.

Kurzum: Wer mehr Rendite will, muss am Bondmarkt mindere Qualität und/oder längere Laufzeiten kaufen.