Summary:

Wie wenn es nicht schwer genug wäre, das, was im Jahr 2015 wirtschaftlich passiert ist, nachzuvollziehen, rückt nun auch eine divergierende Geldpolitik ins Zentrum der internationalen Tagesordnung in wirtschaftspolitischer Hinsicht. Die Fed hat im Dezember zum ersten Mal seit fast zehn Jahren die Zinsen erhöht und zugleich ihre Bereitschaft bekräftigt, im Jahr 2016 weitere Zinsschritte folgen zu lassen, um insgesamt 100 Basispunkte (d.h. 1%), um es genau zu nennen. Europa und Japan hingegen melden eine entschlossene Fortsetzung der lockeren Geldpolitik mit voller Tatkraft. Wenn die USA mehr Zinsen anbieten als Europa, erhöht sich die Attraktivität des US-Dollars. Das bedeutet Kapitalzufluss in die USA und weiterhin Druck auf die Rohstoffpreise. Zur Erinnerung: Der USD hat in den vergangenen 18 Monaten um rund 25% aufgewertet. Und der EUR hat gegenüber dem USD um 10% an Wert verloren. Inzwischen hat sich der Rendite-Aufschlag der US-Staatsanleihen mit 10 Jahren Laufzeit gegenüber vergleichbaren Papieren in den entwickelten Volkswirtschaften auf 1,4% ausgeweitet. Das ist der höchste Wert seit Juli 2006. Die geldpolitische Divergenz 2016: Fed vs.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Wie wenn es nicht schwer genug wäre, das, was im Jahr 2015 wirtschaftlich passiert ist, nachzuvollziehen, rückt nun auch eine divergierende Geldpolitik ins Zentrum der internationalen Tagesordnung in wirtschaftspolitischer Hinsicht. Die Fed hat im Dezember zum ersten Mal seit fast zehn Jahren die Zinsen erhöht und zugleich ihre Bereitschaft bekräftigt, im Jahr 2016 weitere Zinsschritte folgen zu lassen, um insgesamt 100 Basispunkte (d.h. 1%), um es genau zu nennen. Europa und Japan hingegen melden eine entschlossene Fortsetzung der lockeren Geldpolitik mit voller Tatkraft. Wenn die USA mehr Zinsen anbieten als Europa, erhöht sich die Attraktivität des US-Dollars. Das bedeutet Kapitalzufluss in die USA und weiterhin Druck auf die Rohstoffpreise. Zur Erinnerung: Der USD hat in den vergangenen 18 Monaten um rund 25% aufgewertet. Und der EUR hat gegenüber dem USD um 10% an Wert verloren. Inzwischen hat sich der Rendite-Aufschlag der US-Staatsanleihen mit 10 Jahren Laufzeit gegenüber vergleichbaren Papieren in den entwickelten Volkswirtschaften auf 1,4% ausgeweitet. Das ist der höchste Wert seit Juli 2006. Die geldpolitische Divergenz 2016: Fed vs.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Anleihenmarkt 2026: Zwischen Zinswende und Selektivität

finews.ch writes Martin Hess: «Politik muss die Goldene Regel berücksichtigen»

finews.ch writes Wirz & Partners holt neuen Manager für Banken und Versicherungen

finews.ch writes Nidwaldner KB findet neuen CEO bei der Baloise Bank

Wie wenn es nicht schwer genug wäre, das, was im Jahr 2015 wirtschaftlich passiert ist, nachzuvollziehen, rückt nun auch eine divergierende Geldpolitik ins Zentrum der internationalen Tagesordnung in wirtschaftspolitischer Hinsicht.

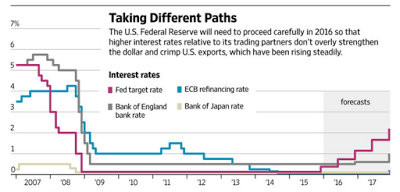

Die Fed hat im Dezember zum ersten Mal seit fast zehn Jahren die Zinsen erhöht und zugleich ihre Bereitschaft bekräftigt, im Jahr 2016 weitere Zinsschritte folgen zu lassen, um insgesamt 100 Basispunkte (d.h. 1%), um es genau zu nennen.

Europa und Japan hingegen melden eine entschlossene Fortsetzung der lockeren Geldpolitik mit voller Tatkraft.

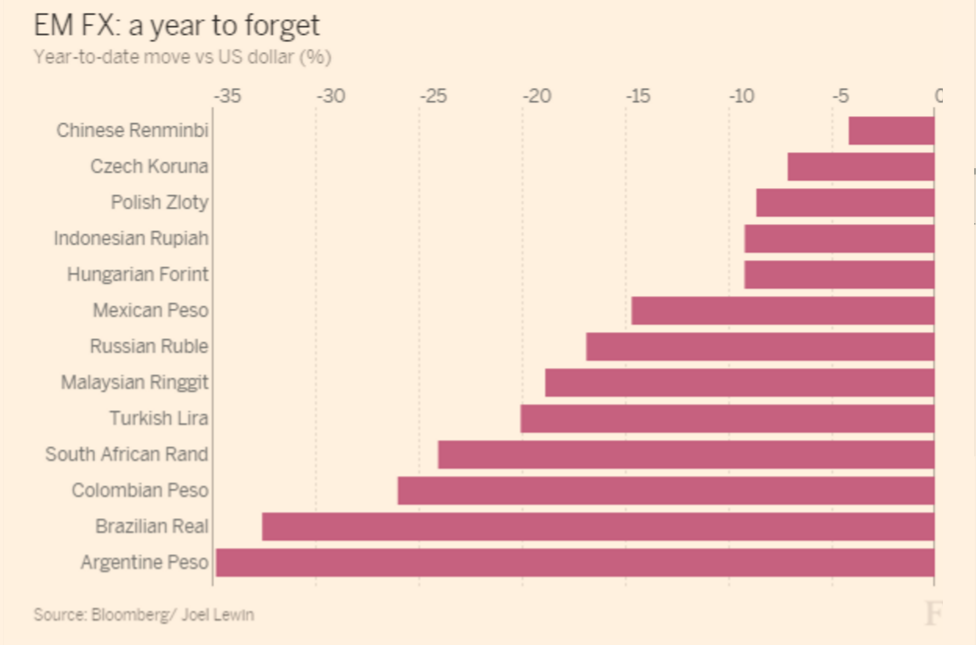

Wenn die USA mehr Zinsen anbieten als Europa, erhöht sich die Attraktivität des US-Dollars. Das bedeutet Kapitalzufluss in die USA und weiterhin Druck auf die Rohstoffpreise. Zur Erinnerung: Der USD hat in den vergangenen 18 Monaten um rund 25% aufgewertet.

Und der EUR hat gegenüber dem USD um 10% an Wert verloren. Inzwischen hat sich der Rendite-Aufschlag der US-Staatsanleihen mit 10 Jahren Laufzeit gegenüber vergleichbaren Papieren in den entwickelten Volkswirtschaften auf 1,4% ausgeweitet. Das ist der höchste Wert seit Juli 2006.

Interessant ist vor diesem Hintergrund das Gedankenexperiment der europäischen Entscheidungsträger, wonach die wirtschaftliche Erholung im Euro-Raum mit der fehlenden Reformbereitschaft zusammenhänge.

Wenn Europas Problem mangelnde Wettbewerbsfähigkeit ist, warum hilft die Euro-Abwertung nicht, wenn man v.a. vor Augen führt, dass im Allgemeinen der Euro-Raum einen Handelsbilanzüberschuss hat und im Besonderen Deutschland im Aussenhandel weitere Rekorde aufstellt?

In einer Welt an der Nullzins-Grenze (zero lower bound), sind Theorie und Geschichte viel wichtiger als der kluge Markt, wie Paul Krugman unterstreicht.

Die Austeritätspolitik hat in Europa viel Schaden angerichtet. Seit 2009 gibt es eine ganze Reihe von empirischen Forschungen über die Fiskalpolitik, die nahe legen, dass die Multiplikatoren grösser sind als unter den Bedingungen der Zeit vor der Krise.

Es bleibt daher zu hoffen, dass die Entscheidungsträger zumindest im nächsten Abschwung bereit sind, die Wirtschaft mit einem Konjunkturprogramm (stimulus) anzukurbeln. Alles Gute!