Es gibt gute Nachrichten aus Italien. Der Spread der Renditen 10-jähriger Staatsanleihen (BTP) Italiens gegenüber entsprechenden deutschen Bundesanleihen ist auf den niedrigsten Stand seit Anfang 2018 gesunken.Das bedeutet, dass das Vertrauen zurückgekehrt ist.Die Rendite-Differenz (spread) gilt im Allgemeinen als das beste Mass für das wahrgenommene politische Risiko in Italien.Dass der Aufschlag wieder auf das Niveau ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Geplante Regulierung für Zürcher Bankenverband unverhältnismässig

finews.ch writes Der meist unterschätzte Erfolgsfaktor

finews.ch writes Ras Al Khaimah: Hotel-Boom dank Spiellizenz

finews.ch writes US-Banklizenz: UBS nimmt erste Hürde

Es gibt gute Nachrichten aus Italien. Der Spread der Renditen 10-jähriger Staatsanleihen (BTP) Italiens gegenüber entsprechenden deutschen Bundesanleihen ist auf den niedrigsten Stand seit Anfang 2018 gesunken.

Das bedeutet, dass das Vertrauen zurückgekehrt ist.

Die Rendite-Differenz (spread) gilt im Allgemeinen als das beste Mass für das wahrgenommene politische Risiko in Italien.

Dass der Aufschlag wieder auf das Niveau von Anfang 2018 zurückgegangen ist, zeigt die Stärke des wiedererwachten Optimismus über die Zukunft der Eurozone, wie John Authers seiner Kolumne bei Bloomberg Opinion unterstreicht.

Dahinter steckt sicherlich die nach einem Verhandlungsmarathon ausgehandelte Vereinbarung der EU, gemeinsam Anleihen zur Finanzierung der COVID-19 Hilfe aufzubringen.

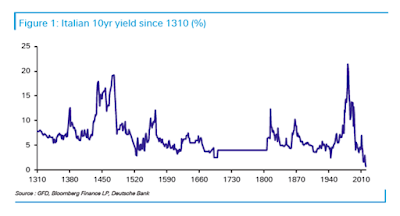

Authers liefert dazu zwei bemerkenswerte Abbildungen von Jim Reid, Deutsche Bank AG. In dem einen Chart sehen wir die Entwicklung der Rendite der italienischen Staatsanleihen mit 10 Jahren Laufzeit.

Die Renditen der Staatsanleihen Italiens und Griechenlands mit 10 Jahren Laufzeit, Graph: FT, Oct 15, 2020

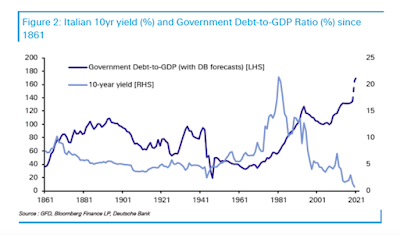

Und in dem anderen können wir den Verlauf der Verschuldung der öffentlichen Hand im Verhältnis zum BIP des Landes im Kontext mit der Rendite der Staatsanleihen beobachten.

Der Entwicklung der Rendite der 10-jährigen Staatsanleihen Italiens im historischen Verlauf, Graph: John Authers, Bloomberg Opinion, Oct 13, 2020

Was beachtenswert ist die Entwicklung der Rendite der Staatsanleihen im Verhältnis zur Schuldenquote (debt-to-GDP) des Landes seit 1861, als der moderne italienische Staat entstand.

Fast 150 Jahre lang gab es einen erkennbaren Zusammenhang zwischen den beiden Werten: je höher die Verschuldung des Landes, desto mehr musste der Staat zahlen, um Kredite aufnehmen zu können.

Nun hat Italiens Verschuldung einen historischen Höchststand erreicht, und der Zinssatz, zu dem es Kredite aufnehmen kann, ist auf einem historischen Tiefstand.

Inwiefern es einen Sinn macht, kann sich der Leser selbst ausmalen.

Der Entwicklung der Rendite der 10-jährigen Staatsanleihen Italiens und das Verhältnis der Staatsschulden in Relation zum BIP, Graph: John Authers, Bloomberg Opinion, Oct 13, 2020

Tatsache ist, dass die Betonung der europäischen Kohäsion durch die Entscheidungsträger auf der EU-Ebene das Vertrauen stärkt und die Nachfrage nach Italiens Staatspapiere fördert, zumal aus Sicht der Investoren kein „denomination risk“ existiert.

PS: Es ist Italien neulich gelungen, eine Null-Kupon-Anleihe (€3,75 Mrd.) mit einer Laufzeit von 3 Jahren zu einer durchschnittlichen Rendite von minus 0,14% zu verkaufen.