« Beaucoup d’emprunteurs ne se rendent pas compte qu’en concluant le contrat, ils acceptent que leur hypothèque soit transmise à des tiers. […] Les clauses de transmission de l’hypothèque à des tiers sont pratique courante, comme il ressort de nos prises de renseignement auprès [d’UBS,] Credit Suisse, Banque cantonale de Zurich et Raiffeisen. » (TagesAnzeiger, 10.03.2014) Le ...

Topics:

Vincent Held considers the following as important: Autres articles, Featured, newslettersent, SNB

This could be interesting, too:

Nachrichten Ticker - www.finanzen.ch writes Krypto-Ausblick 2025: Stehen Bitcoin, Ethereum & Co. vor einem Boom oder Einbruch?

Connor O'Keeffe writes The Establishment’s “Principles” Are Fake

Per Bylund writes Bitcoiners’ Guide to Austrian Economics

Ron Paul writes What Are We Doing in Syria?

| « Beaucoup d’emprunteurs ne se rendent pas compte qu’en concluant le contrat, ils acceptent que leur hypothèque soit transmise à des tiers. […] Les clauses de transmission de l’hypothèque à des tiers sont pratique courante, comme il ressort de nos prises de renseignement auprès [d’UBS,] Credit Suisse, Banque cantonale de Zurich et Raiffeisen. »

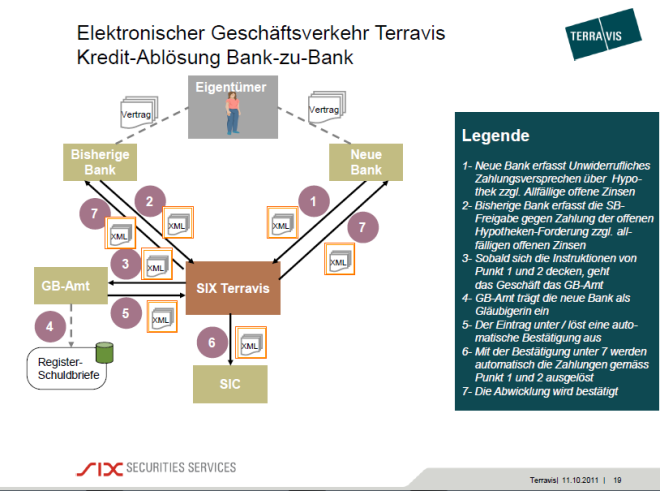

(TagesAnzeiger, 10.03.2014) Le 23 septembre 2011, le Conseil fédéral informait la presse helvétique de la mise en place prochaine d’un système de traitement électronique des transactions hypothécaires. L’argument avancé pour remplacer les traditionnelles cédules papier par des échanges de données virtuelles était imparable : il fallait « simplifier les relations en matière de crédit » pour mieux répondre « aux besoins de l’économie » ! Ce que le gouvernement suisse oubliait de rappeler, c’est que le projet de registre foncier électronique eGRIS / Terravis avait été élaboré dès 2009 en partenariat avec la société financière SIX Group. C’est donc à une entreprise privée qu’il allait incomber de fournir les services nécessaires aux nouvelles « transactions électroniques entre les […] banques, assurances, instituts de prévoyance […] les notaires et les autorités ». |

Depuis des décennies, les banques suisses peuvent obtenir des capitaux bon marché en échange des cédules hypothécaires de leurs clients. La nouveauté depuis quelques années, c’est que les titres hypothécaires suisses peuvent désormais être mis en gage sur le marché européen des produits dérivés – au risque de miner les fondations d’un secteur-clé du système financier helvétique. On peut s’étonner qu’une approche aussi hasardeuse ait été accompagnée avec tant de bienveillance par les autorités fédérales – à commencer par la Finma, qui supervise l’intégralité de ce processus… |

| Une décision a priori surprenante – mais en réalité parfaitement logique.

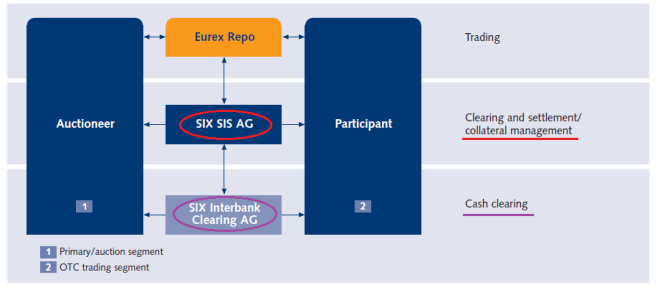

Au cours des dernières années, la société SIX SIS, filiale de SIX Group, a en effet établi des autoroutes financières entre le marché hypothécaire suisse et le marché des produits dérivés sur la dette européenne. C’est la notion de euro repo market, un secteur financier fortement lié aux programmes de sauvetage de la zone euro par la BCE (1) – et dans lequel SIX Group est active depuis de nombreuses années : Or, l’issue de cette situation inédite est largement prévisible : un jour ou l’autre, une part importante des cédules hypothécaires suisses devra changer de main dans un intervalle de temps très court – y compris au profit d’investisseurs étrangers. La possibilité de réaliser les transactions correspondantes par voie électronique ne sera alors pas un luxe. Nous ne chercherons pas à convaincre à tout prix le lecteur du caractère hautement probable – pour ne pas dire inéluctable – d’un tel scénario. Cet article explique en revanche de quelle manière une partie du marché hypothécaire suisse a été intégrée à un secteur financier porteur de « risques systémiques pour la stabilité financière » en Europe. Car c’est bien ainsi que la Banque fédérale d’Allemagne (p.59) considère le marché repo européen ! |

Eurex Repo OTC Market Concept-iii |

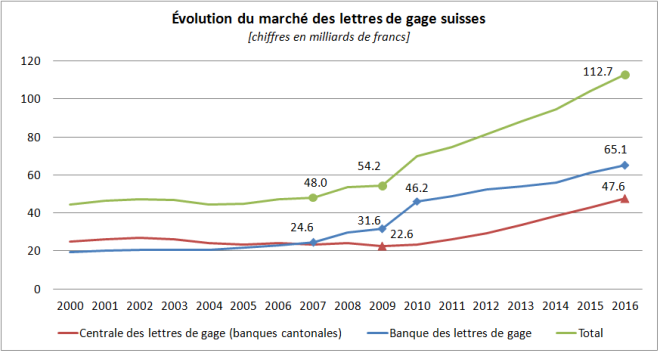

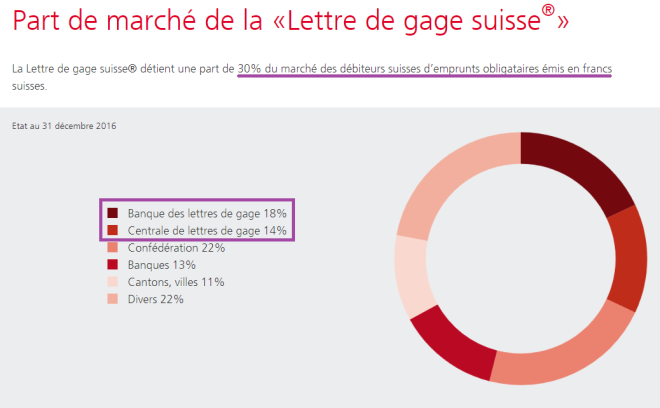

Les cédules hypothécaires suisses massivement mises en gageEn début d’année 2009, la Neue Zürcher Zeitung expliquait à ses lecteurs que le marché hypothécaire suisse représentait une source de financement très attractive pour les banques – les cédules hypothécaires de leurs clients pouvant aisément être échangées contre monnaie sonnante et trébuchante. Suite à leurs mésaventures américaines de l’année précédente, UBS et Crédit Suisse avaient en effet réussi à obtenir des « financements bon marché » en échange de « la mise en gage d’hypothèques de première qualité ». Cette opération de sauvetage avait été réalisée grâce à un instrument financier peu connu du public : les « bonnes vieilles lettres de gage » ! C’est ainsi que « des moyens excédentaires des banques cantonales, de Raiffeisen et de Postfinance » avaient pu être efficacement redirigés vers nos deux grandes banques en difficulté. De l’argent frais – et peu coûteux (2) – contre un simple transfert de cédules hypothécaires… voilà qui avait de quoi aiguiser les appétits ! De fait, le marché suisse des lettres de gage allait bientôt connaître une croissance vertigineuse : |

Schweizer Pfandbriefmarkt |

| Une évolution spectaculaire, dont les banques cantonales elles-mêmes allaient à leur tour pouvoir bénéficier. On peut en effet constater que les prêts de la Centrale des lettres de gages, dont le montant a doublé au cours des six dernières années, sont exclusivement destinés à ces établissements de droit public.

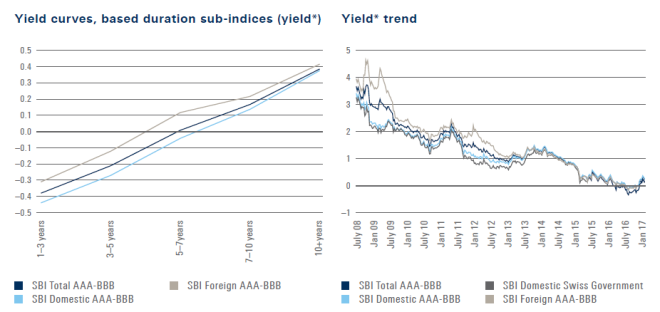

On pourrait par ailleurs se demander ce qui a bien pu pousser les investisseurs à acheter tant de lettres de gage suisses au cours des dernières années. Car il faut bien le constater, les rendements de ces actifs sont aujourd’hui fort médiocres – et même bien souvent négatifs ! La publicité enthousiaste de certains médias suisses en faveur de ces actifs « de qualité irréprochable » (voici un exemple tiré du Temps, ici de la NZZ, là de la Handelszeitung) aurait-elle accompli des prodiges ? Ou faut-il chercher ailleurs la raison de cet étrange engouement ? |

Sbi Yields |

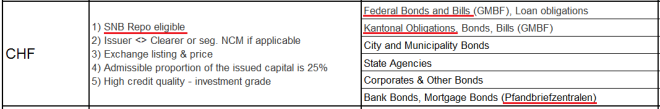

Les lettres de gage suisses très prisées par la finance spéculative européenneDepuis plusieurs années, la Banque des lettres de gage (Pfandbriefbank) met en avant un curieux argument commercial, qu’elle affiche bien en vue sur la page de couverture de ses rapports annuels successifs : « Nos lettres de gage offrent aux investisseurs la possibilité d’investir régulièrement et pour des montants importants […] sur le marché repo. » (3) De fait, la société de trading allemande Eurex indique expressément à sa clientèle que les lettres de gage suisses (Pfandbriefe) peuvent être utilisées comme « collatéral » pour investir dans ses produits repo. En clair, les titres hypothécaires helvétiques peuvent être littéralement mis en gage dans des transactions portant, notamment, sur de la dette privée et publique européenne de qualité fort variable. |

|

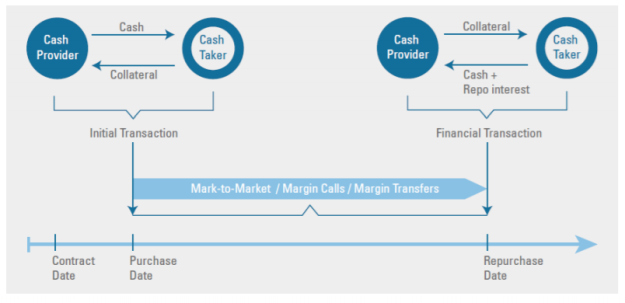

| Les diverses institutions financières qui acquièrent aujourd’hui des lettres de gage suisses à rendement négatif peuvent ainsi tout de même chercher à rentabiliser cet investissement peu lucratif en prenant sur elles le risque d’une partie de la dette européenne. En échange, les établissements prêts à mettre en jeu leurs lettres de gage dans ces transactions exotiques sont rémunérés par le versement d’un « intérêt repo » (repo interest) : |

Repo Interest six group |

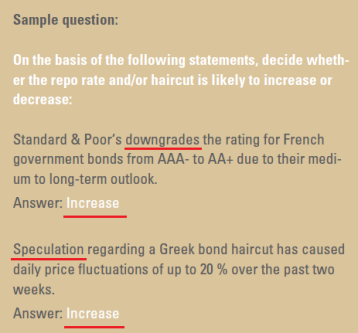

| Bien évidemment, plus le risque de la transaction est important, et plus l’intérêt repo est élevé : | |

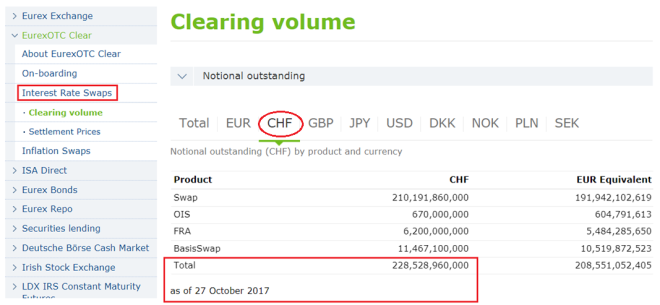

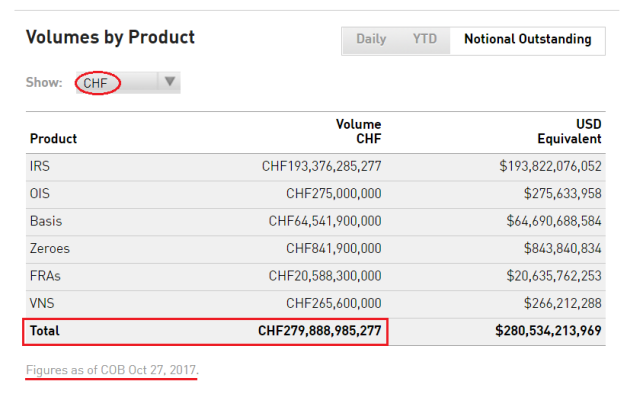

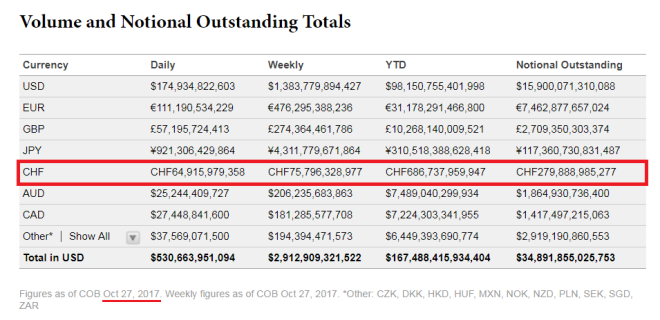

| Or, à l’heure actuelle, les actifs suisses engagés comme « collatéraux » dans des transactions repo représentent pas moins de 500 milliards de francs. On pourrait citer le cas étonnamment transparent des produits « OTC Clear » d’Eurex… |

Eurex OTC Clear Outstanding Volumes October 2017 |

| …ou encore celui des « OTC Interest Rate Swaps » de la plateforme SwapClear-LCH : (4)

Autant dire que lorsque la gigantesque bulle du marchérepo (5) éclatera, les banques suisses seront bien en peine de rembourser leurs emprunts auprès de nos deux instituts d’émission des lettres de gage. En outre, bien que l’agence Moody’s ait attribué à l’un comme à l’autre une note de crédit « AAA » définitive (!), les fonds propres de ces établissements n’en sont pas moins extrêmement fragiles. (6) D’où ce constat peu engageant : les hypothèques que vous avez contractées auprès de votre banquier préféré pourraient bien être transférées, un jour prochain, à un autre établissement financier – peut-être d’ailleurs situé à l’étranger. Dans un tel cas de figure, c’est à la Finma qu’il reviendra de garantir le bon déroulement de l’opération, les deux instituts d’émission des lettres de gage, la plateforme Terravis – ainsi que la société SIX SIS elle-même – ayant été placés sous sa supervision directe. Peu de chance que vous ayez alors votre mot à dire ! Voilà qui peut en tout cas expliquer l’utilité de cette mise en garde que Credit Suisse adresse à ses clients hypothécaires : « La clause de transmissibilité prévoit que la banque peut, au besoin, transmettre ou céder l’hypothèque à un tiers en Suisse ou à l’étranger et également donner accès aux informations liées à un tiers ou à d’autres parties. » |

VH Novembre |

Tout est en place pour un transfert en douceur de votre cédule hypothécaire !En juin 2013, la société SIX Group avait annoncé qu’elle allait reprendre « le rôle de créancier hypothécaire dans les transactions liées aux cédules » d’UBS et que « d’autres institutions financières se prépar[ai]ent à [lui] transférer la gestion de leurs cédules ». On peut ainsi lire aujourd’hui dans la brochure d’information de Credit Suisse déjà mentionnée plus haut que « les droits liés » aux cédules hypothécaires peuvent être « acquis et exercés » par « une société de SIX Group » plutôt que « par la banque elle-même » ! De quoi grandement simplifier le transfert des dettes hypothécaires « de banque-à-banque » si besoin est… On ne sera donc pas étonné du fait que SIX SIS mette justement cet argument en avant pour valoriser les prestations de la plateforme Terravis. (« SIX Securities Services » étant l’appellation marketing de SIX SIS S.A.) |

Six SIS Bank Zu Bank Terravis |

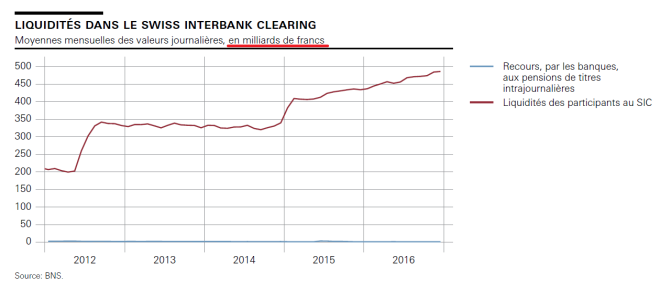

Et la Banque nationale dans tout ça ?Nous avons déjà eu l’occasion de beaucoup écrire sur les risques auxquels la BNS expose le système financier suisse via sa plateforme de paiements électroniques, le Swiss Interbank Clearing, d’ailleurs géré par une filiale de SIX Group. Nous avons en effet démontré que les montagnes de « liquidités » déposées sur cette plateforme pouvaient, elles aussi, être engagées dans les transactions hasardeuses du marché repo européen. |

SIC Liquiditc 2016 |

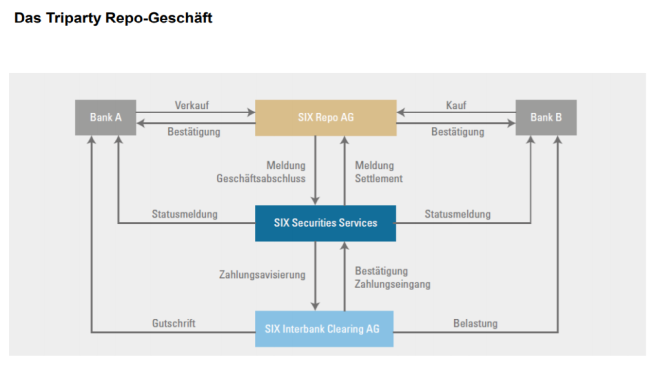

| Or il se trouve que le système de « triparty repo », qui expose aujourd’hui le marché hypothécaire suisse aux risques explosifs des produits dérivés sur la dette européenne, a lui aussi été mis en place par la Banque nationale elle-même (cf. page 9). |

SIX Group, Grundlagen des Repo Geschäfts |

| Il n’est donc pas trop étonnant que la Banque nationale ait pris la défense des lettres de gage suisses au moment de la crise du crédit hypothécaire américain. C’était en mai 2008 et Thomas Jordan, en tant que membre de la Direction de la BNS, avait souhaité « un plus grand rôle » pour ce marché alors stagnant.

On peut aujourd’hui constater que ses souhaits se sont pleinement réalisés. |

|

Notes et références1) La société SIX Group (p.9) indique en effet elle-même que les « injections de liquidités » réalisées par la Fed et la BCE suite à l’éclatement de la crise financière de 2007 ont été réalisées « en partie via des opérations repo ». La Banque fédérale d’Allemagne (p.59) explique quant à elle que « du fait de […] la crise financière […] les marchés repo ont gagné en importance en tant que courroie de transmission de la politique monétaire ». En outre, ces « marchés repo » présenteraient « des risques systémiques pour la stabilité financière » En réalité, comme pour la Réserve fédérale américaine, le marché repo est au cœur de la politique monétaire non conventionnelle de la BCE. C’est ce qui explique le fait que ce secteur financier aux allures de bulle financière géante (cf. note 5) a été soutenu de manière tout à fait officielle par les institutions européennes (cf. Euro Repo Market : Improvements for Collateral and Liquidity Management, p.6, Banque centrale européenne, juillet 2014). Nous relèverons enfin que la plateforme Eurex mentionne la BCE comme banque de règlement (settlement bank) pour la « gestion des liquidités » lorsque des opérations repo sont effectuées en euros – de la même manière que la BNS pour les opérations en francs suisses : 2) Leurs très bonnes notes de crédit (cf. note 6) permettent à ces deux micro-institutions (elles comptent moins de 20 collaborateurs au total) de se financer à bon compte sur les marchés – pour prêter ensuite à leurs membres à des taux préférentiels. 3) Le texte original est en allemand : « Den Investoren bieten unsere Pfandbriefe die Möglichkeit, regelmässig und in beachtlichem Volumen in repofähigen Obligationen der allerhöchsten Bonität (Aaa/mündelsicher) anzulegen. » |

SNB ECB Eurex Cash Management |

| Le terme « repofähig » peut être traduit par « pouvant être mis en pension », les « pensions de titres » étant l’équivalent français du terme « repo ».

4) Nous avons déjà démontré par ailleurs que malgré leur repackaging en swaps de taux, les produits OTC Clear d’Eurex fonctionnent bel et bien comme les autres produits repo offerts par cette société – avec d’ailleurs les mêmes collatéraux : Mentionnons également le fait que le volume total de ces produits OTC Clear (toutes monnaies confondues) représentait quelque 1’780 milliards d’euros à la fin octobre. Un élément qui semble indiquer que le marché des cleared OTC interest swaps se partage entièrement – au niveau mondial ! – entre les plateformes Eurex et SwapClear-LCH… 5) D’après un centre de recherche britannique cité en référence par la BCE, le marché repo européen pèserait actuellement quelque 6’455 milliards d’euros. Le graphique ci-dessus nous démontre toutefois déjà, à lui seul, que ce chiffre – uniquement basée sur un sondage auprès des établissements membres – est pour le moins sous-évalué. Étant donné le repackaging de la plus grosse part du marché repo européen (et américain ?) en clearedinterest rate swaps, ce manque de précision est toutefois bien compréhensible. L’ICMA reconnaît d’ailleurs lui-même que « malgré l’importance du marché repo européen, il est difficile d’obtenir des chiffres sur sa taille ». Côté américain, un working paper du FMI publié en juin 2014 indiquait noir sur blanc que les repos étaient au cœur de la « plomberie financière » mise en place par la Réserve fédérale américaine suite au lancement de sa propre politique monétaire non conventionnelle. Peu étonnant, donc, que le volume des cleared interest rate swaps libellés en dollars soit lui aussi impressionnant ! 6) A la fin 2016, les fonds propres cumulés de ces deux institutions atteignaient un peu moins de 3 milliards de francs, pour une valeur de bilan totale de plus de 115 milliards de francs. Au cours des années 2000, l’institut Moody’s n’en a pas moins attribué une note de crédit « AAA » définitive tant à la Banque des lettres de gage qu’à la Centrale des lettres de gages. |

Tags: Autres articles,Featured,newslettersent