Photo: Wikimedia Commons (CC 0) Von Dr. Alexander Fink, Universität Leipzig, Senior Fellow des IREF – Institute for Research in Economic and Fiscal Issues Aus der Perspektive der Verbraucher ist die Unterscheidung zwischen einer Umlage und einer Steuer jedoch nicht sonderlich relevant. Es handelt sich stets um Pflichtzahlungen an den Staat, denen im besten Fall Leistungen gegenüberstehen, die höher bewertet werden als die erbrachten Pflichtzahlungen. Bei der EEG-Umlage ist ein Anstieg von nominell 3,6 Milliarden Euro im Jahre 2004 auf 26 Milliarden in 2017 zu verzeichnen, die bei der Steuerquote unberücksichtigt bleiben. Die Steuerquote hat in den letzten Jahren Rekordstände seit der Wiedervereinigung erreicht. 2017 betrug das Verhältnis von Steuereinnahmen zum Bruttoinlandsprodukt 22,4

Topics:

Gastbeitrag considers the following as important: blog, Gastbeiträge, Selbstverantwortung, Steuersystem

This could be interesting, too:

Clemens Schneider writes Café Kyiv

Clemens Schneider writes Germaine de Stael

Clemens Schneider writes Museums-Empfehlung National Portrait Gallery

Clemens Schneider writes Entwicklungszusammenarbeit privatisieren

Photo: Wikimedia Commons (CC 0)

Von Dr. Alexander Fink, Universität Leipzig, Senior Fellow des IREF – Institute for Research in Economic and Fiscal Issues

Aus der Perspektive der Verbraucher ist die Unterscheidung zwischen einer Umlage und einer Steuer jedoch nicht sonderlich relevant. Es handelt sich stets um Pflichtzahlungen an den Staat, denen im besten Fall Leistungen gegenüberstehen, die höher bewertet werden als die erbrachten Pflichtzahlungen. Bei der EEG-Umlage ist ein Anstieg von nominell 3,6 Milliarden Euro im Jahre 2004 auf 26 Milliarden in 2017 zu verzeichnen, die bei der Steuerquote unberücksichtigt bleiben.

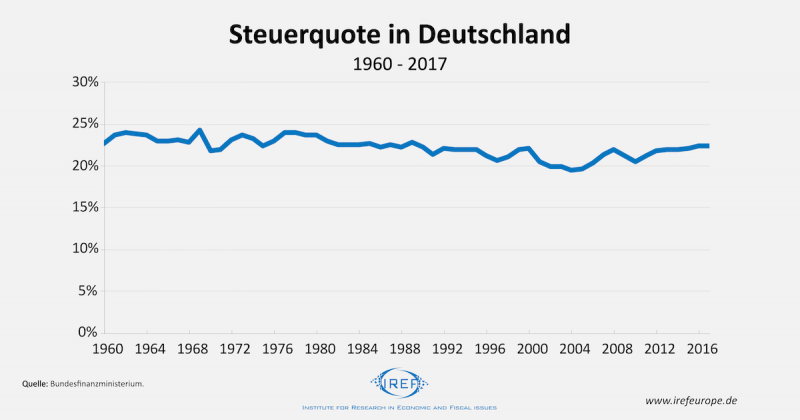

Die Steuerquote hat in den letzten Jahren Rekordstände seit der Wiedervereinigung erreicht. 2017 betrug das Verhältnis von Steuereinnahmen zum Bruttoinlandsprodukt 22,4 Prozent. Vor knapp 30 Jahren, nämlich 1989, war sie das letzte Mal höher. Ihren Tiefpunkt erreichte die Steuerquote 2004. Damals galt Deutschland noch als der „kranke Mann Europas“. Seitdem wuchs das Bruttoinlandsprodukt nominell um 44 Prozent und die Steuereinnahmen um 66 Prozent. Absolut am höchsten fiel der nominelle Anstieg seit 2004 mit über 150 Milliarden Euro bei den Staatseinnahmen aus der Einkommensteuer aus. Relativ war der Anstieg bei den Einnahmen aus der Grunderwerbsteuer mit 180 Prozent am stärksten. Schon ein Rückgang der Steuerquote auf ihr Durschnittsniveau seit 1990 würde den Steuerzahlern direkte Kontrolle über zusätzliche 36 Milliarden Euro Kaufkraft pro Jahr geben.

Steuerquote: Mittelfristig angestiegen, langfristig konstant

Der Anteil der Steuereinnahmen des Staates am Wert der im Inland produzierten Güter und Dienstleistungen gemessen am Bruttoinlandsprodukt war in der langen Frist recht konstant – anders als die Sozialbeitragsquote, die seit den 1960er Jahren deutlich gestiegen ist. Seit 1960 schwankt die Steuerquote in dem Bereich zwischen 20 und 25 Prozent. Nur in den frühen 2000er Jahren lag sie knapp darunter.

Seit 2004 ging es mit durch die Finanzkrise verursachten Unterbrechungen in den Jahren 2009 und 2010 von 19,5 Prozent stets aufwärts. 2017 war die Steuerquote mit 22,4 Prozent so hoch wie seit dem Jahr des Mauerfalls nicht mehr.

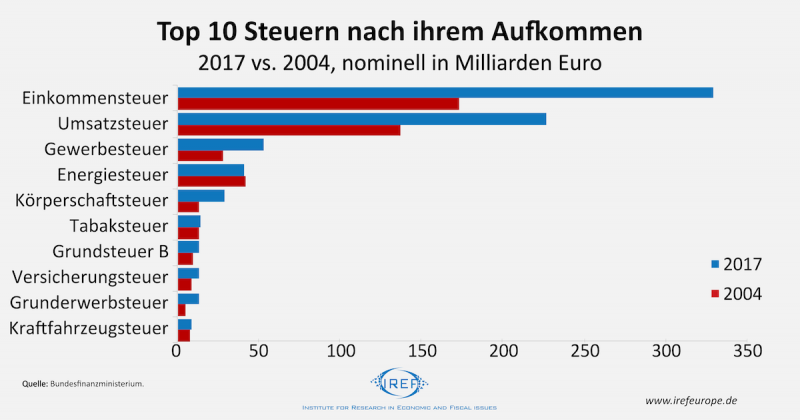

Absoluter Anstieg: Treiber Einkommensteuer

Die gesamten jährlichen Steuereinnahmen sind nominell zwischen 2004 und 2017 um etwa 291 Milliarden Euro gestiegen. Etwas mehr als die Hälfte des nominellen Anstiegs entfiel auf Einnahmen aus der von Personen abzuführenden Einkommensteuer (Summe aus Lohnsteuer, veranlagter Einkommensteuer, Abgeltungsteuer, nicht veranlagter Steuer vom Ertrag und Solidaritätszuschlag).

Die Einnahmen aus der Umsatzsteuer stiegen nominell um knapp 90 Milliarden Euro. Die übrigen acht nach ihrem Aufkommen größten Steuern führten 2017 zu Einnahmen von 186 Milliarden Euro, ein Plus gegenüber 2004 von knapp 60 Milliarden Euro.

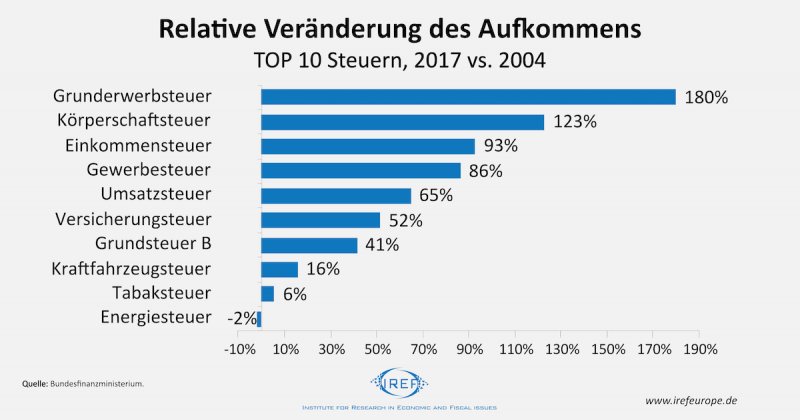

Relativer Anstieg: Grunderwerbsteuer Spitzenreiter

Im Durchschnitt sind die Steuereinnahmen von 2004 bis 2017 um 66 Prozent gestiegen. Von den zehn aufkommenstärksten Steuerarten liegen einige jedoch deutlich über dieser Wachstumsrate und einige deutlich darunter.

Die Einnahmen aus der Grunderwerbsteuer sind relativ am stärksten gestiegen, um 180 Prozent. Die Erhöhungen des Grunderwerbsteuersatzes durch die meisten Länder seit 2007, der Hauspreisanstieg der letzten Jahre und das höhere Transaktionsvolumen trugen dazu bei.

Der überdurchschnittliche Anstieg bei Körperschaftsteuer, Einkommensteuer und Gewerbesteuer lässt sich durch die derzeitige Hochkonjunktur erklären. Die Beschäftigungsquote ist hoch, die Unternehmen sind ausgelastet und so sind die zu versteuernden Einkommen der beiden Produktionsfaktoren Arbeit und Kapital entsprechend hoch.

Steuerquote: Niveau und jüngster Anstieg eher unterschätzt

Abgaben wie die Erneuerbare-Energien-Gesetz-Umlage sind juristisch keine Steuern. Denn die Einkünfte werden direkt an die Leistungserbringer weitergereicht und landen nicht in den allgemeinen Budgets von Bund, Ländern und Gemeinden. Sie fließen somit in die betrachtete Steuerquote nicht ein.

Aus der Perspektive der Verbraucher ist die Unterscheidung zwischen einer Umlage und einer Steuer jedoch nicht sonderlich relevant. Es handelt sich stets um Pflichtzahlungen an den Staat, denen im besten Fall Leistungen gegenüberstehen, die höher bewertet werden als die erbrachten Pflichtzahlungen. Bei der EEG-Umlage ist ein Anstieg von nominell 3,6 Milliarden Euro im Jahre 2004 auf 26 Milliarden in 2017 zu verzeichnen, die bei der Steuerquote unberücksichtigt bleiben.

Ausgabenpriorität, Effizienz und Steuersenkungen

Die realen Steuereinnahmen pro Person sind derzeit so hoch wie nie zuvor. Dennoch sind Klagen zu hören über die Qualität der erbrachten Leistungen in Bereichen, in denen der Staat federführend ist – etwa bezüglich der Bildung, der Verkehrsinfrastruktur oder der Kinderbetreuung.

Der Hinweis auf wahrgenommene derartige Missstände sollte nicht mit dem Ruf nach höheren Steuern verbunden werden. Stattdessen wäre es angebracht, zum einen die Ausgabenprioritäten der Regierung zu hinterfragen – Mütterente, Rente mit 63, Rentenpaket und Baukindergeld sind bezüglich Bildung, Infrastruktur und Kinderbetreuung nicht sonderlich hilfreich und gewiss keine Investitionen in die Zukunft. Der politische Wille scheint hinsichtlich zukunftsträchtiger Ausgaben die bindende Restriktion zu sein, nicht die Höhe der Steuereinnahmen.

Zum anderen sollte der Fokus nicht auf Inputs liegen. Es ist nicht entscheidend, wie viele Ressourcen der Staat zum Einsatz bringt, sondern was er mit den Ressourcen schafft. Läge heute die Steuerquote bei 21,3 Prozent – der Durchschnitt seit der Wiedervereinigung – könnten die Steuerzahler jährlich bereits über 36 Milliarden Euro mehr Kaufkraft unmittelbar nach ihren Vorstellungen einsetzen. Vielleicht würde dann auch der Staat mit den ihm verbleibenden Ressourcen weniger verschwenderisch – also effizienter – umgehen.