Photo: Andy Montgomery from Flickr (CC BY-SA 2.0) Von Dr. Alexander Fink, Universität Leipzig, Senior Fellow des IREF – Institute for Research in Economic and Fiscal Issues, und Benedikt Schmal, Student von Economics am University College of Dublin. Je stärker die abschreckende Wirkung, desto höher ist die Gefahr, dass MiFID II dem Verbraucherschutz einen Bärendienst erweist, indem der höhere Aufwand für Anbieter und Kunden die Anzahl zu schützender Verbraucher reduziert. Auch für Regulierungen gilt: Viel hilft nicht immer viel. Die aktualisierte EU-Richtlinie über Märkte für Finanzinstrumente, auf Englisch kurz MiFID II, soll Verbraucher besser schützen. Neben der Anpassung regulatorischer Fragen im Hintergrund geht es der EU in Bezug auf Privatkunden darum, den „Anlegerschutz durch ein

Topics:

Gastbeitrag considers the following as important: blog, Gastbeiträge

This could be interesting, too:

Clemens Schneider writes Café Kyiv

Clemens Schneider writes Germaine de Stael

Clemens Schneider writes Museums-Empfehlung National Portrait Gallery

Clemens Schneider writes Entwicklungszusammenarbeit privatisieren

Photo: Andy Montgomery from Flickr (CC BY-SA 2.0)

Von Dr. Alexander Fink, Universität Leipzig, Senior Fellow des IREF – Institute for Research in Economic and Fiscal Issues, und Benedikt Schmal, Student von Economics am University College of Dublin.

Je stärker die abschreckende Wirkung, desto höher ist die Gefahr, dass MiFID II dem Verbraucherschutz einen Bärendienst erweist, indem der höhere Aufwand für Anbieter und Kunden die Anzahl zu schützender Verbraucher reduziert. Auch für Regulierungen gilt: Viel hilft nicht immer viel.

Die aktualisierte EU-Richtlinie über Märkte für Finanzinstrumente, auf Englisch kurz MiFID II, soll Verbraucher besser schützen. Neben der Anpassung regulatorischer Fragen im Hintergrund geht es der EU in Bezug auf Privatkunden darum, den „Anlegerschutz durch ein Annahmeverbot für Provisionen, den Schutz unabhängiger Beratung, die Einführung neuer Vorschriften zur Produktüberwachung“ zu verbessern. Die Intention scheint plausibel. Auch unter Anlageberatern gab und gibt es schwarze Schafe. Doch nicht immer ist ‚gut gemeint‘ auch gut für den Verbraucher. Während sich Finanzdienstleister in Reaktion auf die Umsetzung der Richtlinie in Deutschland seit 2018 durch eine aufwendige Dokumentation rechtlich absichern, erfahren die Kunden nicht zwingend eine bessere Beratung. Sie werden durch die umfassende Dokumentation möglicherweise gar von der Geldanlage abgeschreckt.

MiFID II – Das ist neu in der Finanzberatung

MiFID II hat das Privatkundengeschäft deutlich verändert. Einerseits müssen Berater anfallende Kosten eines Wertpapiergeschäfts im Vorfeld umfassend offenlegen, inklusive Gebühren und etwaiger Abschlussprovisionen. Das schafft Transparenz und verstärkt potentiell den gebührensenkenden Wettbewerb unter den Anbietern. Andererseits sind die Anforderungen an den eigentlichen Beratungsprozess gestiegen.

In der Geldanlage fand gewissermaßen eine Beweislastumkehr statt. Wie bisher muss der Kunde selbst seine Risikoneigung einschätzen. Allerdings muss der Berater nun prüfen, ob die Risikotoleranz seines Kunden legitim ist. Er muss sicherstellen, dass das zu erwerbende Finanzprodukt zu ihm passt. Neben Finanzerfahrung, Anlagezielen und dem Anlagehorizont muss er auch die finanzielle Gesamtsituation des potenziellen Kunden im Gespräch evaluieren und dessen spezifische Risikotragfähigkeit mit ihm detailliert errechnen. Das Ganze betrifft nicht nur die Gegenüberstellung von Gehalt und Miete. Vom PayTV-Abo bis zum Handyvertrag für die Kinder muss prinzipiell alles aufgelistet werden, was die finanzielle Gesamtsituation und damit die Tragfähigkeit potenzieller Verluste beeinflusst.

Die Beratung muss mit einem sogenannten Geeignetheitsprotokoll abgeschlossen werden. Darin muss der Berater individuell Rechenschaft ablegen, welche Produkte er empfohlen hat und wie sie auf Lebenssituation, Pläne, Erfahrungen und finanzielle Spielräume des jeweiligen Kunden passen.

Jede Kommunikation, die sich um ein Wertpapiergeschäft dreht, muss aufgezeichnet und 5-7 Jahre aufbewahrt werden. Dazu zählt Schriftverkehr ebenso wie Telefonate. Gemäß Artikel 16 (7) der Richtlinie muss die gesamte Tonspur mitgeschnitten werden. Das gilt auch, wenn der Kunde am Ende des Gesprächs keine Wertpapierorder aufgibt. Das Gespräch vor Ort muss nicht mitgeschnitten werden, allerdings muss jeder Wertpapierauftrag protokolliert und dem Kunden auf Wunsch ausgehändigt werden. Jede Empfehlung muss im genannten Geeignetheitsprotokoll erläutert werden.

Zu viele Informationen

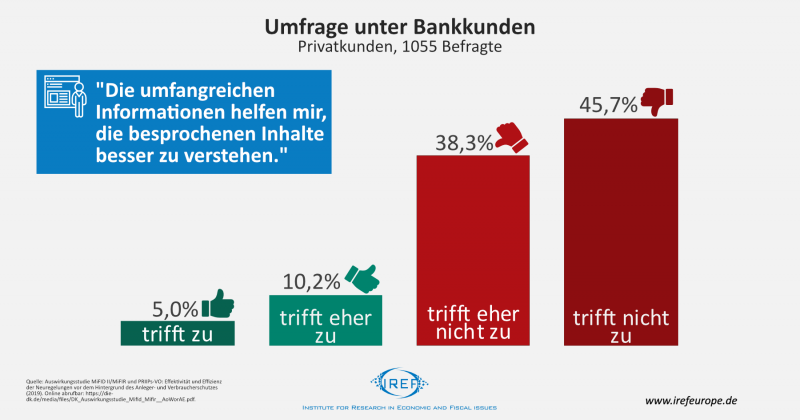

Ausgestattet mit Geeignetheitsprotokoll, Verkaufsprospekten und Produktinformationsblättern stehen Kunden reichlich Informationen zur Verfügung. Doch bei Informationen gilt „viel hilft viel“ nicht unbedingt.

Verhaltensökonomen bezeichnen dies als „curse of knowledge“ oder „information overload“. Gerald Spindler (2011) zeigt in einer Analyse von Anlegerschutzgesetzen, dass sich Privatkunden von umfangreichen Erläuterungen eher überfordert als informiert fühlen. Anbieter einer umfangreicheren Aufklärung zu verpflichten, ist zwar gut gemeint, bringt Privatkunden aber oft nichts. Die Menge überfordert Kunden und sie können die Qualität kaum beurteilen. Die umfangreiche Dokumentation erhöht eher die emotionale Schwelle, sich mit der Geldanlage auseinandersetzen. So kann es sich auch mit MiFID II verhalten.

Zu viel Aufwand

In der Marketingforschung spielt die sogenannte „transaction inconvenience“ beim Onlineshopping eine große Rolle. Melek Erdil (2018) hat zahlreiche Studien zusammengetragen, die einen komplizierten und unbequemen Kaufprozess als Abbruchgrund für Onlinekäufe anführen. Es liegt nahe, dass es sich bei Bankgeschäften ähnlich verhält. Wird die Eröffnung eines Wertpapierdepots durch MiFID II langwieriger, dürften unter sonst gleichen Bedingungen mehr Kunden aufgeben, bevor ein Depot eröffnet ist.

Auch bei der physischen Kontoeröffnung müssen Kunden oft mehr Zeit einplanen. Die Deutsche Bank schätzt, dass sich die Gesprächsdauer für ein Wertpapierdepot von 45 Minuten auf anderthalb bis zwei Stunden verdoppelt hat. Wer beim Berater im Büro sitzt, wird kaum zwischendurch aufstehen und gehen. Doch wenn der Termin vorab vereinbart werden soll, führt ein langer Termin womöglich eher zur Absage als ein kurzer.

Zu viel Gewicht auf Risiken

Verhaltensökonomische Forschung hat gezeigt, dass Menschen Verluste ungleich höher gewichten als Gewinne in äquivalenter Höhe, kurzfristige Ereignisse in der unmittelbaren Zukunft höher gewichten als weiter in der Zukunft liegende und den Effekt langfristigen Sparens, den Zinseszins, unterschätzen.

Angesichts dieser Verhaltsweisen, ist zu erwarten, dass MiFID II Anleger eher abschreckt und somit Vorteile einer vorausschauenden Altersvorsorge vereitelt. Denn durch MiFID II nehmen die kurzfristigen Unannehmlichkeiten bei der Finanzplanung zu. Zugleich werden in der Beratung die möglichen Verluste stärker betont, während die von den Kunden bereits oft vernachlässigten und unterschätzten langfristigen Vorteile weiter in den Hintergrund treten.

Kosten und Reaktionen der Banken

Ob MiFID den Verbrauchern Vorteile bringt, ist nicht offensichtlich. Zugleich ist sicher, dass die MiFID-Umsetzung zu zusätzlichem Ressourceneinsatz auf Seiten der Banken geführt hat, die sich in höheren Gebühren für ihre Kunden niederschlagen können.

Banken haben auf MiFID II auch reagiert, indem sie ihr Produktportfolio reduziert und vor allem einfache, klassische Produkte wie Anleihen und Aktien aus dem Vertrieb genommen haben. Allein die Direktbank ING nahm als Reaktion auf MiFID II rund 80.000 (sic) Finanzprodukte aus dem Sortiment. Andere große Internetbanken handhabten es ähnlich. Das reduziert die Auswahlmöglichkeiten insbesondere für die Kunden, die sich mit einem Wechsel der Bank schwertun. Eine geringere Bandbreite an Produktion sorgt auch dafür, dass den individuellen Wünschen der Anleger schlechter entsprochen werden kann. Das war mit MiFID II sicher nicht intendiert.

Außer Spesen nichts gewesen?

Die MiFID II-Richtlinie war gewiss gut gemeint. Privatleute sind keine Anlageprofis und verhalten sich auch nicht so. Darauf soll die Richtlinie eingehen und sie bei der Geldanlage besser schützen.

Abgesehen von den Offenlegungspflichten bei Gebühren und Provisionen ist die schützende Wirkung der Richtlinie jedoch ungewiss. Zusätzliche Auskunftspflichten und mehr Informationsmaterial führen nicht zwingend zu einer besseren Beratung und können Kunden eher abschrecken als sie aufzuklären.

Je stärker die abschreckende Wirkung, desto höher ist die Gefahr, dass MiFID II dem Verbraucherschutz einen Bärendienst erweist, indem der höhere Aufwand für Anbieter und Kunden die Anzahl zu schützender Verbraucher reduziert. Auch für Regulierungen gilt: Viel hilft nicht immer viel.