Summary:

Deutschland erwartet in den kommenden Jahren steuerliche Mehreinnahmen in Milliarden-Höhe. Nicht überraschend, melden sich deshalb die wahlkämpfenden Parteien mit ihren Vorstellungen, wie das Steuersystem angepasst und die Mehreinnahmen verteilt werden sollen. Allerdings ist diesen Vorschlägen gemein, dass sie auf auf Einzelvorschläge fokussieren, aber nicht die Gesamtstruktur des Abgabensystems in den Blick nehmen, wie dieser Beitrag zeigt. Die gut 54 Milliarden Euro an Mehreinnahmen, die die jüngste Steuerschätzung vom Mai 2017 gegenüber jener vom vorangegangenen November bis 2021 prognostiziert, rufen bei den wahlkämpfenden Parteien unterschiedliche Reaktionen hervor.[ 1 ] Auf der einen Seite leiten weder SPD noch Grüne oder Die Linke aus dem reichlicheren Sprudeln der

Topics:

Margit Schratzenstaller considers the following as important:

This could be interesting, too:

Deutschland erwartet in den kommenden Jahren steuerliche Mehreinnahmen in Milliarden-Höhe. Nicht überraschend, melden sich deshalb die wahlkämpfenden Parteien mit ihren Vorstellungen, wie das Steuersystem angepasst und die Mehreinnahmen verteilt werden sollen. Allerdings ist diesen Vorschlägen gemein, dass sie auf auf Einzelvorschläge fokussieren, aber nicht die Gesamtstruktur des Abgabensystems in den Blick nehmen, wie dieser Beitrag zeigt.

Die gut 54 Milliarden Euro an Mehreinnahmen, die die jüngste Steuerschätzung vom Mai 2017 gegenüber jener vom vorangegangenen November bis 2021 prognostiziert, rufen bei den wahlkämpfenden Parteien unterschiedliche Reaktionen hervor.[ 1 ] Auf der einen Seite leiten weder SPD noch Grüne oder Die Linke aus dem reichlicheren Sprudeln der Steuerquellen unmittelbar die Notwendigkeit einer Reduktion der Gesamtsteuerlast ab. Sie tendieren eher – mit je unterschiedlichen Schwerpunkten – zu einer Umverteilung der Abgabenbelastung, während die zusätzlich erwarteten Einnahmen auch für Investitionen beziehungsweise die Ausweitung von Sozialleistungen verwendet werden sollen. Auf der anderen Seite sieht die CDU wachsenden Spielraum für Steuerentlastungen, für CSU und FDP sind umfangreiche Steuersenkungen sogar das Gebot der Stunde: mit der Zielsetzung einer deutlichen Nettoentlastung, die sich auch in einer Rückführung der Steuerquote niederschlägt.

Unabhängig von der Frage der Verwendung der zusätzlichen Steuereinnahmen weisen alle bisher verlautbarten steuerpolitischen Vorstellungen der Parteien im Falle einer Regierungsbeteiligung eine Gemeinsamkeit auf: Sie zielen lediglich auf punktuelle Reformen im Rahmen des bestehenden Steuer- und Abgabensystems ab. So wollen CDU/CSU den Solidaritätszuschlag senken, die Spitzeneinkommensgrenze erhöhen und den "Mittelstandsbauch" sowie die kalte Progression beseitigen: ebenso die FDP, die allerdings ein deutlich höheres Entlastungsvolumen anstrebt. Zentrales Anliegen der SPD ist es dagegen, kleine und mittlere Einkommen geringer, hohe Einkommen und Vermögen dafür stärker zu belasten: ähnlich Die Linke, die sich allerdings schon auf Vermögen- und Erbschaftsteuer sowie Kapitalertragsbesteuerung als konkrete Ansatzpunkte geeinigt hat, die in der SPD noch umstritten sind. Auch die Grünen wollen Vermögen und hohe Einkommen höher besteuern. Sie wollen zudem die Entlastungswirkung des Ehegattensplittings deutlich einschränken und mit den erzielten Mehreinnahmen Familien im unteren und mittleren Einkommensbereich entlasten.

In der Tat gibt es Korrekturbedarf an einigen Stellen des deutschen Steuer- und Abgabensystems, der auch von der Fachwelt eingemahnt wird. So sieht etwa der Sachverständigenrat[ 2 ] in seinem letzten Jahresgutachten mehrere Ansatzpunkte für effizienzfördernde steuerliche Maßnahmen: etwa eine reformierte Erbschaftsteuer mit breiteren Bemessungsgrundlagen und geringeren Steuersätzen, die Modernisierung der Grundsteuer oder die Beseitigung der kalten Progression. Dorn et al. (2017) analysieren verschiedene Optionen zum Abbau des "Mittelstandsbauchs" als eines der wichtigsten Themen in der aktuellen steuerpolitischen Debatte.[ 3 ] Für eine Stärkung der Umverteilungswirkung der Einkommensteuer plädierte jüngst Bert Rürup[ 4 ] , während Marcel Fratzscher vorschlägt, die unteren Einkommen durch eine Mehrwertsteuersenkung zu entlasten[ 5 ] – vor dem Hintergrund, dass das deutsche Gesamtabgabensystem insgesamt kaum umverteilt.[ 6 ] Auf die positiven Arbeitsanreizeffekte einer Ersetzung des Ehegattensplittings durch ein Individualsteuersystem weisen Hermann Buslei und Katharina Wrohlich hin.[ 7 ]

Deutschland erwartet in den kommenden Jahren steuerliche Mehreinnahmen in Milliarden-Höhe. Nicht überraschend, melden sich deshalb die wahlkämpfenden Parteien mit ihren Vorstellungen, wie das Steuersystem angepasst und die Mehreinnahmen verteilt werden sollen. Allerdings ist diesen Vorschlägen gemein, dass sie auf auf Einzelvorschläge fokussieren, aber nicht die Gesamtstruktur des Abgabensystems in den Blick nehmen, wie dieser Beitrag zeigt. Die gut 54 Milliarden Euro an Mehreinnahmen, die die jüngste Steuerschätzung vom Mai 2017 gegenüber jener vom vorangegangenen November bis 2021 prognostiziert, rufen bei den wahlkämpfenden Parteien unterschiedliche Reaktionen hervor.[ 1 ] Auf der einen Seite leiten weder SPD noch Grüne oder Die Linke aus dem reichlicheren Sprudeln der

Topics:

Margit Schratzenstaller considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Fokussierung auf Gesamtsystem statt auf Einzelvorschläge

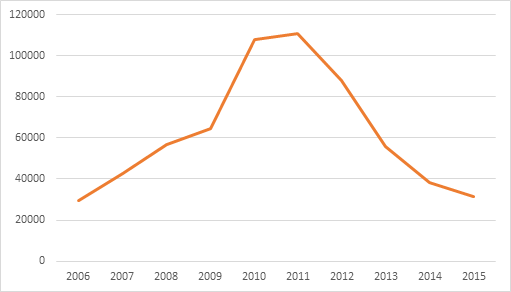

Insgesamt aber teilen die meisten Beiträge aus der Fachwelt mit den steuerpolitischen Vorschlägen der Parteien die Fokussierung auf Einzelvorschläge, die sich auf Anpassungsbedarf bei einzelnen Steuern beschränken, aber nicht die Gesamtstruktur des Abgabensystems in den Blick nehmen. Es fehlt die Perspektive eines fundamentalen Umbaus des Steuer- und Abgabensystems, der einen substanziellen Beitrag leisten kann zur Bewältigung der langfristigen Herausforderungen, denen die Wirtschaftspolitik im Allgemeinen und die Steuerpolitik im Besonderen allenthalben gegenüberstehen. Diese großen Herausforderungen umfassen insbesondere den Klimawandel und die Bewältigung der Energiewende; den demographischen Wandel sowie die Digitalisierung und ihre Implikationen für die langfristige Finanzierbarkeit der sozialen Sicherung; die wachsende Ungleichheit von Einkommen und Vermögen; und die anhaltenden Defizite in der Gleichstellung von Frauen und Männern im Erwerbsleben. Aus Abbildung 1 ist zu ersehen, dass die deutsche Abgabenquote im Jahr 2016 mit 39,3% des BIP nahezu identisch mit dem Wert des Jahres 1995 (39,2% des BIP) war. Sie liegt damit seit 2004 unter dem EU15- beziehungsweise dem EU28-Durchschnitt. Es zeigt sich auch, dass ein gewisser Abtausch zwischen Steuern und Sozialbeiträgen stattgefunden hat: Die Steuerquote ist seit 1995 von 22,3% auf 23,8% des BIP gestiegen, während die Sozialbeitragsquote von 16,8% auf 15,6% gefallen ist. Abbildung 1: Abgaben-, Steuer- und Sozialbeitragsquote Deutschland und EU, 1995 bis 2016 Quelle: Europäische Kommission, 2017 (AMECO-Datenbank, Frühjahrsprognose). Gewichtete Durchschnitte.

Die Europäische Kommission hält in ihrer jüngsten Bewertung der Steuerpolitiken in den EU-Mitgliedstaaten, die sie regelmäßig im Rahmen des Europäischen Semesters durchführt, zum wiederholten Male ausdrücklich fest, dass es keine optimale Höhe der Steuer- und Abgabenquote gebe: zumal keine starke empirische Evidenz für einen Einfluss der Höhe der Abgabenquote auf das Wirtschaftswachstum vorliege.[ 8 ] Als vordringlich gegenüber einer Senkung der (in Deutschland ohnehin unter dem EU-Durchschnitt liegenden) Abgabenquote stellt sich somit eine grundlegende Reform der Gesamtarchitektur des Abgabensystems dar. Über die in der aktuellen steuerpolitischen Debatte in Deutschland genannten punktuellen Reformbereiche und -maßnahmen hinaus sind im deutschen Abgabensystem nämlich fundamentale Ungleichgewichte zu konstatieren.

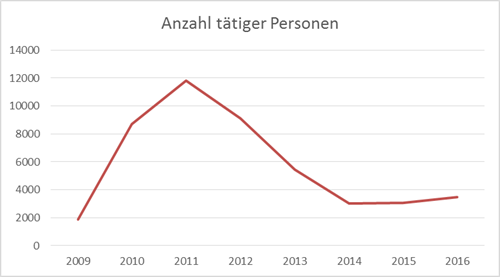

Erstens ist der Beitrag der Abgaben auf die Arbeit (Lohnsteuer und Sozialbeiträge) zum Gesamtabgabenaufkommen im Jahr 2014 gegenüber 2002 zwar zurückgegangen. Er liegt aber mit 56,7% immer noch deutlich über dem Durchschnitt der EU15 (49,9%) beziehungsweise der EU28 (47%) (vgl. Abbildung 2).

Abbildung 2: Anteile einzelner Abgabenkategorien am Gesamtabgabenaufkommen Deutschland und EU, 2002 und 2014

Quelle: Europäische Kommission, 2017 (AMECO-Datenbank, Frühjahrsprognose). Gewichtete Durchschnitte.

Die Europäische Kommission hält in ihrer jüngsten Bewertung der Steuerpolitiken in den EU-Mitgliedstaaten, die sie regelmäßig im Rahmen des Europäischen Semesters durchführt, zum wiederholten Male ausdrücklich fest, dass es keine optimale Höhe der Steuer- und Abgabenquote gebe: zumal keine starke empirische Evidenz für einen Einfluss der Höhe der Abgabenquote auf das Wirtschaftswachstum vorliege.[ 8 ] Als vordringlich gegenüber einer Senkung der (in Deutschland ohnehin unter dem EU-Durchschnitt liegenden) Abgabenquote stellt sich somit eine grundlegende Reform der Gesamtarchitektur des Abgabensystems dar. Über die in der aktuellen steuerpolitischen Debatte in Deutschland genannten punktuellen Reformbereiche und -maßnahmen hinaus sind im deutschen Abgabensystem nämlich fundamentale Ungleichgewichte zu konstatieren.

Erstens ist der Beitrag der Abgaben auf die Arbeit (Lohnsteuer und Sozialbeiträge) zum Gesamtabgabenaufkommen im Jahr 2014 gegenüber 2002 zwar zurückgegangen. Er liegt aber mit 56,7% immer noch deutlich über dem Durchschnitt der EU15 (49,9%) beziehungsweise der EU28 (47%) (vgl. Abbildung 2).

Abbildung 2: Anteile einzelner Abgabenkategorien am Gesamtabgabenaufkommen Deutschland und EU, 2002 und 2014

Quelle: Europäische Kommission, 2016 (Taxation Trends), eigene Berechnungen, arithmetische Mittel.

Entsprechend überdurchschnittlich hoch ist die effektive Gesamtabgabenbelastung der Bruttolohn- und Gehaltssumme, die nach Berechnungen der Europäischen Kommission in Deutschland im Jahr 2014 37,5% erreichte: gegenüber 36,5% in der EU15 und 34,5% in der EU28.[ 9 ]

Für Bezieher eines Durchschnittseinkommens (alleinstehende Person ohne Kinder) ergibt sich nach Berechnungen der OECD ein Durchschnittsabgabensatz von 39,7% des Bruttoverdienstes (vgl. Abbildung 3): deutlich über dem Durchschnitt der EU15 (29,5%) beziehungsweise der OECD (25,5%). Schon wenn der Bruttoverdienst zwei Drittel des Durchschnittsverdienstes erreicht, wird über ein Drittel des Bruttoverdienstes in Form von Lohnsteuer und Sozialversicherungsbeiträgen abgezogen – wiederum deutlich mehr als im EU- oder OECD-Durchschnitt. Ebenso merklich über den internationalen Durchschnitten ist die Grenzbelastung, die in Deutschland bereits bei einem Einkommen von 67% des Durchschnittseinkommens 47% beträgt, um für ein Durchschnittseinkommen auf 52,4% anzusteigen. Gerade in den unteren und mittleren Einkommensbereichen, wo die Entscheidung über die Arbeitsmarktpartizipation (Durchschnittsabgabensatz) beziehungsweise die Zahl der gearbeiteten Stunden (Grenzabgabensatz) besonders sensibel auf die Höhe des (auch durch die Besteuerung beeinflussten) Nettolohnes reagiert, ist also in Deutschland die Abgabenbelastung relativ hoch – und kann damit als beschäftigungshemmend betrachtet werden. Dies ist insbesondere für das Arbeitsangebot von Frauen, das – zumindest wenn es sich um Mütter handelt – besonders elastisch ist, problematisch. Abbildung 3 zeigt auch, dass sowohl Grenz- als auch Durchschnittsabgabensatz in allen betrachteten Einkommensbereichen zwischen 2000 und 2016 gesunken sind. Besonders stark ist die Reduktion allerdings in den vergleichsweise unelastischen oberen Einkommensbereichen ausgefallen.

Abbildung 3: Persönliche Grenz- und Durchschnittsabgabensätze nach der Einkommenshöhe, Alleinstehende ohne Kinder, Deutschland, EU und OECD, 2002 und 2016

Quelle: Europäische Kommission, 2016 (Taxation Trends), eigene Berechnungen, arithmetische Mittel.

Entsprechend überdurchschnittlich hoch ist die effektive Gesamtabgabenbelastung der Bruttolohn- und Gehaltssumme, die nach Berechnungen der Europäischen Kommission in Deutschland im Jahr 2014 37,5% erreichte: gegenüber 36,5% in der EU15 und 34,5% in der EU28.[ 9 ]

Für Bezieher eines Durchschnittseinkommens (alleinstehende Person ohne Kinder) ergibt sich nach Berechnungen der OECD ein Durchschnittsabgabensatz von 39,7% des Bruttoverdienstes (vgl. Abbildung 3): deutlich über dem Durchschnitt der EU15 (29,5%) beziehungsweise der OECD (25,5%). Schon wenn der Bruttoverdienst zwei Drittel des Durchschnittsverdienstes erreicht, wird über ein Drittel des Bruttoverdienstes in Form von Lohnsteuer und Sozialversicherungsbeiträgen abgezogen – wiederum deutlich mehr als im EU- oder OECD-Durchschnitt. Ebenso merklich über den internationalen Durchschnitten ist die Grenzbelastung, die in Deutschland bereits bei einem Einkommen von 67% des Durchschnittseinkommens 47% beträgt, um für ein Durchschnittseinkommen auf 52,4% anzusteigen. Gerade in den unteren und mittleren Einkommensbereichen, wo die Entscheidung über die Arbeitsmarktpartizipation (Durchschnittsabgabensatz) beziehungsweise die Zahl der gearbeiteten Stunden (Grenzabgabensatz) besonders sensibel auf die Höhe des (auch durch die Besteuerung beeinflussten) Nettolohnes reagiert, ist also in Deutschland die Abgabenbelastung relativ hoch – und kann damit als beschäftigungshemmend betrachtet werden. Dies ist insbesondere für das Arbeitsangebot von Frauen, das – zumindest wenn es sich um Mütter handelt – besonders elastisch ist, problematisch. Abbildung 3 zeigt auch, dass sowohl Grenz- als auch Durchschnittsabgabensatz in allen betrachteten Einkommensbereichen zwischen 2000 und 2016 gesunken sind. Besonders stark ist die Reduktion allerdings in den vergleichsweise unelastischen oberen Einkommensbereichen ausgefallen.

Abbildung 3: Persönliche Grenz- und Durchschnittsabgabensätze nach der Einkommenshöhe, Alleinstehende ohne Kinder, Deutschland, EU und OECD, 2002 und 2016

Quelle: OECD, 2017 (Taxing Wages). ? 1) Durchschnittliche Vollzeit-Bruttolöhne bzw. –gehälter von Arbeitnehmern und -nehmerinnen in der Privatwirtschaft. - 2) Arbeitnehmerabgaben (Lohnsteuer und Dienstnehmerbeiträge zur Sozialversicherung).

Aus Gleichstellungssicht ist auch auf den ausgeprägten Zuverdiener-Bias hinzuweisen, den das Ehegattensplitting verursacht. Berechnungen der Europäischen Kommission[ 10 ] zeigen, dass die Abgabenbelastung von zusätzlichem Einkommen, das von einem vorher nicht erwerbstätigen Partner erwirtschaftet wird, in Deutschland besonders hoch ist, woraus steuerlich bedingte negative Erwerbsanreize für Zuverdienende – in der Regel Frauen – resultieren.

Eine zweite Dimension des Ungleichgewichts im deutschen Abgabensystem besteht in der sinkenden Bedeutung von Umweltsteuern. Abbildung 2 ist zu entnehmen, dass der Anteil der Umweltsteuern am Gesamtabgabenaufkommen zwischen 2002 und 2014 von 6,6% auf 5,2% gesunken ist. Dieser Anteil ist zwar auch im EU-Durchschnitt rückläufig, allerdings ausgehend von einem höheren Niveau als in Deutschland. Entsprechend hat in Deutschland der effektive makroökonomische Steuersatz auf Energie gegen den EU-Trend seit 2002 abgenommen. Er liegt 2014 mit 220 € pro Tonne Erdöläquivalent deutlich unter dem EU15-Durchschnitt (242 €).

Drittens hat sich zwar der Anteil der vermögensbezogenen Steuern am Gesamtabgabenaufkommen zwischen 2002 und 2014 in Deutschland leicht erhöht. Mit 2,5% unterschreitet er jedoch deutlich den – ebenfalls gestiegenen – EU15-Durchschnitt (5,8%) beziehungsweise EU28-Durchschnitt (4,3%).

Die Beseitigung dieser Ungleichgewichte würde die Nachhaltigkeitsorientierung des deutschen Abgabensystems deutlich stärken. Sie braucht allerdings einen gesamthaften Ansatz, der sich nicht auf Einzelmaßnahmen beschränkt, sondern im Sinne einer umfassenden "ökosozialen" Abgabenstrukturreform umfangreiche Umschichtungen zwischen einzelnen Steuerbasen vornimmt.[ 11 ] Zumindest ansatzweise lag eine solche umfassendere Perspektive den unter der rot-grünen Bundesregierung umgesetzten Steuerreformen zugrunde: Sie setzte mit der ab 1999 in mehreren Etappen umgesetzten ökologischen Steuerreform, die die zusätzlichen Einnahmen aus der schrittweisen Erhöhung von Ökosteuern zur Senkung des Rentenversicherungsbeitrages verwendete, erste Schritte in Richtung eines fundamentalen Umbaus. Allerdings folgten diesen ersten keine weiteren Schritte mehr. Seit der Unternehmenssteuerreform 2008 und der Einführung der Abgeltungssteuer 2009 gab es keine größeren Reformen mehr im deutschen Steuersystem.

Quelle: OECD, 2017 (Taxing Wages). ? 1) Durchschnittliche Vollzeit-Bruttolöhne bzw. –gehälter von Arbeitnehmern und -nehmerinnen in der Privatwirtschaft. - 2) Arbeitnehmerabgaben (Lohnsteuer und Dienstnehmerbeiträge zur Sozialversicherung).

Aus Gleichstellungssicht ist auch auf den ausgeprägten Zuverdiener-Bias hinzuweisen, den das Ehegattensplitting verursacht. Berechnungen der Europäischen Kommission[ 10 ] zeigen, dass die Abgabenbelastung von zusätzlichem Einkommen, das von einem vorher nicht erwerbstätigen Partner erwirtschaftet wird, in Deutschland besonders hoch ist, woraus steuerlich bedingte negative Erwerbsanreize für Zuverdienende – in der Regel Frauen – resultieren.

Eine zweite Dimension des Ungleichgewichts im deutschen Abgabensystem besteht in der sinkenden Bedeutung von Umweltsteuern. Abbildung 2 ist zu entnehmen, dass der Anteil der Umweltsteuern am Gesamtabgabenaufkommen zwischen 2002 und 2014 von 6,6% auf 5,2% gesunken ist. Dieser Anteil ist zwar auch im EU-Durchschnitt rückläufig, allerdings ausgehend von einem höheren Niveau als in Deutschland. Entsprechend hat in Deutschland der effektive makroökonomische Steuersatz auf Energie gegen den EU-Trend seit 2002 abgenommen. Er liegt 2014 mit 220 € pro Tonne Erdöläquivalent deutlich unter dem EU15-Durchschnitt (242 €).

Drittens hat sich zwar der Anteil der vermögensbezogenen Steuern am Gesamtabgabenaufkommen zwischen 2002 und 2014 in Deutschland leicht erhöht. Mit 2,5% unterschreitet er jedoch deutlich den – ebenfalls gestiegenen – EU15-Durchschnitt (5,8%) beziehungsweise EU28-Durchschnitt (4,3%).

Die Beseitigung dieser Ungleichgewichte würde die Nachhaltigkeitsorientierung des deutschen Abgabensystems deutlich stärken. Sie braucht allerdings einen gesamthaften Ansatz, der sich nicht auf Einzelmaßnahmen beschränkt, sondern im Sinne einer umfassenden "ökosozialen" Abgabenstrukturreform umfangreiche Umschichtungen zwischen einzelnen Steuerbasen vornimmt.[ 11 ] Zumindest ansatzweise lag eine solche umfassendere Perspektive den unter der rot-grünen Bundesregierung umgesetzten Steuerreformen zugrunde: Sie setzte mit der ab 1999 in mehreren Etappen umgesetzten ökologischen Steuerreform, die die zusätzlichen Einnahmen aus der schrittweisen Erhöhung von Ökosteuern zur Senkung des Rentenversicherungsbeitrages verwendete, erste Schritte in Richtung eines fundamentalen Umbaus. Allerdings folgten diesen ersten keine weiteren Schritte mehr. Seit der Unternehmenssteuerreform 2008 und der Einführung der Abgeltungssteuer 2009 gab es keine größeren Reformen mehr im deutschen Steuersystem.