Hat die Normalisierung eingeleitet: EZB-Präsident Mario Draghi. (Foto: Reuters/Kai Pfaffenbach) Nach dem Kurssturz an den Aktienbörsen ist die Unsicherheit gross: Wo lauert die nächste Gefahr? Im Mittelpunkt steht das Risiko, dass die Inflationsaussichten unterschätzt wurden. Die US-Konjunktur könnte sich überhitzen, die Teuerung aufflammen und daraufhin die Zinsen in die Höhe schiessen. Die Notenbank müsste dann viel stärker auf die Bremse treten als bisher. Was in der Debatte über die Ursachen des Mini-Crashs allerdings zu kurz kommt: Nicht nur in einem möglichen Worst-Case-Szenario sind die Notenbanken für die Finanzmärkte zum Risikofaktor geworden, sondern auch wenn sie einfach so weitermachen wie bisher. Das war einmal… Die führenden Zentralbanken haben die Normalisierung

Topics:

Andreas Neinhaus considers the following as important: Allgemein, Banken, Europäische Zentralbank, Finanzmarkt, Geldpolitik, Zentralbank, Zinspolitik

This could be interesting, too:

finews.ch writes ZKB beruft neuen Leiter Systematic Strategie im Asset Management

finews.ch writes Maerki Baumann ernennt neuen Chief Investment Officer

finews.ch writes Morgan Stanley zieht mit Krypto-ETFs nach

finews.ch writes Neuer Vertriebschef für Lombard Odier Investment Managers

Nach dem Kurssturz an den Aktienbörsen ist die Unsicherheit gross: Wo lauert die nächste Gefahr? Im Mittelpunkt steht das Risiko, dass die Inflationsaussichten unterschätzt wurden. Die US-Konjunktur könnte sich überhitzen, die Teuerung aufflammen und daraufhin die Zinsen in die Höhe schiessen. Die Notenbank müsste dann viel stärker auf die Bremse treten als bisher.

Was in der Debatte über die Ursachen des Mini-Crashs allerdings zu kurz kommt: Nicht nur in einem möglichen Worst-Case-Szenario sind die Notenbanken für die Finanzmärkte zum Risikofaktor geworden, sondern auch wenn sie einfach so weitermachen wie bisher.

Das war einmal…

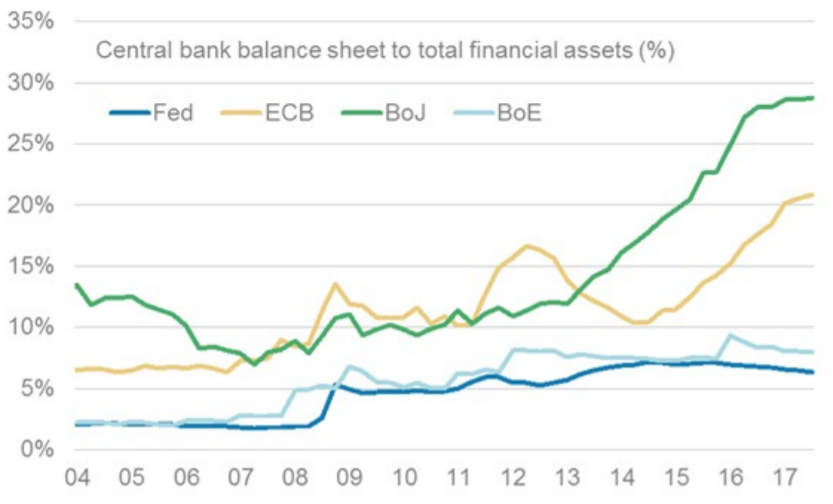

Die führenden Zentralbanken haben die Normalisierung eingeleitet. Nachdem sie jahrelang systematisch Anleihen, Pfandbriefe und im Fall Japans auch Aktien-ETFs aufgekauft haben (die sogenannte quantitative Lockerung oder QE), steigen sie nun aus dieser Politik aus. Die amerikanische Zentralbank erwirbt keine zusätzlichen Papiere mehr, seit vergangenem Herbst baut sie auch ihr Wertschriftenportefeuille ab. Die Europäische Zentralbank kauft seit Januar nur noch halb so viele neue Anleihen und Pfandbriefe auf wie zuvor. Spätestens Ende 2018 dürfte sie das QE-Programm ganz einstellen. Die Schweiz und Japan würden gern ebenfalls ihren Kurs normalisieren, warten aber noch ab.

QE führte dazu, dass die Marktzinsen künstlich tief gehalten wurden. Sie alimentierte die Hausse an den Aktienmärkten. Zentralbanken sind dank QE zu wichtigen Investoren geworden. Neutrale Schiedsrichter? Das war einmal, wie der Chart zeigt.

...