Das Schweizer Bankenjahr 2019 wird nicht gerade Geschichte schreiben (Bild shutterstock.com/aldorado). 2019 dürfte nicht gerade als Glanzjahr in die Bank-Annalen eingehen. Die aggregierten Gewinne auf Konzernebene schrumpften gegen Null. Der Boom an den Immobilien- und Aktienmärkten kurbelte hingegen das Hypothekar- und Wertschriftengeschäft an. Der Personalbestand stagnierte, was aber auch auf Stellenauslagerungen sowie die wachsende Automatisierung zurückzuführen ist.Im vergangenen Jahr setzte sich der Konsolidierungsprozess bei den Schweizer Banken fort: Deren Zahl sank von 248 auf 246 Institute. Zehn Jahre zuvor waren es noch 325. Von den 246 Banken erzielten 2019 gemäss der soeben von der Schweizerischen Nationalbank SNB veröffentlichten Bankenstatistik 216 Institute Gewinne

Topics:

investrends.ch considers the following as important: Finanzplätze, News

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

2019 dürfte nicht gerade als Glanzjahr in die Bank-Annalen eingehen. Die aggregierten Gewinne auf Konzernebene schrumpften gegen Null. Der Boom an den Immobilien- und Aktienmärkten kurbelte hingegen das Hypothekar- und Wertschriftengeschäft an. Der Personalbestand stagnierte, was aber auch auf Stellenauslagerungen sowie die wachsende Automatisierung zurückzuführen ist.

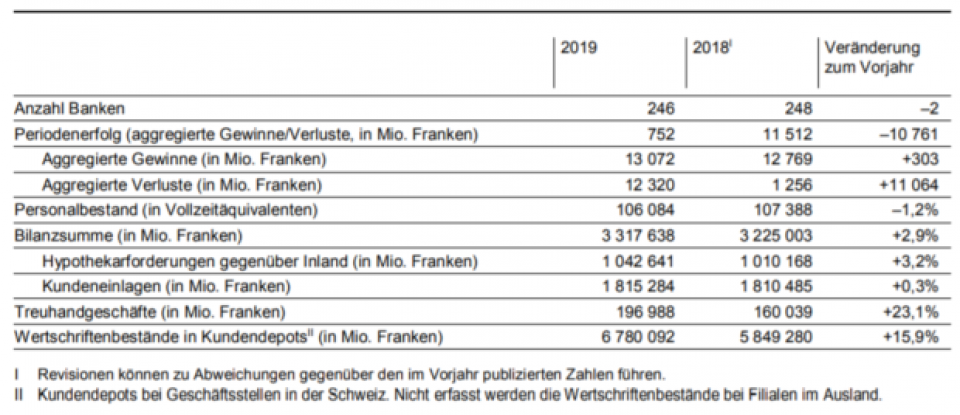

Im vergangenen Jahr setzte sich der Konsolidierungsprozess bei den Schweizer Banken fort: Deren Zahl sank von 248 auf 246 Institute. Zehn Jahre zuvor waren es noch 325. Von den 246 Banken erzielten 2019 gemäss der soeben von der Schweizerischen Nationalbank SNB veröffentlichten Bankenstatistik 216 Institute Gewinne in der Höhe von insgesamt 13,1 Mrd. Franken. 30 Banken wiesen Verluste von insgesamt 12,3 Mrd. Franken aus. Der daraus resultierende aggregierte Periodenerfolg aller Banken betrug 0,8 Mrd. Franken (10,8 Mrd. Franken weniger als im Vorjahr).

Obwohl die Grossbanken auf Stufe des Konzerns Gewinne auswiesen, verzeichneten sie gemäss den in der SNB-Statistik betrachteten Stammhausabschlüssen einen aggregierten Verlust von 5,6 Mrd. Franken. Dieser war massgeblich durch eine Grossbank bedingt, die ihre Bewertungsgrundsätze für Beteiligungen an anderen Konzerngesellschaften änderte. Dies führte im Stammhausabschluss, nicht aber im Konzernabschluss, zu hohen Wertberichtigungen. Alle anderen Bankengruppen wiesen aggregierte Gewinne von insgesamt 6,3 Mrd. Franken aus; davon entfiel rund die Hälfte auf die Bankengruppe Kantonalbanken.

Starkes Wachstum bei Hypotheken und Wertschriften

Die aggregierte Bilanzsumme der Banken in der Schweiz stieg auf 3'317,6 Mrd. Franken (+92,6 Mrd. Franken bzw. +2,9%). Während die Bankengruppen Börsenbanken (–5,0 Mrd. Franken bzw. –2,2%) und Privatbankiers (–0,6 Mrd. Franken bzw. –9,0%) tiefere Bilanzsummen auswiesen, erhöhten sich bei allen anderen Bankengruppen die Bilanzsummen, insbesondere bei den Kantonalbanken (+26,4 Mrd. Franken bzw. +4,4%), Raiffeisenbanken (+23,0 Mrd. Franken bzw. +10,2%) und Grossbanken (+19,9 Mrd. Franken bzw. +1,3%). Der Anstieg der Hypothekarforderungen gegenüber dem Inland setzte sich weiter fort (+32,5 Mrd. Franken bzw. +3,2% auf 1'042,6 Mrd. Franken). Grosse Zuwächse verzeichneten dabei die Kantonalbanken (+15,7 Mrd. Franken bzw. +4,2%). Auf der Verpflichtungsseite nahmen die Kundeneinlagen insgesamt leicht zu (+4,8 Mrd. Franken bzw. +0,3% auf 1'815,3 Mrd. Franken).

Die Wertschriftenbestände in Kundendepots bei Banken in der Schweiz stiegen um 15,9% auf 6'780,1 Mrd. Franken. Die Bestände erhöhten sich in allen Wertschriftenkategorien. Die grösste Zunahme verzeichneten dabei die Aktienbestände (+23,5% auf 2'717,0 Mrd. Franken) – massgeblich bedingt durch die 2019 stark gestiegenen Börsenkurse im In- und Ausland. Die von den Banken verwalteten Treuhandgelder nahmen 2019 deutlich zu, sie betrugen am Jahresende 197,0 Mrd. Franken (+23,1% bzw. +36,9 Mrd. Franken). Insbesondere die in Franken angelegten Treuhandgelder stiegen stark an (+15,7 Mrd. Franken); ihr Anteil erhöhte sich von 2,5% auf 10,0%.

Beschäftigungsgrad der Frauen steigt auf 40%

Der Personalbestand nahm gemäss SNB um 1304 auf 106'084 Vollzeitäquivalente ab (–1'130 Stellen im Inland, –175 im Ausland). Zur Personalentwicklung im Inland lieferte der Arbeitgeberverband der Banken in der Schweiz einige Details nach. Allein auf das Inland bezogen reduzierte sich der Personalbestand bei den Banken in der Schweiz um 1'130 Beschäftigte in Vollzeitäquivalenten auf 89'531 (-1,2 %). Damit ist bei den Banken in der Schweiz trotz anspruchsvollem Umfeld, sinkenden Margen, Strukturwandel und Digitalisierung weiterhin nur ein leichter Rückgang bei der Beschäftigung zu beobachten. Die Bankengruppen Kantonalbanken und «Andere Banken» erhöhten allerdings ihren Personalbestand (+228 Beschäftigte bzw. +194 Beschäftigte).

Der Anteil der weiblichen Beschäftigten in der Schweizer Bankbranche steigt mit 40 Prozent (2018: 39.5 Prozent) weiter leicht an. Damit setzt sich der seit mehreren Jahren zu beobachtende Trend fort. Arbeitgeber Banken stellt fest, dass die Frauenförderungsmassnahmen der Branche und der einzelnen Institute Wirkung zeigen.

Sondereffekt durch Personalauslagerungen

Bei der Personalentwicklung muss jedoch ein wichtiger Sondereffekt beachtet werden. Vor dem Hintergrund regulatorischer Anforderungen (namentlich der sogenannten «Too Big To Fail-Regulierung») mussten die Grossbanken ihre Organisationsstruktur anpassen, was auch zur Verlagerung von Personal in konzerninterne Dienstleistungsgesellschaften führte (2019: rund 1000 Stellen). Diese Gesellschaften verfügen über keine Banklizenz, weshalb das entsprechende Personal nicht mehr in der Statistik der SNB erscheint. Die Auslagerung von Personal in Konzerngesellschaften ohne Banklizenz ist nicht nur bei Grossbanken, sondern auch bei weiteren Instituten zu beobachten.

Damit wird die Aussagekraft der SNB-Statistik in Bezug auf die Beschäftigung in der Bankbranche zunehmend relativiert. Arbeitgeber Banken verweist auf die Schweizerische Beschäftigungsstatistik (BESTA), die in der Kategorie «Erbringung von Finanzdienstleistungen» einen weiteren Bankenbegriff als die SNB verwendet. Gemäss der BESTA-Statistik waren Ende 2019 104'243 Beschäftigte bei Finanzdienstleistern in der Schweiz beschäftigt. Dies entspricht einer Abnahme von 686 Beschäftigten (-0.7%) im Vergleich zum Vorjahr (Ende 2018: 104'929).

Kennzahlen zum Bankenjahr 2019