Summary:

Ein beachtenswertes Phänomen seit der GFC (Global Financial Crisis) ist, dass die Niedrigzinspolitik der EZB traditionellen Volkswirten immer noch sauer aufstosst.Warum hält aber EZB-Präsident niedrige Zinsen weiterhin für nötig? Die Antwort ist einfach: weil kein Anstieg der Inflation droht. Wir leben sozusagen weiterhin in deflationären Zeiten. Warum steigt aber die Inflation nicht an? Auch hier ist ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Ein beachtenswertes Phänomen seit der GFC (Global Financial Crisis) ist, dass die Niedrigzinspolitik der EZB traditionellen Volkswirten immer noch sauer aufstosst.Warum hält aber EZB-Präsident niedrige Zinsen weiterhin für nötig? Die Antwort ist einfach: weil kein Anstieg der Inflation droht. Wir leben sozusagen weiterhin in deflationären Zeiten. Warum steigt aber die Inflation nicht an? Auch hier ist ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Ein beachtenswertes Phänomen seit der GFC (Global Financial Crisis) ist, dass die Niedrigzinspolitik der EZB traditionellen Volkswirten immer noch sauer aufstosst.

Warum hält aber EZB-Präsident niedrige Zinsen weiterhin für nötig? Die Antwort ist einfach: weil kein Anstieg der Inflation droht. Wir leben sozusagen weiterhin in deflationären Zeiten.

Warum steigt aber die Inflation nicht an? Auch hier ist die Antwort einfach: weil die Löhne nicht steigen.

Die Löhne bleiben im gesamten Euroraum unter Druck. Wie kann man von einer boomenden Wirtschaft reden, wenn die Löhne kaum vom Fleck kommen?

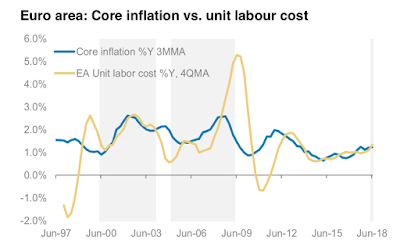

Was unbestritten ist, dass es zwischen Lohnstückkosten (unit labor costs) und Inflation einen absolut klaren Zusammenhang gibt.

Die folgende Abbildung, die Morgan Stanley am Freitag vorgelegt hat, ist vor diesem Hintergrund bemerkenswert. Wir sehen den Verlauf der Lohnstückkosten und Kerninflation im Euroraum.

Kerninflation (core inflation) und Lohnstückkosten (unit labor costs) im Euroraum, Graph: Morgan Stanley, Sept 21, 2018

Warum sind aber die Löhne unter Druck?

Die Anhänger der neoklassischen Lehre antworten darauf, dass die Arbeitslosigkeit hoch ist. Warum ist die Arbeitslosigkeit hoch? Weil die Löhne zu hoch sind, so die Mainstream-Ökonomen. Weil sie von der Annahme ausgehen, dass der Arbeitsmarkt wie jeder andere Markt funktioniert.

Der Zirkelschluss bringt uns nicht weiter: Der Arbeitsmarkt funktioniert nicht ein Kartoffelmarkt. Angebot und Nachfrage sind nicht voneinander unabhängig.

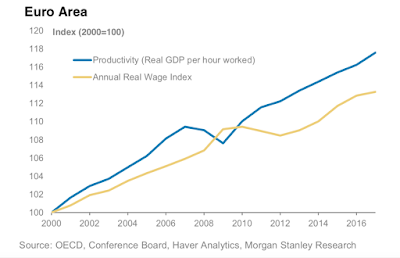

Die nächste Abbildung zeigt den Verlauf des Lohnwachstums, das hinter dem Wachstum der Produktivität bleibt, wie Morgan Stanley Ökonomen (Asia) bekräftigen.

Lohnwachstum versus Produktivitätswachstum im Euroraum, Graph: Morgan Stanley, Sept 21, 2018

Die Lohnstückkosten haben sich inzwischen von niedrigen Niveaus etwas abgehoben. Aber sie liegen immer noch unter dem vorherigen Höchststand.

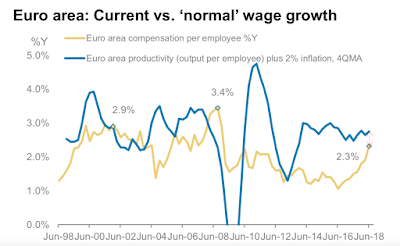

Die Lücke nimmt zwar ab. Aber das Lohnwachstum verharrt unter dem „normalen“ Niveau (d.h. Produktivitätswachstum + Zielinflationsrate der EZB).

Die dritte Abbildung zeigt den Verlauf des Lohnwachstums (gelbe Kurve) im Vergleich zum „normalen“ Lohnwachstum (blaue Kurve).

Das gegenwärtige Lohnwachstum versus das „normale“ Lohnwachstum, Graph: Morgan Stanley, Sept 21, 2018

Fazit: Die Hauptursache für die Eurokrise ist nicht die „verschwenderische Haushaltspolitik“ in Südeuropa, sondern die restriktive Fiskalpolitik (fiscal austerity), die Brüssel und Berlin dem Rest des Euroraums verordnen, koste es was es wolle.

Es sind die Lohnstückkosten, die die Inflationsrate bestimmen.

Die Löhne beeinflussen in erster Linie die Inflation, nicht die Beschäftigung. Es geht um die Löhne im Verhältnis zur Produktivität.

Der Rückgang der Löhne hat im Euroraum die Beschäftigung nicht erhöht. Wenn die Löhne gesenkt werden, sinkt die Arbeitslosigkeit nicht. Was passiert? Die Inflation sinkt.

Was die Steigerung der Löhne betrifft, hat sich jedes Mitgliedsland in der EWU an seine eigene Produktivität zu halten. Die Löhne müssen also um die Produktivität plus die Zielinflationsrate der EZB steigen. (*)

Einige Länder haben über ihre Verhältnisse gelebt. Deutschland beispielsweise hat aber unter seinen Verhältnissen gelebt, weil es sich an sein eigenes Produktivitätswachstum nicht angepasst hat. Die Löhne sind zwar zuletzt etwas gestiegen. Der Arbeitsmarkt war aber davor mehrere Jahre von einer umfassenden Lohnstagnation geprägt.

Wenn die grösste Volkswirtschaft im Euroraum zudem die Löhne nicht erhöht und mit Schuldenbremse und „schwarze Null“ die Ausgaben kürzt, Investitionen zurückstellt, dann kommt es zu deflationären Tendenzen.

Die EZB muss daher die Zinsen senken, um die Deflation zu bekämpfen und dann daran festhalten, bis die Inflation wieder ansteigt. Mario Draghi lädt Marktteilnehmer ein, zu investieren, dadurch, dass sie Schulden aufnehmen. Die Lösung der Krise ist mehr Verschuldung, nicht weniger. Das ist die Botschaft, die die EZB sendet. Jemand soll die Ersparnisse, die "herumliegen" aufnehmen und investieren, wenn nicht die Unternehmen, die inzwischen zu Netto-Sparer geworden sind, dann der Staat als ultima ratio sozusagen.

(*)

Es bedarf keiner realen Konvergenz im Euroraum. Das heisst, dass sich die Lebensstandards der Mitgliedsländer nicht unbedingt angleichen müssen, damit die EWU funktioniert. Auch die Produktivität kann in den Mitgliedsländern voneinander ausweichen. Der eine kann im Land A ein Glass mehr Rotwein trinken als der andere im Land B. Der eine darf im Land C ein paar Tage länger Ferien machen als der andere im Land D usw.

Es geht um die nominale Konvergenz, d.h. um die Löhne im Verhältnis zur eigenen Produktivität. Und alle Mitgliedsländer müssen die gleiche Inflationsrate, die von der EZB vorgegeben wird, anstreben.