Summary:

Eine inverse Zinskurve (yield curve) liegt dann vor, wenn die Zinsen für kurze Laufzeiten über den Zinsen für lange Laufzeiten liegen. Zumeist handelt es sich dabei um ein Anzeichen für eine bevorstehende konjunkturelle Schwäche der Wirtschaft, u.U. sogar für eine Rezession.Das ist zumindest die Interpretation in der Praxis. Wie sieht es aber in der Theorie ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Eine inverse Zinskurve (yield curve) liegt dann vor, wenn die Zinsen für kurze Laufzeiten über den Zinsen für lange Laufzeiten liegen. Zumeist handelt es sich dabei um ein Anzeichen für eine bevorstehende konjunkturelle Schwäche der Wirtschaft, u.U. sogar für eine Rezession.Das ist zumindest die Interpretation in der Praxis. Wie sieht es aber in der Theorie ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Schweizer Firmen ziehen wieder Investitionen aus dem Ausland ab

investrends.ch writes Swisscanto CIO Survey: «Bullish bei Gold, gespalten bei KI-Aktien»

investrends.ch writes Parlamentariergruppe legt Kompromiss zu UBS-Kapitalregeln vor

investrends.ch writes Inflation in Deutschland hält sich hartnäckig über Zwei-Prozent-Marke

Eine inverse Zinskurve (yield curve) liegt dann vor, wenn die Zinsen für kurze Laufzeiten über den Zinsen für lange Laufzeiten liegen. Zumeist handelt es sich dabei um ein Anzeichen für eine bevorstehende konjunkturelle Schwäche der Wirtschaft, u.U. sogar für eine Rezession.

Das ist zumindest die Interpretation in der Praxis. Wie sieht es aber in der Theorie aus? Was sagt das Lehrbuch dazu?

Es ist bekannt, dass Rezessionen in den USA oft einer Umkehrung der Rendite-Kurve (invers yield curve) vorausgegangen sind. Was die wirtschaftlichen Gründe dafür sind, erläutert David Andolfatto in seinem Blog.

Die meisten Renditekurve-Analysen beziehen sich auf nominale Zinssätze. Die Wirtschaftstheorie betont jedoch die Relevanz von realen (um die Inflation bereinigten) Zinssätzen, schreibt Vize Präsident der Economic Research Abteilung der Fed St. Louis.

Die Unterscheidung spielt für die USA aber in den letzten Jahrzehnten keine grosse Rolle, da die Inflation niedrig und stabil gewesen ist.

Nach der Standard-Asset-Pricing-Theorie misst der Realzins die Rate, mit der der Konsum (ein breites Mass an materiellem Lebensstandard) über einen gegebenen Horizont wachsen soll, so Andolfatto.

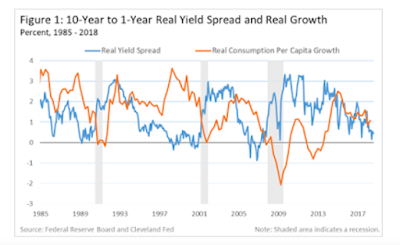

UST 2s10s (real) Rendite-Spread versus (real) Konsumwachstum, Graph: Prof. David Andolfatto, St. Louis Fed, Sept 24, 2018

Eine hohe 1-Jahresrendite signalisiert, dass das Wachstum über einen Zeitraum von einem Jahr voraussichtlich hoch sein wird.

Eine hohe 10-Jahresrendite signalisiert, dass das jährliche Wachstum über einen Zeitraum von 10 Jahren im Durchschnitt hoch sein wird.

Wenn die Differenz zwischen der 10-Jahres- und der 1-Jahresrendite positiv ist, wird sich das Wachstum voraussichtlich beschleunigen.

Wenn die Differenz negativ ist, d.h. wenn die reale Ertragskurve invertiert, dann wird erwartet, dass sich das Wachstum verlangsamt.

Die Frage ist aber, welche ökonomische Intuition hinter der Behauptung steht. Andolfatto sagt, dass eine Möglichkeit, darüber nachzudenken, ist, Friedmans „Permanent Income Hypothesis“.

Die gewünschten Konsumausgaben eines Individuums heute sind demnach nicht nur von seinem laufenden Einkommen abhängig, sondern auch vom wahrscheinlichen Verlauf seines Einkommens in absehbarer Zukunft.

Die Logik des Arguments folgt aber aus der Annahme, dass die Menschen willens und in der Lage sind, ihren Konsum angesichts der Erwartungen, wie sich ihr Einkommen in Zukunft entwickeln werde, im Laufe der Zeit zu glätten.

Zum Beispiel, wenn die Menschen erwarten, dass ihr Einkommen in Zukunft höher sein wird, dann werden sie heute mehr konsumieren wollen, um ihren Konsum zu glätten. Und sie können versuchen, dies zu tun, indem sie weniger sparen (oder mehr Geld leihen).

Wenn Unternehmen sich angesichts der zu erwartenden Ausgaben plötzlich auf einen steigenden Trend einstellen, dürfte der daraus resultierende Anstieg der Nachfrage nach Investitionsfinanzierung die Realzinsen nach oben treiben.

M.a.W. signalisiert auch hier ein höherer Realzins die Erwartung eines höheren Wirtschaftswachstums in naher Zukunft.

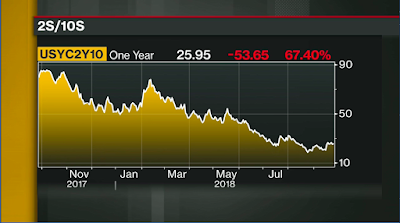

Die abflachende US-Renditekurve, gemessen an der Differenz (spread) zwischen der Rendite der 2- und 10-jährigen US-Staatsanleihen, Graph: BloombergTV Sept 26, 2018

Daher deutet eine invertierte Renditekurve zumindest theoretisch nicht auf eine Rezession hin, sondern eine Wachstumsverlangsamung. Es gibt jedoch den Eindruck, dass unter Umständen eine umgekehrte oder sogar flache Zinskurve durchblicken lässt, dass eine Rezession wahrscheinlicher ist.

Die Grundidee dahinter ist die folgende:

Betrachten wir eine Wirtschaft, die im Laufe der Zeit wächst, aber wo das Wachstum ungleichmässig ist. Stellen wir uns dann vor, dass die Wirtschaft gelegentlich von negativen Schocks (unvorhersehbaren Ereignissen, wie z.B. Ölpreisanstieg, ein Börseneinbruch usw.) getroffen wird. Es scheint klar genug zu sein, dass Rezessionen in einer solchen Wirtschaft eher vorkommen, wenn ein Schock einer bestimmten Grösse auftritt.

Fazit: Bedeutet die jüngste Abflachung der Renditekurve eine bevorstehende Rezession? Nicht unbedingt, sagt Andolfatto. Die Abflachung der Zinsstruktur-Kurve kann einfach die Tatsache widerspiegeln, dass sich das reale Konsumwachstum von der derzeitigen Wachstumsrate von etwa 1% pro Jahr nicht beschleunigt oder verlangsamt.

Auf der anderen Seite ist eine Wachstumsrate von 1% wesentlich niedriger als der historische Durchschnitt von 2% in den USA.

Aus diesem Grund erhöht sich das Risiko, dass ein negativer Schock die Wirtschaft in eine technische Rezession stürzt. Das genaue Datum ist natürlich nicht vorhersehbar. Die Wahrscheinlichkeit ist aber höher.