An ihrer ersten Sitzung im neuen Jahr hat die Europäische Zentralbank (EZB) ihren Kurs bestätigt. Das Wertschriftenkaufprogramm ist definitiv beendet. Fortan kauft sie netto keine zusätzlichen Anleihen mehr zu. Sondern sie ersetzt nur noch die bestehenden Papiere, die sie in ihrem Portefeuille hält. Läuft eine Anleihe aus, erwirbt sie mit den Mitteln vergleichbare Anleihen, mehr nicht. Der Unterschied: Bisher druckte sie zusätzlich Geld, um immer mehr Wertschriften zu kaufen. Nun hält die EZB per saldo die Liquidität im Euroraum stabil. Dieser Ausstieg aus der «quantitativen Lockerung» (Quantitative Easing, QE) müsste den Franken eigentlich entlasten. Denn die EZB macht den Beschluss von vier Jahren rückgängig, der

Topics:

Andreas Neinhaus considers the following as important: 1) SNB and CHF, Allgemein, Europäische Zentralbank, EZB, Featured, Geldpolitik, Never Mind The Markets, newsletter, Swiss National Bank

This could be interesting, too:

investrends.ch writes EZB-Mitglied Rehn sieht die Inflation «auf Kurs»

investrends.ch writes EZB senkt Zins wie erwartet auf 2,5 Prozent

investrends.ch writes Inflation in der Eurozone ist nur leicht gesunken

Nachrichten Ticker - www.finanzen.ch writes Die Performance der Kryptowährungen in KW 9: Das hat sich bei Bitcoin, Ether & Co. getan

| An ihrer ersten Sitzung im neuen Jahr hat die Europäische Zentralbank (EZB) ihren Kurs bestätigt. Das Wertschriftenkaufprogramm ist definitiv beendet. Fortan kauft sie netto keine zusätzlichen Anleihen mehr zu. Sondern sie ersetzt nur noch die bestehenden Papiere, die sie in ihrem Portefeuille hält. Läuft eine Anleihe aus, erwirbt sie mit den Mitteln vergleichbare Anleihen, mehr nicht. Der Unterschied: Bisher druckte sie zusätzlich Geld, um immer mehr Wertschriften zu kaufen. Nun hält die EZB per saldo die Liquidität im Euroraum stabil.

Dieser Ausstieg aus der «quantitativen Lockerung» (Quantitative Easing, QE) müsste den Franken eigentlich entlasten. Denn die EZB macht den Beschluss von vier Jahren rückgängig, der damals den «Frankenschock» auslöste. |

|

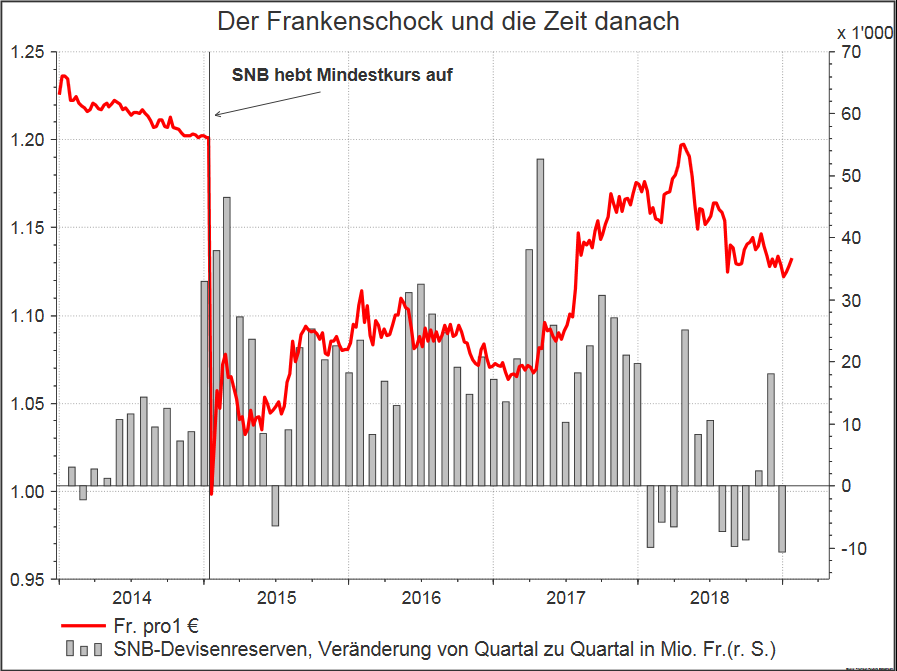

Rückblick auf den FrankenschockErinnern wir uns: Um der massiven Frankenaufwertung ein Ende zu setzen, kontrollierte die Schweizerische Nationalbank (SNB) den Wechselkurs zum Euro seit September 2011. Der Euro durfte sich nicht unter 1.20 Fr. abwerten. Sie intervenierte bei Bedarf und kaufte Euro-Wertschriften d. h. Euros gegen Franken auf. Ende 2014 zeichnete sich ab, dass die EZB ihren Widerstand gegen QE aufgegeben hatte. Um die Wirtschaft wieder auf die Beine zu bringen, würde sie monatlich für zweistellige Milliardenbeträge Euro-Staatsanleihen aufkaufen und entsprechend Geld schöpfen. Dadurch würde sie die Marktzinsen nach unten drücken. Da dies die Rentabilität der Euro-Guthaben senkt, stand fest, dass diese Politik den Euro massiv abschwächen würde. Die SNB kam zum Schluss, dass sie gegen diese grossangelegte Abwertungspolitik der EZB ihren Mindestkurs von 1.20 Fr./€ nicht verteidigen konnte. Um die EZB abzuwehren, hätte die SNB unbegrenzt am Devisenmarkt intervenieren müssen. David gegen Goliath – nur dass diesmal am Ende David unterlegen wäre. Die SNB war chancenlos gegen die Euro-Liquiditätsflut. Sie gab den Mindestkurs auf, ohne Vorwarnung: am 15. Januar 2015. Der Euro-Wechselkurs rauschte in den Keller. Der Franken wertete sich um 15% auf. Die Schweiz rutschte in eine Minirezession. Erst über ein Jahr später erholte sich die Wirtschaft von diesem Frankenschock. Seit 2017 läuft die Konjunktur wieder rund. Aber der Franken hat dennoch nur einen Bruchteil des damaligen Aufwertungsschubs abgegeben. Aktuell notiert der Wechselkurs 1.13 Fr./€, also 6% unter dem Mindestkurs, den die SNB von 2011 bis 2015 verteidigt hatte. |

Der Frankenschock und die Zeit danach 2014-2018Quelle: Thomson Reuters |

Ende der Euro-Abwertungsstrategie

Nun hat die EZB ihre Geldschöpfungsmaschine abgestellt. Goliath kämpft nicht mehr für einen schwachen Euro. Die Voraussetzungen sind also vorhanden, dass sich der Wechselkurs 2019 endlich wieder auf die alten 1.20 Fr./€ zubewegt. Kommt der umgekehrte Frankenschock?

Vorerst ist das wohl nur eine Illusion. Solange die Börsenkurse schwanken, China und die USA ihren Handelskonflikt fortsetzen und die Eurostaaten mit Blick auf die Europawahlen im Mai lauthals streiten, bleibt der Franken als sicherer Hafen gesucht und stark. Auch die Zinsaussichten sprechen gegen eine Euroaufwertung. Die EZB wird die Leitzinsen nicht erhöhen, solange die Konjunktur im Euroraum an Fahrt verliert und die Inflation nicht anzieht.

Die SNB wird schlagkräftiger

Aber dafür hat die SNB an Schlagkraft gewonnen. Denn dank des QE-Aus im Euroland wirken die Deviseninterventionen der Schweizer kräftiger als zuvor. Früher schöpfte die SNB mit ihren Eurokäufen Liquidität ab, während die EZB ständig neue Liquidität in Umlauf brachte. Es war der sprichwörtliche Tropfen auf den heissen Stein. Nun schöpft sie SNB Mittel ab, ohne dass die EZB via QE neue Euros druckt. Die Analysten der Bank Morgan Stanley argumentieren folgendermassen:

«Da die EZB die Liquidität nicht mehr erhöht, verringert jede Intervention der SNB automatisch das Netto-Angebot von liquiden Euro-Mitteln, worauf sich der Euro zum Franken aufwertet.»

Das Ende von QE in der Eurozone hat zwar noch keine Spuren im Franken-Euro-Wechselkurs hinterlassen. Aber es bringt die lang erhoffte Entlastung – sowohl für den Franken als auch die SNB.

Tags: Allgemein,Europäische Zentralbank,EZB,Featured,Geldpolitik,newsletter,Swiss National Bank