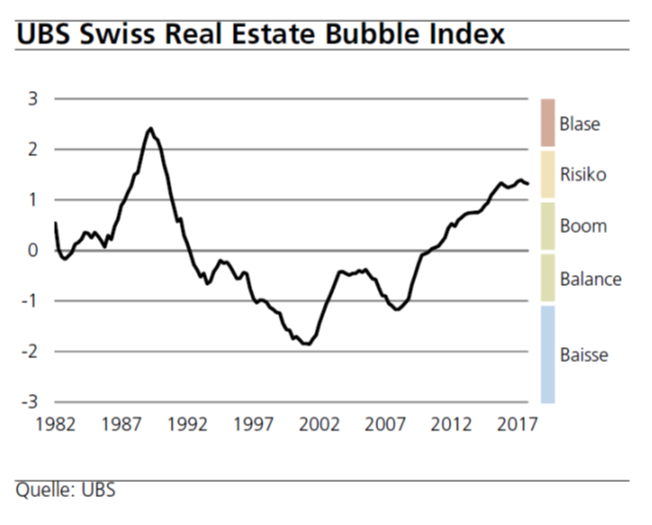

Die Verschuldung der privaten Haushalte ist rekordhoch und konzentriert sich auf Immobilien. Foto: unsplash.com Wenn eine Finanzkrise ausbricht, heisst es jeweils schnell: Das war zu erwarten. Im Voraus hingegen sieht die Sache weniger eindeutig aus. Das zeigt sich besonders deutlich bei der Beurteilung des schweizerischen Immobilienmarktes. Alle warnen vor einer Überhitzung, aber kaum jemand traut sich, eine Prognose abzugeben. Offenbar fehlt es an klaren Indikatoren. So spricht die UBS in ihrem «Swiss Real Estate Bubble Index» von der Stufe Risiko, die zwischen einem Boom und einer Blase angesiedelt ist. Die Botschaft lautet: Die Entwicklung ist besorgniserregend, aber es ist nicht klar, wohin die Reise gehen wird. Klar abgegrenzt wird die momentane Situation von der Überhitzung

Topics:

Tobias Straumann considers the following as important: Allgemein, Finanzkrise, Immobilien

This could be interesting, too:

investrends.ch writes «Kapital ist da, aber es fliesst dorthin, wo Risiko und Story überzeugen»

investrends.ch writes US-Hypothekenanleihen bieten neue Chancen durch staatliches Kaufprogramm

investrends.ch writes Sammelstiftung Vita erzielt 6,4 Prozent Rendite – Versicherte profitieren

investrends.ch writes Swiss Life Asset Managers bringt neuen Gewerbeimmobilienfonds an die Börse

Die Verschuldung der privaten Haushalte ist rekordhoch und konzentriert sich auf Immobilien. Foto: unsplash.com

Wenn eine Finanzkrise ausbricht, heisst es jeweils schnell: Das war zu erwarten. Im Voraus hingegen sieht die Sache weniger eindeutig aus. Das zeigt sich besonders deutlich bei der Beurteilung des schweizerischen Immobilienmarktes. Alle warnen vor einer Überhitzung, aber kaum jemand traut sich, eine Prognose abzugeben. Offenbar fehlt es an klaren Indikatoren.

So spricht die UBS in ihrem «Swiss Real Estate Bubble Index» von der Stufe Risiko, die zwischen einem Boom und einer Blase angesiedelt ist. Die Botschaft lautet: Die Entwicklung ist besorgniserregend, aber es ist nicht klar, wohin die Reise gehen wird. Klar abgegrenzt wird die momentane Situation von der Überhitzung Ende der 1980er-Jahre.

Auch die neuste Publikation der Credit Suisse zeugt von grosser Vorsicht. Die Studie «Wie eine Zinswende die Schweizer Wirtschaft treffen würde» schliesst mit folgenden Worten:

Obwohl die Zinselastizitäten sowohl beim Gesamtkonsum als auch bei den Unternehmensinvestitionen gering sind und die tiefe Verschuldung der öffentlichen Hand ebenfalls auf geringe Zinsrisiken hindeutet, sollte das Zinsänderungsrisiko nicht auf die leichte Schulter genommen werden.

Erstens «kennt» unser Modell – wie auch die meisten Wirtschaftsakteure –...