La crise de 2011 a été un tournant dans la guerre monétaire, financière et économique menée de main de maître par le casino financier mondial. La guerre sévit partout dans le monde. Les exactions spectaculaires des jihadistes dans certaines zones ne devraient pas nous cacher l’autre guerre qui agite le monde dans ses moindres recoins. Une guerre globale accompagne la mondialisation des marchés et l’émergence d’une élite apatride autoproclamée. Cette guerre est monétaire et planétaire. Il y a quelques années encore bon nombre d’analystes avaient enterré le dollar américain. Force est de constater que cette devise est non seulement là mais bien là. Est-ce à dire que leurs pronostics étaient faux? Bien sûr que non. Le dollar américain présentait tous les symptômes objectifs d’une dégénérescence avancée. Si leur analyse était juste, ils avaient toutefois omis d’évaluer la capacité que les tenants de cette monnaie avaient à dégrader les autres monnaies, l’or, le pétrole et les commodities en général. Un retour à l’année 2011 marquée par la crise de l’euro et des banques européennes permet de voir le retournement de la situation en faveur du dollar américain! Ce faisant, une voie royale a été ouverte aux tenants du dollar afin de mener une entreprise de phagocytage de l’économie mondiale.

Topics:

Liliane HeldKhawam considers the following as important: 2011, Autres articles, BNS, casino, Crise des liquidités, crise financière, Dollar, Euro, haute finance, too big to fail

This could be interesting, too:

Liliane HeldKhawam writes 2025 sera l’année de l’avènement des révolutionnaires de la BigTech au sommet de la gouvernance politique.

Liliane HeldKhawam writes Un Sauveur nous est né! Joyeux Noël.

Dirk Niepelt writes “Report by the Parliamentary Investigation Committee on the Conduct of the Authorities in the Context of the Emergency Takeover of Credit Suisse”

Marc Chandler writes Ueda Lifts Yen, Leaving Euro and Sterling Pinned Near Lows

La crise de 2011 a été un tournant dans la guerre monétaire, financière et économique menée de main de maître par le casino financier mondial.

La guerre sévit partout dans le monde. Les exactions spectaculaires des jihadistes dans certaines zones ne devraient pas nous cacher l’autre guerre qui agite le monde dans ses moindres recoins.

Une guerre globale accompagne la mondialisation des marchés et l’émergence d’une élite apatride autoproclamée. Cette guerre est monétaire et planétaire.

Il y a quelques années encore bon nombre d’analystes avaient enterré le dollar américain. Force est de constater que cette devise est non seulement là mais bien là. Est-ce à dire que leurs pronostics étaient faux? Bien sûr que non. Le dollar américain présentait tous les symptômes objectifs d’une dégénérescence avancée. Si leur analyse était juste, ils avaient toutefois omis d’évaluer la capacité que les tenants de cette monnaie avaient à dégrader les autres monnaies, l’or, le pétrole et les commodities en général.

Un retour à l’année 2011 marquée par la crise de l’euro et des banques européennes permet de voir le retournement de la situation en faveur du dollar américain!

Ce faisant, une voie royale a été ouverte aux tenants du dollar afin de mener une entreprise de phagocytage de l’économie mondiale. Les dépréciations monétaires ont réduit d’autant le prix de cet accaparement des richesses nationales. Remarquons que ces investisseurs ne sont pas exclusivement américains. Des pays détenteurs de dollars américains tels que les pays du Golfe, Chine, etc en ont aussi largement bénéficié.

Si l’on transposait l’exemple au monde de l’entreprise, on dirait que si une entreprise faible arrivait à affaiblir ses concurrents encore plus qu’elle, elle pourrait prétendre au leadership de la branche.

Affaiblir et contrôler les concurrents est une valeur qui règne dans le monde de la finance globalisée. Les managers sont imprégnés de la maxime « eat or be eaten »(manger ou être mangé). Voici le principe de base du cannibalisme économique que nous appelons ici « phagocytage ».

Par conséquent, faire déprécier les monnaies a permis le phagocytage a bon compte par les tenants du dollar américain. Le dollar donné hier pour mort par certains experts est vivant et bien vivant! Plus encore, il est en passe de devenir LA monnaie du nouvel empire planétaire… Il serait libre alors d’imposer un nouvel ordre monétaire, financier et économique quitte à s’autodétruire au profit d’une nouvelle monnaie unique dans laquelle ses détenteurs tiendraient un rôle déterminant.

Grâce à leur attaque massive de 2011, les Etats-Unis ou Wall Street (peu importe en définitive) sont en train de remporter le leadership du nouveau monde globalisé à un niveau économico-financier planétaire.

Il a fallu se débarrasser de l’euro:

La crise des dettes, de l’euro et des banques européennes a marqué le tournant de la guerre monétaire, financière et économique. En septembre 2011, les banques européennes n’arrivaient plus à s’approvisionner en dollars américains. Elles étaient frappées d’une sorte d’étranglement. C’est alors qu’un évènement de grande importance a eu lieu dans l’indifférence des médias européens.

Une réunion s’est tenue le 15 septembre 2011 -au lendemain de la dégradation par Moody’s des 2 plus grandes banques françaises – entre la Federal Reserve, la Banque centrale européenne, la Banque du Japon, La Banque Nationale suisse, et la Banque d’Angleterre. Elles ont annoncé qu’elles offriraient des liquidités en dollars américains en quantités illimitées en échange de tout titre collatéral éligible, et ce à n’importe quelle institution qui en aurait besoin! (cf Forbes ci-dessous).

Cette date de l’été 2011 est un moment-clé qui a permis notamment au dollar de se débarrasser d’un euro qui devenait trop encombrant. Les graphiques ci-dessous montrent l’envol du dollar -ou l’épuisement des monnaies concurrentes- de manière quasi systématique à partir de cette date.

L’attaque américaine de 2011 n’était pas que monétaire. Elle s’est étendue au pétrole, métaux précieux, à la récupération des fortunes sous gestion de toutes les places financières et autres paradis fiscaux.

Les banquiers centraux de la planète ont joué eux aussi un rôle essentiel dans le succès de cette bataille. Certains ont voulu faire croire qu’une monnaie faible était favorable aux entreprises exportatrices, en réalité largement délocalisées. Ils ont non seulement fait preuve d’une grande naïveté mais ont soutenu d’autant les investisseurs américains et ont défavorisé les consommateurs de leur pays.

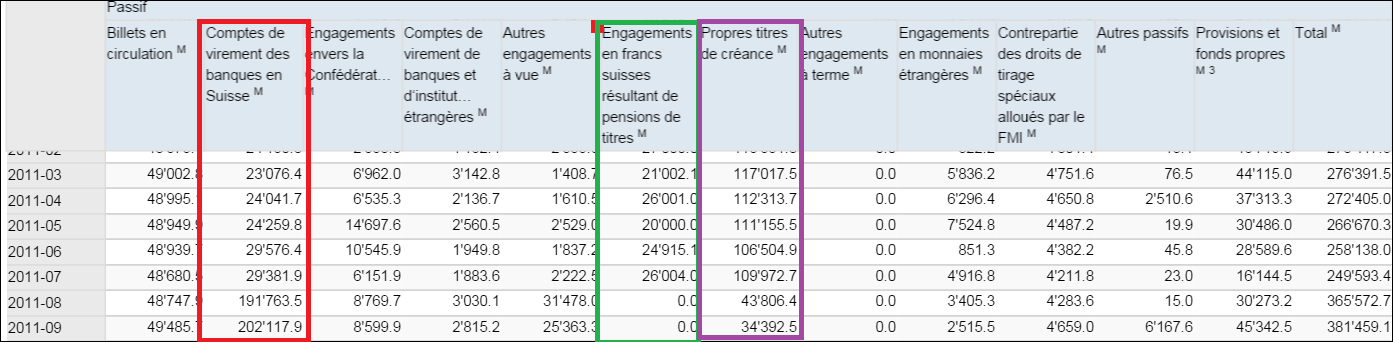

C’est aussi durant l’été 2011 que quelque chose de particulier a eu lieu en Suisse. Les dettes de la BNS ont disparu des colonnes du passif pour aller se noyer dans une boîte noire appelée « compte de virements des banques ». Le 6 septembre, jour de l’annonce de l’arrimage du franc à l’euro a été le déut de la descente aux enfers du franc suisse. Et enfin, toujours en Septembre 2011, les autorités suisses ont voté en toute discrétion la loi dite too big to fail, garantissant les banques d’un soutien illimité avec l’argent du peuple… Aucune contrepartie, contrainte ou exigence ne leur ont été demandées en retour.

L’histoire se chargera d’évaluer la part de responsabilité des banquiers centraux dans la ruine des pays et des populations…

Liliane Held-Khawam

Evolution du dollar américain face à d’autres monnaies et à certaines commodities depuis septembre 2011.

- Evolution du US dollar face aux 4 banques centrales présentes à la réunion de Septembre 2011

USD/Yen (zonebourse)

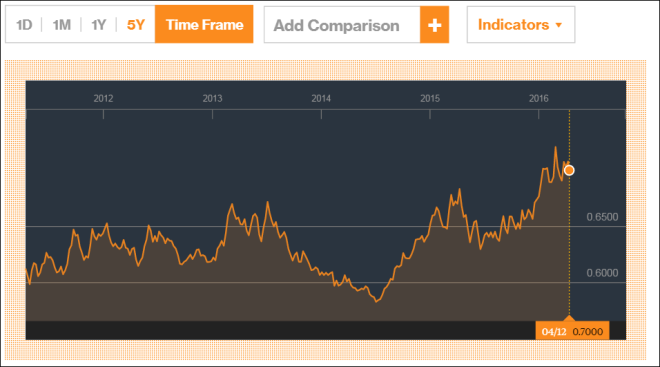

USD/CAD (dollar canadien)

USD/CHF Cas un peu particulier où la BNS fonctionne comme annexe de la FED. On tourne autour de la parité au niveau des devises. Et le soutien à l’industrie et à la technologie américaines semblent tellement forts que cela pourrait donner le sentiment de sponsoring…

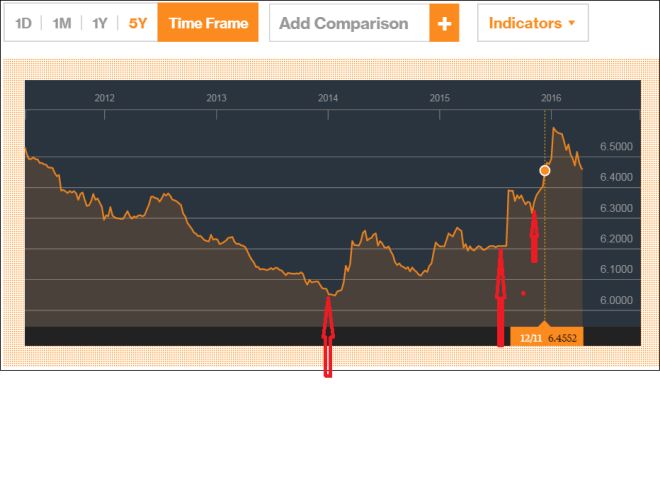

2. Evolution du dollar US face à d’autres monnaies de pays émergents. Le succès se base dans plusieurs cas sur leur dépréciation plus ou moins forcée par le casino face au dollar.

USD/RUB (Rouble russe)

USD/BRL (Brésil)

USD/INR (Inde)

USD/ZAR (face à l’Afrique du Sud)

Face à la monnaie chinoise, c’est la banque centrale chinoise qui dévalue. On se souvient que la bourse chinoise est ces derniers temps régulièrement en difficulté.

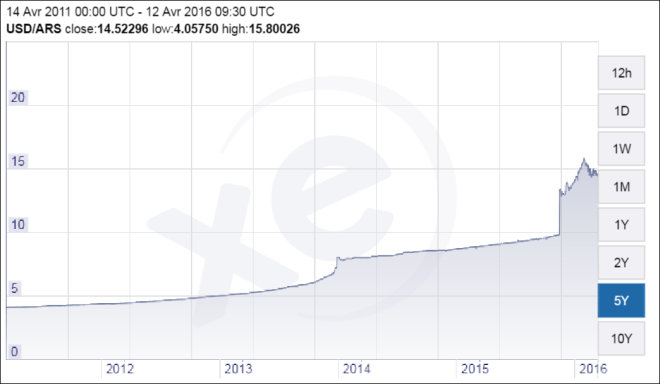

USD face au peso agentin avec une dévaluation sévère le 11 décembre 2015 (cf notre article sur le sujet)

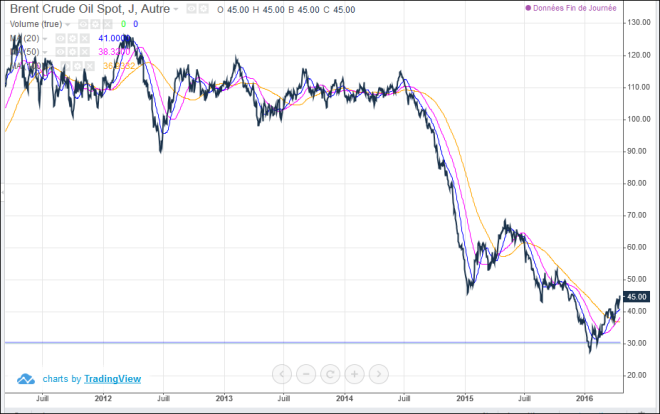

3. Evolution du prix de certaines commodities

- Le prix du Brent

- L’évolution de l’argent:

- Et enfin l’évolution du prix de l’or en dollar américain

FRANKFURT — Worried that Europe’s debt impasse posed a growing threat to the global financial system, the world’s major central banks moved Thursday to assure that European banks would not run short of cash as troubled nations like Greece and Italy sought to stabilize their economies.

The central banks, in a coordinated action intended to restore market confidence, agreed to pump United States dollars into the European banking system in the first such show of force in more than a year. Some banks have found it hard to borrow dollars as American lenders grew nervous about their financial condition.

Thursday’s action, coming almost exactly three years after the collapse of the investment bank Lehman Brothers, lifted global stock markets, sharply increasing the value of shares in banks heavily exposed to debt from Greece and the other struggling members of the euro zone. The euro, which had been falling in recent days, rebounded.

The central bank action came as European finance ministers and other policy makers were gathering in Wroclaw, Poland, for meetings on Friday and Saturday. The United States Treasury secretary, Timothy F. Geithner, who was scheduled to attend, was expected to urge European officials to act more aggressively to contain the sovereign debt crisis, which has already begun to undercut growth in Europe.

While the move will relieve some pressure on troubled banks, it does not address the underlying problems that made it difficult for the banks to borrow dollars on their own.

The central banks seemed determined to demonstrate that they would not hesitate to deploy their combined weight to keep the crisis from leading to a collapse of the euro zone.

“They are getting together and acting together,” Christine Lagarde, the president of the International Monetary Fund, said in Washington on Thursday. “To me, that is the most important message.”

But Ms. Lagarde also warned that policy makers had not done enough and suggested more action was needed. “We have entered into a dangerous phase of the crisis,” she said. There is still a path to recovery, she said, but it is “a narrow one.”

Jean-Claude Trichet, the president of the European Central Bank, called the move “a clear illustration of our very close cooperation at the global level.” Noting that the collapse of Lehman three years ago could have provoked a depression, Mr. Trichet said, “We still have a long way to go to move beyond this crisis.”

The European Central Bank said it would allow banks to borrow dollars for up to three months, instead of just for one week as before, giving them breathing room for the rest of the year. The E.C.B. said it was acting in cooperation with the Federal Reserve of the United States, theBank of England, the Bank of Japan and the Swiss National Bank.

Photo

Christine Lagarde, head of the International Monetary Fund, welcomed the move by the central banks, saying, « They are getting together and acting together. » CreditMichael Reynolds/European Pressphoto Agency

In recent days some European banks have faced difficulties in borrowing dollars, whether from other banks or from money market funds in the United States. There was fear that if they could not borrow dollars, they would be forced to cut off loans to American companies or sell dollar-denominated assets, perhaps forcing prices down in already unsteady markets.

The move was possible under deals between the central banks that were already in existence, and the Fed saw no need to make an announcement on Thursday.

While there now is more certainty that banks will have access to funds, deeper issues remain unresolved, including whether they have enough capital to withstand a possible default by Greece on its government debt.

An official forecast warned Thursday that growth in Europe would come “to a virtual standstill” toward the end of the year. It predicted, though, that Europe would just barely avoid a double-dip recession.

The euro system, established in 1999, created a common currency for 11 countries, a number that has grown to more than 20. But it did not unify national finances. Over time, inflation and a failure to reform labor markets left most countries in the group uncompetitive with Germany but unable to regain competitiveness through devaluation.

That is a problem that some say Europe has yet to deal with.

“The lesson of 2008 and earlier crises is that the later you act, the more you have to do, and the more painful it becomes,” said Robert Zoellick, the president of the World Bank, in a speech Wednesday. “It is not responsible for the euro zone to pledge fealty to a monetary union without facing up to either a fiscal union that would make monetary union workable or accepting the consequences for uncompetitive, debt-burdened members.”

Analysts said they expected Mr. Geithner to press European ministers in Wroclaw to increase the resources available to their bailout fund for the euro zone countries. But even the expansion of the fund to 440 billion euros ($611 billion), agreed to in July, has yet to be ratified. There is some worry that countries guaranteeing the bailout fund might themselves face doubts about their own credit.

“Part of the problem for policy makers is that they are still waiting for last big initiative to get off the ground,” said Peter Westaway, chief European economist in London for Nomura. “We’re all kind of on hold until then.”

Angela Merkel, the German chancellor, said Thursday during a visit to the Frankfurt Motor Show that her nation has “a duty and responsibility to make its contribution to securing the euro’s future.” But she added, stabilizing the euro area “won’t happen overnight or with any one-time thunderbolt.”

United States money market funds and other institutions have cut European banks’ access to about $700 million in short-term loans over the last year, according to research by JPMorgan Chase and CreditSights.

European banks have only rarely used an existing one-week dollar credit line offered by the E.C.B. On Thursday, two banks borrowed $575 million from the facility. The E.C.B. does not disclose the identity of the borrowers. The two banks were the first to tap the dollar credit line since August.

By making dollars available for a longer three-month period, the central banks are providing reassurance that ailing banks will not be dependent on the more fragile one-week funding. The E.C.B. will offer the dollars in three operations, starting on Oct. 14 and again in November and December. The other central banks will follow similar schedules. The Fed will not offer loans directly, but will provide dollars to the E.C.B. by way of a swap agreement. The borrowing banks must supply collateral in the form of bonds or other securities.