Shanghai, eine chinesische Metropole, die exemplarisch für den Aufschwung steht. Bild: Pixabay Am zweiten Investor Focus Roundtable in Zürich loteten ein Chefökonom und fünf Asset Manager die Investmentchancen in den aufstrebenden Märkten aus. Mittelfristig sehen sie durchaus gute Perspektiven für die Emerging Markets.Im Januar 2018 gab es das erste Mal in der Geschichte ein synchrones Wachstum der Weltwirtschaft. Die Erwartungen der Finanzindustrie zu Beginn des Jahres waren hoch, da ein synchroner Konjunkturanstieg der G7-Staaten als auch der Emerging Markets-Staaten prognostiziert wurde. Fast alle Institute hatten deshalb Aktien in allen Regionen in den Portfolios übergewichtet. Doch es sollte anders kommen. 2018 wurde zum schlechtesten Aktienjahr seit einem Jahrzehnt. Und

Topics:

investrends.ch considers the following as important: Finanzplätze, Legg Mason, M&G, Natixis, News

This could be interesting, too:

finews.ch writes Martin Hess: «Politik muss die Goldene Regel berücksichtigen»

finews.ch writes Wirz & Partners holt neuen Manager für Banken und Versicherungen

finews.ch writes Nidwaldner KB findet neuen CEO bei der Baloise Bank

finews.ch writes VAE: Deshalb strotzt Schweizer Community vor Optimismus

Am zweiten Investor Focus Roundtable in Zürich loteten ein Chefökonom und fünf Asset Manager die Investmentchancen in den aufstrebenden Märkten aus. Mittelfristig sehen sie durchaus gute Perspektiven für die Emerging Markets.

Im Januar 2018 gab es das erste Mal in der Geschichte ein synchrones Wachstum der Weltwirtschaft. Die Erwartungen der Finanzindustrie zu Beginn des Jahres waren hoch, da ein synchroner Konjunkturanstieg der G7-Staaten als auch der Emerging Markets-Staaten prognostiziert wurde. Fast alle Institute hatten deshalb Aktien in allen Regionen in den Portfolios übergewichtet. Doch es sollte anders kommen. 2018 wurde zum schlechtesten Aktienjahr seit einem Jahrzehnt. Und den Emerging-Markets-Staaten ging es besonders schlecht.

Emerging-Markets-Aktien: Starke Verluste im 2018

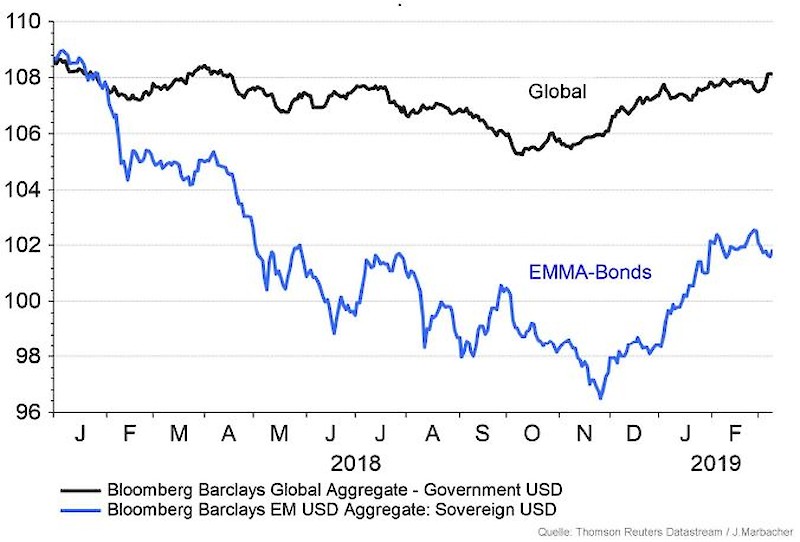

Globale und Emerging Markets Bonds seit 1.1.2018 (in Dollar): Starker Einbruch bis im Sommer 2018

Auch wenn der MSCI Emerging Markets in den ersten Monaten 2019 in ähnlichem Mass zulegen konnte wie der MSCI World und sich per Mitte März wieder auf dem Niveau von 2007 befand, fragte Josef Marbacher, Professor für Banking und Finance an der Fachhochschule Nordwestschweiz und Chefökonom der Vermögensverwaltungsgesellschaft Corum, rhetorisch in die Runde des 2. Investor Focus Roundtable in Zürich: «War das ein Vorbote von mehr Ungemach für die Emerging Markets oder war es nur ein kleines Schauspiel – und jetzt ist alles wieder gut?»

Auf diese Frage und die Investmentchancen in den Emerging Markets (EM) gaben Josef Marbacher und die weiteren Referentinnen und Referenten an dem von der Swiss Fund & Finance Platform unter der Leitung von Urs Keller zusammen mit den Asset Managern Columbia Threadneedle, Natixis, Legg Mason, M&G und Diamond Capital organisierten Event ihre Antworten.

Sieben Risiko-Szenarien

Marbacher führte weiter aus, dass eine kurzfristige Betrachtung den EM nicht gerecht werde und man einen mittelfristigen Horizont ins Auge fassen müsse. Er zeigte auf, wie die Bondsmärkte in den EM seit 1970 deutlich «über Welt» gewachsen sind. Der Export zeichnete sich dabei als Wachstumsturbo aus.

Der Chefökonom skizzierte sieben Risikoszenarien, die dem weiteren Aufschwung der Emerging Markets einen Strich durch die Rechnung machen könnte.

1. Die US- Konjunktur wächst stärker als erwartet und überstrapaziert die Kapazitäten, was die Inflation anheizen würde; die US-Notenbank FED reagiert auf politischen Druck hin verzögert mit Massnahmen (Wahrscheinlichkeit 35%); davon wären EM stark betroffen.

2. Es kommt zu positiven Wachstumsüberraschungen, aber ohne Inflation (30%); EM profitieren überdurchschnittlich.

3. US-Präsident Trump löst eine protektionistische Spirale aus und gefährdet den internationalen Handel (25%); EM reagieren überdurchschnittlich negativ.

4. Trump enttäuscht innenpolitisch und die Konjunktur wendet sich in Richtung Rezession (35%); EM reagieren überdurchschnittlich negativ.

5. Chinas Realwirtschaft geht in einen kumulativen Abwärtstrend über (20%); EM reagieren überdurchschnittlich negativ.

6. Die dritte Bankenkrise bricht aus, der Euro ist im Risiko (15%); EM reagieren unterdurchschnittlich.

7. Es kommt zu einem Brexit ohne Binnenmarktzugang (30%); EM reagieren unterdurchschnittlich.

Wie der Chefökonom der Corum weiter ausführte, dürfte die hinausgeschobene geldpolitische Wende der der US-Notenbank Fed und der EZB den Emerging Markets bis zu den Präsidentschaftswahlen in den USA im Jahr 2020 günstige Bedingungen schaffen. Die Handelsrestriktionen interpretiert Marbacher eher als taktisches Manöver. Und mit einem Deal zwischen den USA und China würden globale Wachstumsimpulse ausgelöst.

Marbacher sieht in den EM ein beträchtliches Liberalisierungspotential, das den Globalisierungszug in Bewegung hält. Die systemischen Auswirkungen der Krisen in der Türkei, Argentinien und Brasilien erachtet er als gering. Auch wenn es nicht an Risiken fehle: «Insgesamt sind die Perspektiven der EM intakt», sagte er abschliessend.

Legg Mason: Financials und Kommunikationstechnologie im Fokus

Ajay Dayal, Head Product Specialist International Equities, bei Legg Mason, zeigte auf, wie sich mit der zunehmenden Mittelklasse als Wachstumstreiber die Gewichte in den Sektoren des MSCI Emerging Markets Index von 2008 bis 2018 verschoben haben. Im Zentrum stehen dabei die Sektoren Kommunikation, Informationstechnologie und Finanzindustrie. Die langfristigen Treiber bei den Finanzwerten sieht Dayal in den Fintech-Bereichen der Geldtransfers und Payment Services, beim Sparen und Investieren, bei Krediten und bei Versicherungen. Im Bereich der Kommunikationsservices werde mit der starken Verbreitung der 5G-Technologie und 5G-Smartphones auch die Nachfrage nach Produkten und Dienstleistungen, die damit einhergehen, entsprechend stark steigen – vor allem auch weil in den Emerging Markets zwei Milliarden Menschen bereits in den Mittelstand aufgestiegen oder auf dem Weg in einen höheren Status seien.

Entsprechend richtet sich laut Dayal auch der Legg Mason Global Emerging Markets Fund aus. Der langfristig orientierte bottom-up Investmentprozess fokussiert auf sich auf qualitativ hochwertige, wachsende und nachhaltige Firmen in aufstrebenden Märkten. Schlussendlich umfasst das Portfolio 40-60 Titeln, wobei der Fokus aktuell auf Unternehmen aus der Finanzindustrie und der Kommunikationstechnologie liegt.

Columbia Threadneedle: China mit riesigem Potenzial

Krishan Selva liess in seinem Referat die eindrücklichen demographischen Zahlen und Wachstumsraten in den Emerging Markets für sich sprechen. So leben 84% der Weltbevölkerung in EM, insbesondere in Asien. Einer von fünf Menschen auf dem Planeten ist Chinese, einer von sechs ist Inder. In China ist das GDP seit 1990 um 4000% gewachsen. Das Reich der Mitte verfügt mittlerweile über den grössten Automarkt und den grössten Smartphone-Markt. Darüber hinaus zählt China fünfmal mehr Millenials als die USA, das sind mehr als die arbeitende Bevölkerung der USA, Kanadas und Westeuropas zusammen.

Schlüssel für das Wachstum in den EM sei allerdings, dass drängende Reformen etwa in den Bereichen Finanzsystem (Indien), Entschuldung (China), Pensions (Brasilien) und Arbeit (Indonesien) auch wirklich durchgeführt werden, sagte Selva. Er hob wie sein Vorredner die zunehmende Durchdringung von Finanzdienstleistungen – etwa das Potenzial von Electronic Payments in Brasilien – und das grosse Potenzial von Fintechs hervor. Aber auch dem Internet in China, das schon heute am meisten Nutzer weltweit zählt, attestierte er ein riesiges Zukunftspotenzial – und damit auch Firmen wie Alibaba und Tencent.

Die Investmentphilosophie von Columbia Threadneedle in den EM basiert auf einer Bottom-up Aktienselektion, dem Kapitalschutz sowie der Erschliessung mehrerer Alpha-Quellen. Die Portfoliokonstruktion basiert sowohl auf upside- als auch downside-Zielen mit 70 bis 90 Titeln.

Loomis Sayles: Alternative Perspektive auf Emerging Markets

Peter Frick, Vice President, Loomis Sayles, eine Boutique von Natixis Investment Managers, stellte eine alternative Perspektive auf die Emerging Markets vor, die Emerging Markets Debt Short Duration Strategy. Die Strategie hat zum Ziel, eine Risikoprämie mit Anleihen von durchschnittlichem Investment Grade einzunehmen. Der Fokus liegt auf Kapitalschutz.

Der reine fundamentale Asset Manager Loomis Sayles glaubt, dass in der Breite die Chancen auf Wertsteigerung von Emerging-Markets-Unternehmen das Risiko eines Zahlungsausfalls überkompensieren. Die fundamentale Analyse könne zudem einzigartige Gelegenheiten aufdecken, so Frick, und eine disziplinierte Portfoliokonstruktion helfe dabei, die Risiken zu reduzieren.

Wie er erklärte, sucht der Loomis Sayles Short Term Emerging Markets Bond Fund mit einem Bottom-up-Ansatz einen positiven Return mit Fokus auf Kapitalschutz und peilt eine Volatilität von 2 bis 3% p.a. an. Gehalten werden Bonds (Qualität: BBB- und darüber) von 150-175 Emittenten mit einer Laufzeit von 2 bis 3 Jahren, mit Fokus auf US-Dollar denominierte Anleihen mit hohem Coupon. Das Portfolio setzt sich hauptsächlich aus Unternehmensanleihen, Staatsanleihen und Quasi-Staatsanleihen der globalen Emerging Markets zusammen. Normalerweise handelt es sich bei einem «quasi-staatlichen» Unternehmen um eines, bei dem eine Regierung mehr als 50% der Anteile bzw. der Stimmrechte hält.

Der Fonds orientiert sich an keinem Index. Das Ziel sei es, so wenig wie möglich konzentrierte Risiken im Fonds zu haben, sagte Frick. Die Bewertung der Emerging Markets Bonds erachtet er als fair, die EM-Währungen seien hingegen im Durchschnitt rund 7% zu billig.

M&G Investments: EM Bond Fund mit grosser Flexibiltät

Pilar Arroyo, Investmentspezialistin bei M&G Investments, präsentierte einen Emerging Markets Bond Fund mit grosser Flexibilität, der sehr aktiv gemanagt wird. «Das Fixed Income Universum in den Emerging Markets wächst sehr stark», erklärte sie, «nicht an eine Benchmark gebunden zu sein, eröffnet eine viel grössere Auswahl an Positionen.»

In der Tat suchen die Fondsmanager des M&G (Lux) Emerging Markets Bond Fund nach Zielen in den EM weltweit. Das Universum umfasst Unternehmens- und Staatsanleihen in lokalen und harten Währungen. Der Asset Class Split des Fonds liegt bei rund 75% Staatsanleihen und 25% Unternehmensanleihen, der Währungssplit bei rund zwei Drittel Hartwährungen und einem Drittel Lokalwährungen.

Arroyo zeigte auf, dass die Länderabdeckung im Fixed Income EM-Universum limitiert ist. Rund 135 EM-Länder sind demnach investierbar. Im EM HC Sovereign Index finden sich aber nur 72 wieder. Das heisst, dass rund 63 EM-Länder und 643 Emittenten im Unternehmenssektor «off-Benchmark» sind. Die Feinverteilung in der Auswahl kreiert laut Arroyo Opportunitäten für aktive und flexible Manager. Allerdings müssen die Manager selektiv vorgehen. Die Liste der übergewichteten Staaten im Fonds führen derzeit Argentinien, Côte D’Ivoire und Ägypten an, jene der untergewichteten Staaten Südafrika, Kolumbien und Polen.

Diamond Capital: Fokus auf Asien und China

Alexandra Ammann von Diamond Capital erläuterte die Eigenschaften des Angsana Bond Fund, ein UCITS-Fonds, der ein diversifiziertes Portfolio von 45 bis 80 Hochzinsanleihen umfasst, hauptsächlich asiatische High Yield Bonds, denominiert in US-Dollar und mit kurzen Laufzeiten. Rund die Hälfte des Exposures ist in China, 50% in Real Estate.

Starke ökonomische Fundamentaldaten und insbesondere das beeindruckende Wirtschaftswachstum im Vergleich mit den entwickelten Märkten würden für Asien sprechen, betonte sie. So entwickle sich China immer mehr zu einer Verbrauchernation mit zunehmendem Mittelstand, guter Bildung und aufstrebender Wissenschaft. Das verfügbare Einkommen der Haushalte hat sich seit dem Jahr 2000 verachtfacht. Chinas Schulden liegen vor allem bei den Unternehmen, während die Haushalte verhältnismässig gering verschuldet sind. Die Ersparnisse der Haushalte sind vornehmlich in den Eigentumsmarkt investiert.

Wie Ammann weiter erklärte, positioniert sich der Fonds defensiv, wenn die Risiken steigen, und aggressiv, wenn die Bewertungen billig sind verglichen mit den zugrundeliegenden Fundamentaldaten. Typischerweise hält der Fonds 60 bis 70 Positionen, «Die aktuellen Bewertungen der asiatischen Hochzinsanleihen sind sehr attraktiv, während die Bonitätskennzahlen und Fundamentaldaten den Aufwärtstrend weiterhin unterstützen sollten», sagte Ammann.