Die Zinswende spielt Value-Aktien in die Karten. (Bild: Shutterstock.com/Costello77)"Das Anlageumfeld hat sich dramatisch verändert: Lange Jahre galt das Goldilocks-Szenario mit geringer Inflation, ultraniedrigen Zinsen und mässigem Wachstum. Nun hat sich die Welt auf den Kopf gestellt. Darum müssen Investoren umdenken. Das alte 'Vor-Corona-Gleichgewicht', zu dem auch noch geringe geopolitische Risikoprämien beitrugen, trägt nicht mehr. Die hohe Inflation, angefacht durch explodierende Energiekosten, und die unklaren weiteren Auswirkungen des Kriegs in der Ukraine stellen die Anleger vor grosse Herausforderungen – sowohl auf der Obligationen- als auch auf der Aktienseite", sagt Stefan Brugger, Portfolio Manager der UniValueFonds Global A Fund bei Union Investment. Auf die gestiegene

Topics:

Cash News considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes Diese Schweizer Aktien haben das höchste und das tiefste Kurspotenzial

Cash - "Aktuell" | News writes «Mittlere und kleinere Unternehmen in der Schweiz sind derzeit stark im Vorteil»

Cash - "Aktuell" | News writes Swiss-Re-Konkurrentin Munich Re erhöht Dividende und plant neuen Aktienrückkauf

Cash - "Aktuell" | News writes Idorsia-Anleihegläubiger stimmen neuen Konditionen grossmehrheitlich zu

Die Zinswende spielt Value-Aktien in die Karten. (Bild: Shutterstock.com/Costello77)

"Das Anlageumfeld hat sich dramatisch verändert: Lange Jahre galt das Goldilocks-Szenario mit geringer Inflation, ultraniedrigen Zinsen und mässigem Wachstum. Nun hat sich die Welt auf den Kopf gestellt. Darum müssen Investoren umdenken. Das alte 'Vor-Corona-Gleichgewicht', zu dem auch noch geringe geopolitische Risikoprämien beitrugen, trägt nicht mehr. Die hohe Inflation, angefacht durch explodierende Energiekosten, und die unklaren weiteren Auswirkungen des Kriegs in der Ukraine stellen die Anleger vor grosse Herausforderungen – sowohl auf der Obligationen- als auch auf der Aktienseite", sagt Stefan Brugger, Portfolio Manager der UniValueFonds Global A Fund bei Union Investment.

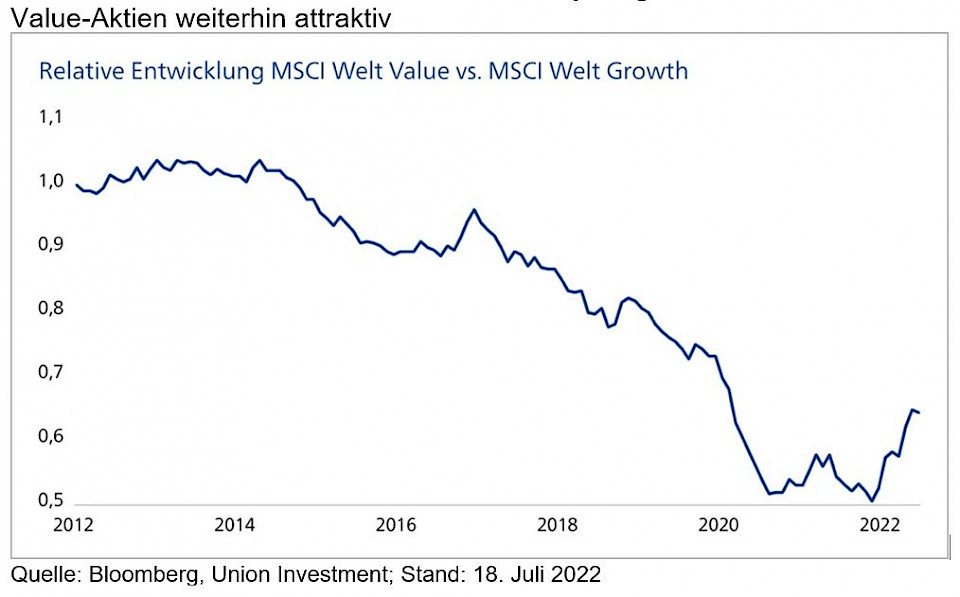

Auf die gestiegene Inflation haben die führenden Notenbanken mit einer Straffung der Geldpolitik reagiert. Die Folgen sind deutlich: Gemischte Anleihen-Aktienportfolios sind durch steigende Zinsen unter Druck geraten. Hinzu kommen zunehmend Rezessionssorgen. In diesem Umfeld haben laut Brugger seit Jahresbeginn niedrig bewertete Substanzaktien, so genannte Value-Aktien, deutlich besser am Markt abgeschnitten als etwa Wachstumswerte (Growth). Beide Aktienstile liegen zwar im Minus, aber Value-Aktien haben – gemessen am MSCI World Value-Index – nur halb so grosse Verluste eingefahren wie der MSCI World Growth-Index – und sich auch besser als der MSCI World-Index entwickelt.

Growth muss sich nicht zwingend fortsetzen

Im aktuellen Marktumfeld hat nach Meinung des Portfolio Managers Value seine Berechtigung. Noch sei aber viel Skepsis vorhanden, weil rein auf Value-Titel ausgerichtete Anlagestrategien die letzten zehn Jahre keine Überrendite gegenüber Wachstumswerten oder dem Gesamtmarkt erbracht hatten.

Feiert die substanzorientierte Anlage ihr Comeback? Die Frage stelle sich, ob der Value-Stil strukturell in den kommenden Jahren besser abschneiden könnte als in den letzten Dekaden. Es gebe einige Gründe, die dafür sprechen, dass die von den US-Investoren Benjamin Graham und David Dodd geprägte Anlagestrategie etwas von ihrer früheren Attraktivität zurückerhält. Denn: Im langfristigen historischen Vergleich haben Value-Aktien tendenziell etwas besser abgeschnitten als Wachstums-Aktien. "Die bessere Wertentwicklung von 'Growth', wie sie lange Jahre zu beobachten war, muss sich nicht zwingend fortsetzen", meint Brugger.

Nach grossen Krisen sei es historisch oft zu Regimewechseln am Aktienmarkt gekommen: So haben nach der Asienkrise 1997 Technologiewerte etwa deutlich besser abgeschnitten als Value-Titel. Nach dem Platzen der DotCom-Blase zu Beginn des Jahrtausends war Value gesucht, fiel dann aber nach der globalen Finanzkrise in Ungnade. Treibende Kraft für die seit der Finanzkrise bis 2021 anhaltende Rally der Wachstumsaktien waren die sinkenden Zinsen und Renditen an den Anleihemärkten sowie niedrige Inflationsraten. "Und: Die Unternehmen hatten immer zu viel Angebot und zu wenig Nachfrage. Darum wurde weniger investiert, etwa in Kapazitätsausbau. Dann kam die Corona-Krise, und die Unternehmen haben ihre Kapazitäten weiter zurückgefahren – zum Teil zu weit: Von der sprunghaften Erholung der Nachfrage nach den Lockerungsmassnahmen wurden sie dann überrollt", so Brugger weiter.

Value-Aktien aktuell mit Performance-Vorsprung

Zinswende spielt Value-Aktien in die Karten

Mit dem Ausklingen der Corona-Pandemie in den meisten Weltregionen kehrte so eine alte, fast vergessene Bekannte zurück: die Inflation. Auch habe die Globalisierung als in der Vergangenheit wichtiger Treiber für Deflation ihren Höhepunkt überschritten. Aufgrund der Verwerfungen in den Lieferketten und geopolitischen Risiken werde wieder mehr Produktion zurück verlagert. Dies führte zu steigendem Inflationsdruck und in der Folge steigenden Zinserwartungen. "Für Wachstumstitel ein Dämpfer: Weil dort die Bewertung viel künftiges Gewinnwachstum vorwegnimmt, fällt der Zins als Diskontierungsfaktor stark ins Gewicht. Steigen die Zinsen, sind zukünftige Gewinne heute weniger wert. Das belastet an den Börsen die Kurse von Wachstumsaktien", analysiert Brugger.

Für Anleger sei diese Rotationsbewegung ein Fingerzeig: In den grossen US-Börsenindizes haben Wachstumstitel durch ihre aussergewöhnliche Wertentwicklung ein grosses Gewicht erlangt. Mit der Corona-Pandemie haben sich nun Trends beschleunigt, die nach Meinung des Experten womöglich eher Value-Aktien in die Karten spielen. Komme es zu einem strukturell höheren nominalen Wirtschaftswachstum, wie die Volkswirte von Union Investment dies auf längere Sicht – nicht für die kommenden Monate - erwarten, dürften es mehr Unternehmen schaffen, auskömmlich zu wachsen. Damit nehme die Knappheit des Wachstumsfaktors ab und sei eine Bewertungsprämie für Growth-Aktien weniger gerechtfertigt.

Hinzu kommt laut Brugger, dass viele Growth-Aktien mit Technologie-Aktien gleichzusetzen waren. In der Pandemie haben viele strukturelle Wachstumsthemen der letzten Jahre wie Online-Konsum oder Bezahlen mit Karte statt Cash stark profitiert. Aus langfristiger Sicht sei dabei aber nicht wirklich neues Wachstumspotenzial erschlossen, sondern nur bestehendes Potenzial schneller ausgeschöpft worden. Damit stelle sich die Frage, ob diese Unternehmen in Zukunft überhaupt noch so kräftig wachsen wie bislang erwartet. Die jüngsten Unternehmensberichte, etwa von Netflix oder Amazon, hätten gezeigt, dass bei den sogenannten FAANG-Aktien das Wachstumspotenzial mittlerweile grösstenteils ausgeschöpft ist. Bei vielen Wachstumswerten komme der Zeitpunkt, wo Geschäftsmodelle von einem Growth- in ein Value-Modell übergehen. Ab dann werde die Profitabilität der bedeutendere Werttreiber als das Umsatzwachstum. Da der Wettbewerbsdruck eher zunimmt, könnten die Tech-Unternehmen den Höhepunkt ihrer Profitabilität bereits überschritten haben.

"Aktuell schlägt daher die Stunde der Substanz-Aktien. Die im Value-Segment verhältnismässig stark vertretenen Unternehmen, etwa aus der Finanz- und Energiebranche, sind die Profiteure von anziehender Inflation und höheren Ölpreisen. Die Unternehmensgewinne steigen im Value-Bereich gegenwärtig stärker als im Wachstumssegment, das zuletzt eher enttäuschte. Value-Unternehmen verkaufen Produkte und Dienstleistungen, die sich bereits bei den Verbrauchern bewährt haben und mit denen die Unternehmen schon heute auskömmliche Gewinne und Mittelflüsse erwirtschaften können", sagt Brugger.

Fokus auf Dividenden und Aktienrückkäufe

Was bedeutet dies aus Anlegersicht? Investoren werden laut dem Portfolio Manager bei Value-Aktien für das niedrigere Wachstum entschädigt, indem sie einen Grossteil des langfristig erwarteten Aktien-Ertrags (der Value-Titel) von sechs bis acht Prozent über Dividenden oder Aktienrückkäufe erhalten. In Krisenzeiten könnten Value-Werte aus defensiveren Sektoren mit geringeren Gewinnschwankungen womöglich mehr Anlegerinteresse auf sich ziehen, etwa aus den Bereichen Pharma, Basiskonsumgüter und Telekommunikation. Trotzdem entspreche die Bewertung von Value-Werten derzeit nach wie vor dem langfristigen Durchschnittsniveau. Im Vergleich zu den nach wie vor mit einer Prämie gehandelten Growth-Aktien hätten Value-Titel daher etwas mehr Puffer auf der Bewertungsseite, sollten die Zinsen weiter steigen.

Anlagestrategie bei globalen Value-Aktien

Nach welchen Kriterien werden die Titel ausgewählt? In der der Bottom-up-Analyse sind laut Brugger drei Kriterien ausschlaggebend:

• Die Bewertung basierend auf dem langfristigem Gewinnpotenzial;

• ein spezifischer identifizierbarer Auslöser für eine Neubewertung - also ein Katalysator für eine mögliche Höherbewertung;

• Qualität, um sogenannte Value-Traps in Unternehmen zu vermeiden, deren Geschäftsmodell langfristig gefährdet ist.

Wie der Portfolio Manager von Union Investment weiter erläutert, ist es die Philosophie des Value-Ansatzes, Unternehmen zu identifizieren, bei denen die Gewinne temporär unter ihrem langfristigen Potenzial liegen und zu verkaufen, wenn die Gewinne über das Potenzial steigen. Das Portfoliomanagement analysiere unternehmensspezifische Zyklen, denen ein marktwirtschaftlicher Anpassungsprozess zugrunde liegt. So würden etwa insbesondere zyklische Unternehmen Schwankungen in Angebot und Nachfrage unterliegen, die am Markt über den Preis reguliert werden. Sei die Profitabilität in einer Industrie hoch, würden viele neue Kapazitäten aufgebaut. Sei die Profitabilität niedrig, würden Kapazitäten geschlossen oder ganze Unternehmen würden insolvent.

Dabei bevorzugten die Fondsmanager etwa Gesellschaften mit einer guten Marktposition, die im Sektorvergleich eine höhere Profitabilität zeigen. In den vergangenen beiden Jahren, in denen die Konsumenten aufgrund von Lockdowns viel Zeit zuhause verbracht hatten, war die Güternachfrage stark gestiegen. Entsprechend gut lief das Geschäft für Baumarktketten, aber auch für Hardwareanbieter von Computern, Druckern oder Handys. Die entsprechenden Unternehmen haben Gewinne über ihrem langfristigen Potenzial erwirtschaftet. Inzwischen sind die meisten Haushalte damit gut versorgt, und stattdessen spielen Freizeitaktivitäten ausser Haus wieder eine grössere Rolle. Dies trägt dazu bei, dass auch Dienstleistungen wieder stärker gefragt sind und die Gewinne jetzt bei Unternehmen steigen, die aufgrund der Corona-Einschränkungen deutlich unter Potenzial verdient haben.

Verhaltensökonomie als mögliche Renditequelle

Das Fondsmanagement bediene sich auch verhaltensökonomischer Ansätze und nutze den Contrarian-Ansatz, wie Brugger weiter erklärt: "Wenn ein Unternehmen gerade eine schwierige Phase durchläuft und die Gewinne unter Druck stehen, ist die Wahrscheinlichkeit grösser, dass es in die Auswahl kommt, als wenn das Unternehmen gerade auf Höchstleistung getrimmt und entsprechend bewertet ist. Ziel ist es, Marktineffizienzen auszunutzen. Oft wenden sich Investoren aufgrund eines gesteigerten Verlustempfindens von Unternehmen ab, die Schwierigkeiten haben, und übersehen womöglich Wendepunkte zum Besseren. So laufen Konsensschätzungen von Analysten oft der Entwicklung hinterher, was dazu führen kann, dass am Markt Verbesserungen übersehen werden. Darüber hinaus ist auch ein stringentes Risikomanagement und eine optimale Ausführung der Transaktionen ein wichtiger Erfolgsfaktor. Die Einbettung in ein breites, erfahrenes Research-Team erleichtert diese Aufgabe."

Substanzwerte wieder gefragt

Value-Aktien hatten es viele Jahr schwer und zählten überwiegend zu den Verlierern der Corona-Pandemie. Vor dem Hintergrund der wirtschaftlichen Umbrüche, ausgelöst durch die historisch hohe Inflation und den Ukraine-Krieg, seien Substanzwerte mittlerweile wieder gefragt, so der Portfolio Manager. In Krisenzeiten seien bewährte Geschäftsmodelle vorteilhaft, die weniger konjunktursensitiv sind und gleichzeitig stabile Cash-Flows für ihre Aktionäre generieren.

"Wir erwarten, dass Value-Aktien künftig in der Wertentwicklung gegenüber Wachstumsaktien den Rückstand der vergangenen zehn Jahre etwas aufholen können. Unsere Ökonomen gehen davon aus, dass sich die Inflation, die derzeit noch etwas länger hartnäckig hoch bleiben dürfte, sich im Laufe des nächsten Jahres wieder beruhigen wird, aber nicht mehr auf die aussergewöhnlich niedrigen Niveaus von vor der Corona-Pandemie zurückbildet, sondern dauerhaft erhöht bleibt. Damit nimmt das nominale Wachstum in der Wirtschaft zu. Die bisher vor allem bei Technologie- oder Online-Unternehmen zu findende Wachstumsprämie im Markt dürfte sich damit weiter abbauen – Wachstum ist ein weniger seltenes Gut. Daher sollten Value-Aktien in einem diversifizierten Aktienportfolio nicht fehlen", schliesst Brugger seine Analyse.

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren