Während Abflüsse in allen Anlageklassen vorherrschen, war die Abflussrate im Vergleich zu früheren Volatilitätsperioden moderat. (Bild: Shutterstock.com/Katjen)Im letzten Jahren bevorzugten Anleger mit Erfolg Risikoanlagen, und 2022 stellt laut Morningstar bisher trotz der schwierigen Marktbedingungen keine vollständige Umkehr des Trends dar. Während Abflüsse in allen Anlageklassen vorherrschen, war die Abflussrate im Vergleich zu früheren Volatilitätsperioden moderat. Während die wichtigen Anlageklassen im Jahr 2022 bisher negative Renditen verzeichneten, haben Investoren insgesamt nur 136 Mrd. USD netto abgezogen, was einer organischen Wachstumsrate von -0,29% entspricht. Im Gegensatz dazu steckten Anleger im gleichen Zeitraum des Vorjahres 1'441 Mrd. USD in langfristige Fonds, was

Topics:

Cash News considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes Diese Schweizer Aktien haben das höchste und das tiefste Kurspotenzial

Cash - "Aktuell" | News writes «Mittlere und kleinere Unternehmen in der Schweiz sind derzeit stark im Vorteil»

Cash - "Aktuell" | News writes Swiss-Re-Konkurrentin Munich Re erhöht Dividende und plant neuen Aktienrückkauf

Cash - "Aktuell" | News writes Idorsia-Anleihegläubiger stimmen neuen Konditionen grossmehrheitlich zu

Während Abflüsse in allen Anlageklassen vorherrschen, war die Abflussrate im Vergleich zu früheren Volatilitätsperioden moderat. (Bild: Shutterstock.com/Katjen)

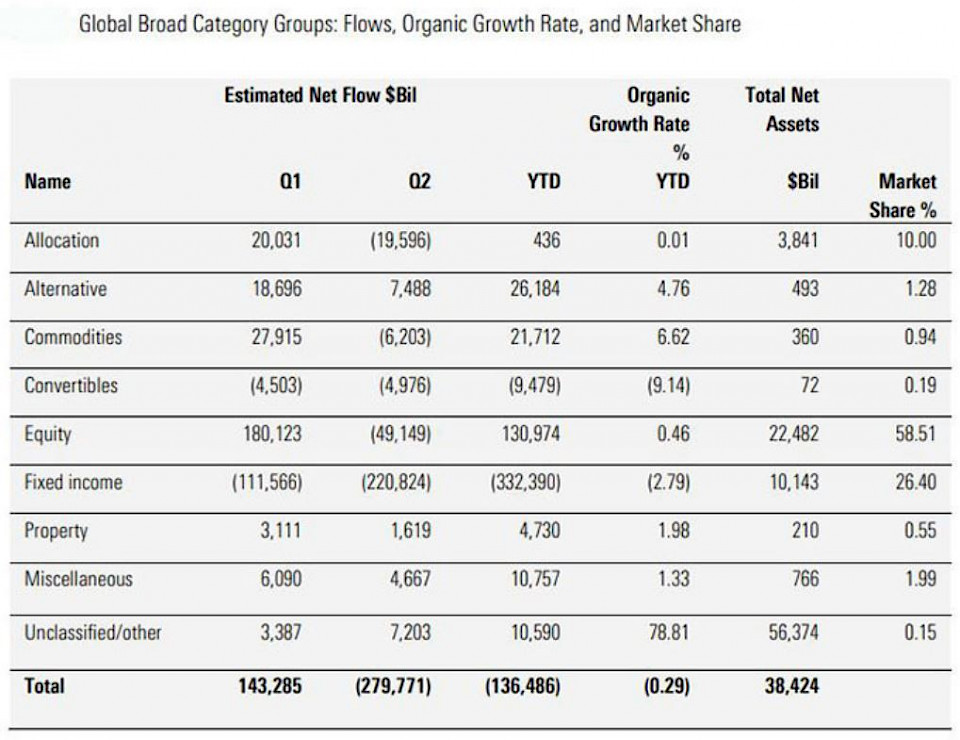

Im letzten Jahren bevorzugten Anleger mit Erfolg Risikoanlagen, und 2022 stellt laut Morningstar bisher trotz der schwierigen Marktbedingungen keine vollständige Umkehr des Trends dar. Während Abflüsse in allen Anlageklassen vorherrschen, war die Abflussrate im Vergleich zu früheren Volatilitätsperioden moderat. Während die wichtigen Anlageklassen im Jahr 2022 bisher negative Renditen verzeichneten, haben Investoren insgesamt nur 136 Mrd. USD netto abgezogen, was einer organischen Wachstumsrate von -0,29% entspricht.

Im Gegensatz dazu steckten Anleger im gleichen Zeitraum des Vorjahres 1'441 Mrd. USD in langfristige Fonds, was einer Halbjahreswachstumsrate von 3,5% entspricht. Die Investitionsströme waren leicht negativ, weil die Ansicht, dass es keine Alternative zu Aktien gibt, immer noch dominiere: Die Zinssätze bleiben relativ niedrig, die Inflation ist hoch und es gebe keine offensichtliche alternative Risikoanlage, die einen Ausweg zu Aktien biete.

Unterschiedliche Programme steuern Portfolios

Eine andere Erklärung für das Fehlen von Anlegerpanik ist, so Morningstar, dass Portfolios heute mehr denn je durch unterschiedliche Programme gesteuert werden. Hierzu gehörten in den USA beispielsweise das 401(k)-System, Model Portfolios oder auch Target Date Funds, die in Europa und Kanada nach wie vor beliebt seien. Investitionen in diese Vehikel erfolgten regelmässig und automatisch, und die Strategien werden immer wieder neu ausbalanciert, um ihre festgelegten Anlagerichtlinien einzuhalten.

Wie Morningstar feststellt, wird von taktischen Änderungen seitens der Anleger allgemein abgeraten – und die meisten Anleger folgen dem Rat und verzichten zu hektischen Portfolioanpassungen. Bei Model Portfolios und Target Date Funds erfolge die Neugewichtung regelmässig automatisch, da jede Strategie ihre festgelegte Anlagepolitik einhalten müsse. Da die Aktienrenditen in diesem Jahr negativer waren als die Renditen festverzinslicher Wertpapiere, löse die automatische Neugewichtung unter sonst gleichen Bedingungen schrittweise mehr Allokationen in Aktienstrategien als in festverzinsliche Wertpapiere aus.

Vergleich der Asset-Klassen

Die Zahlen sind in Mrd. USD angegeben. Quelle: Morningstar Direct.

Zuflüsse und Abflüsse

Wie Morningstar weiter erläutert, erzielten Aktienfonds im ersten Halbjahr einen positiven Nettozufluss. Da die Neuausrichtung institutionalisiert wurde, insbesondere in den USA, müssen die Dienstleister der Anleger (Portfoliomanager, Plattformen und Berater) Aktien kaufen, um die Richtlinien der Anlagepolitik einzuhalten.

Das Ausmass der Abflüsse aus festverzinslichen Wertpapieren sei zwar bemerkenswert gewesen, aber als Prozentsatz der Vermögenswerte (die organische Wachstumsrate/OGR war minus 2,96%) war es niedriger als in anderen ähnlich volatilen Quartalen.

Die Rate zu Beginn der Coronavirus-Pandemie im ersten Quartal 2020 lag beispielsweise bei minus 3,11%. Am schlechtesten war das vierte Quartal 2008 im Datensatz von Morningstar, der 2007 beginnt, mit minus 5,12%. Die Vermögenswerte fielen von 48 Bio. USD Ende 2021 auf nun 38 Bio. USD, hauptsächlich aufgrund der Marktabwertung sowohl von Aktien als auch von Anleihen.

In den USA ansässige Fonds und ETFs hielten laut Morningstar Ende Juni 59% des Vermögens privater Anleger weltweit. Die Liquidität, Transparenz und Verfügbarkeit von US-ETFs erkläre wahrscheinlich ihre zunehmende Dominanz. Zu beachten sei, dass die Zahlen für Ozeanien – zu denen Australien und Neuseeland gehören – aufgrund der vorherrschenden Berichtsrichtlinien von Fondsgesellschaften nicht in vollem Masse gemeldet werden.

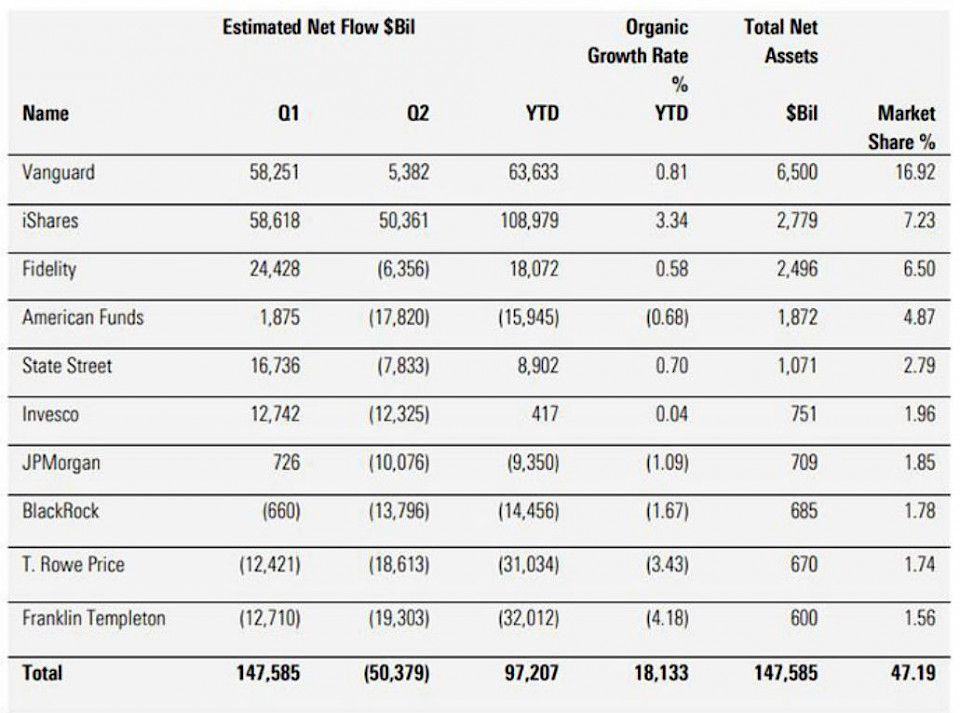

Größte Fondsgesellschaften

Die Zahlen sind in Mrd. USD angegeben. Quelle: Morningstar Direct.

Die im Besitz von BlackRock befindlichen iShares dominierten in den ersten beiden Quartalen des Jahres klar. Sie konnten in beiden Quartalen mit insgesamt 109 Mrd. USD die meisten Nettozuflüsse erzielen. Das Unternehmen florierte sowohl bei Aktien als auch bei festverzinslichen Wertpapieren und sammelte 69 Mrd. USD bzw. 34 Mrd. USD ein. IShares war laut Morningstar eine von nur zwei der 10 grössten Fondsgesellschaften weltweit, die im zweiten Quartal Zuflüsse verzeichnete. Avantgarde war die andere. Nur 13 der 50 grössten Manager hatten positive Zuflüsse. Die 10 grössten Fondsgruppen nach Vermögen hielten 47% des weltweit verwalteten Vermögens. Die übrigen über 3'000 Unternehmen teilen sich den Rest.

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren