Zwei Drittel der befragten M&A-Experten und Entscheidungsträger befassen sich mit dem Gedanken einer Akquisition. (Bild: Shutterstock.com/Nespix)In den kommenden sechs bis zwölf Monaten werden so viele Transaktionen mit Beteiligung von Schweizer Unternehmen erwartet wie noch nie. Ausschlaggebend für den deutlichen Anstieg des M&A-Indizes von Oaklins Schweiz seit einem Jahr (vgl. Grafik) ist, dass sich viele Firmen nicht mehr nur mit der Bewältigung der Pandemie beschäftigen, sondern sich auch wieder Zeit für strategische M&A-Projekte nehmen, wie das auf Fusionen und Übernahmen spezialisierte Beratungsunternehmen verkündet. Hinzu kommen eine stabil hohe Zuversicht bezüglich der Konjunkturerholung sowie ein unverändert gutes Finanzierungsumfeld. Das prognostizieren die rund 100 von

Topics:

Cash News considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Zwei Drittel der befragten M&A-Experten und Entscheidungsträger befassen sich mit dem Gedanken einer Akquisition. (Bild: Shutterstock.com/Nespix)

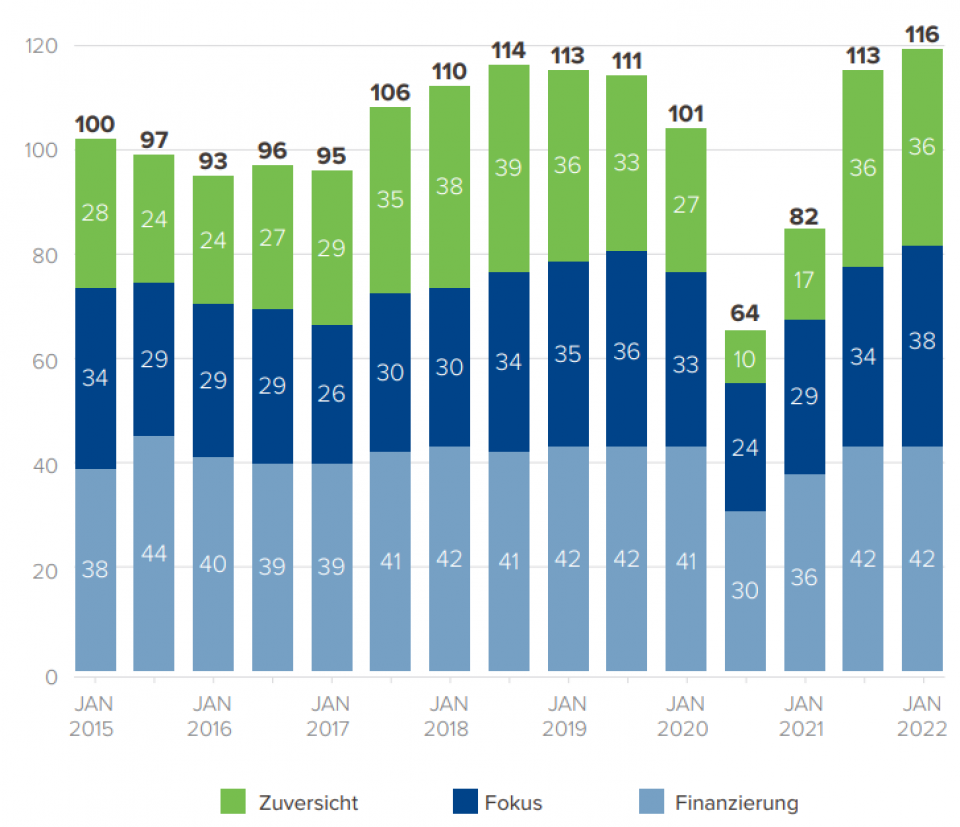

In den kommenden sechs bis zwölf Monaten werden so viele Transaktionen mit Beteiligung von Schweizer Unternehmen erwartet wie noch nie. Ausschlaggebend für den deutlichen Anstieg des M&A-Indizes von Oaklins Schweiz seit einem Jahr (vgl. Grafik) ist, dass sich viele Firmen nicht mehr nur mit der Bewältigung der Pandemie beschäftigen, sondern sich auch wieder Zeit für strategische M&A-Projekte nehmen, wie das auf Fusionen und Übernahmen spezialisierte Beratungsunternehmen verkündet.

Hinzu kommen eine stabil hohe Zuversicht bezüglich der Konjunkturerholung sowie ein unverändert gutes Finanzierungsumfeld. Das prognostizieren die rund 100 von Oaklins befragten M&A-Experten und Entscheidungsträger der Schweizer Wirtschaft.

Unternehmen wollen durch M&A strategische Ausrichtung schärfen

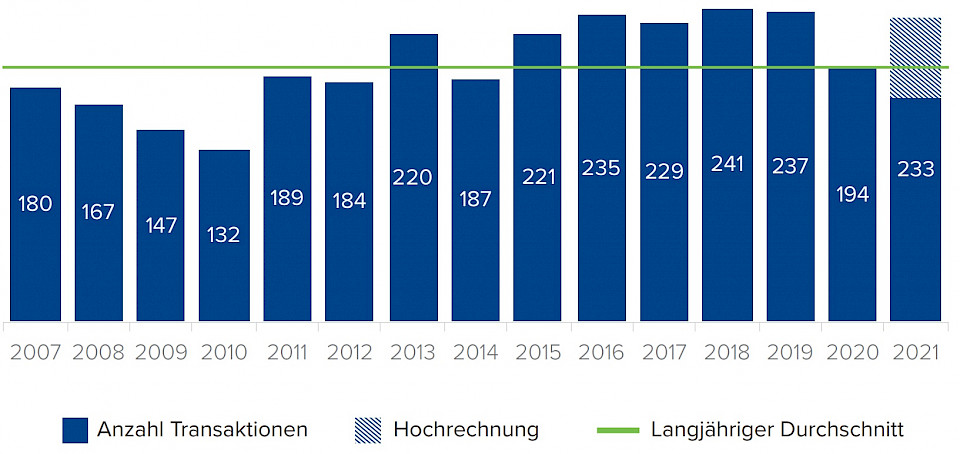

Die Erholung des M&A-Marktes seit Ausbruch der Corona-Pandemie dürfte im Gegensatz zur Entwicklung nach der Finanzkrise V-förmig verlaufen (vgl. nachfolgende Grafik). Der erwartete Einbruch war zwar zu Beginn der Pandemie wesentlich heftiger als 2008/2009, doch ebenso rasant erholen sich nun die Erwartungen.

Im Anschluss an die Finanzkrise hatte es bis 2011 gedauert, bis das Transaktionsvolumen wieder das Vorkrisenniveau erreichte. 2021 dürften jedoch bereits deutlich mehr Transaktionen durchgeführt werden als 2020, wie aus der Umfrage hervorgeht.

M&A-Volumen nähert sich Vor-Pandemie-Niveau

Quelle: Mergermarket, Oaklins Analyse

Nicht in allen Branchen schritt die Erholung aber gleich schnell voran. Im Bereich Konsumgüter und Handel sowie im Maschinen- und Anlagebau sind die Erwartungen durchzogen. Im Gesundheitswesen und in der Finanzbranche sind 2021 erneut gleich viele Transaktionen durchgeführt worden wie 2019, in der IT sogar deutlich mehr.

Zuversicht durch Lieferengpässe gedämpft

Aktuell gehen 65% der Befragten von einer eher guten oder guten Konjunkturentwicklung aus – das ist 1% weniger als im letzten Juli, aber 61 Prozentpunkte höher als Anfang Jahr. Die anhaltenden Lieferengpässe und die Materialknappheit verhinderten trotz guter Auftragslage einen weiteren Anstieg – ausser in einzelnen Branchen wie der Logistik, die davon profitieren.

65% der Befragten wollen in den kommenden zwölf Monaten eine Akquisition tätigen oder ziehen eine solche in Betracht. Das sind sechs Prozentpunkte weniger als vor einem halben Jahr, im langjährigen Vergleich ist der Wert aber trotzdem überdurchschnittlich.

Volle Kassen der Private-Equity-Häuser

Private-Equity-Unternehmen sind mit einem Rekordlevel an flüssigen Mitteln in die Krise gestartet. Gepaart mit einem Nachholeffekt dürfte das die Aktivitäten auf dem M&A-Markt weiter befeuern. Ausserdem wird erwartet, dass nicht zum Kerngeschäft gehörende Vermögenswerte vor dem Hintergrund der aktuell hohen Preise zeitnah veräussert werden könnten.

29% der befragten Unternehmen halten denn auch einen Verkauf von Unternehmensteilen für denkbar. Auch ein Trend hin zu Wachstum in neuen Sektoren könnte den Akquisitionshunger steigern.

Heimmarkt büsst an Attraktivität ein

Der Heimmarkt hat allerdings für Schweizer Unternehmen als Zielland von Akquisitionen an Bedeutung eingebüsst (26% gegenüber 35% im Juli). Dennoch setzt sich der langjährige Trend zu einem verstärkten Fokus auf den Schweizer und den europäischen Markt fort, stellen die Autoren der Umfrage fest.

92% der Befragten erwarten stabil bleibende oder sogar noch weiter steigende Multiples. Das geht vor allem auf günstiges Fremdkapital und ein hohes Bewertungsniveau an den Kapitalmärkten zurück. Auch die Verfügbarkeit von Cash wird weiterhin als "eher gut" oder "gut" eingeschätzt (71% gegenüber 70% im Juli).

Preiserwartungen sind allerdings teilweise übertrieben. Die hohen Multiples seien nicht überall gerechtfertigt, meint beispielsweise Hannes Caj, Leiter M&A bei der Schweizerischen Post: "Ich persönlich sehe vor allem bei digitalen Geschäftsmodellen respektive digitalen Geschäftsstrategien übertriebene Verkaufspreiserwartungen."

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren