Seit Jahresbeginn erwirtschafteten die Pensionskassen eine Rendite von 6,55%. (Bild: Shutterstock.com/GH Studio)Zu Beginn liess der November auf einen vielversprechenden Jahresendspurt hoffen, die Aktienmärkte erklommen Allzeithochs basierend auf erfreulichen Unternehmens- und Wirtschaftsdaten. Doch konnten die Vorsorgeeinrichtungen die gute Performance des Oktobers nicht fortführen. Die weiterhin steigenden Inflationszahlen und damit verbundene Leitzinserhöhungen, die anhaltenden Lieferengpässe und erneut aufflackernde Ängste um zunehmende Restriktionen mit dem Bekanntwerden der neuen Omicron-Virusvariante sorgten für erhöhte Schwankungen bei Aktien und Anleihen gegen Ende des Monats. Letzteres dürfte uns durch den Winter begleiten und damit könne auch die Volatilität erhöht bleiben,

Topics:

Cash News considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Seit Jahresbeginn erwirtschafteten die Pensionskassen eine Rendite von 6,55%. (Bild: Shutterstock.com/GH Studio)

Zu Beginn liess der November auf einen vielversprechenden Jahresendspurt hoffen, die Aktienmärkte erklommen Allzeithochs basierend auf erfreulichen Unternehmens- und Wirtschaftsdaten. Doch konnten die Vorsorgeeinrichtungen die gute Performance des Oktobers nicht fortführen. Die weiterhin steigenden Inflationszahlen und damit verbundene Leitzinserhöhungen, die anhaltenden Lieferengpässe und erneut aufflackernde Ängste um zunehmende Restriktionen mit dem Bekanntwerden der neuen Omicron-Virusvariante sorgten für erhöhte Schwankungen bei Aktien und Anleihen gegen Ende des Monats. Letzteres dürfte uns durch den Winter begleiten und damit könne auch die Volatilität erhöht bleiben, so UBS.

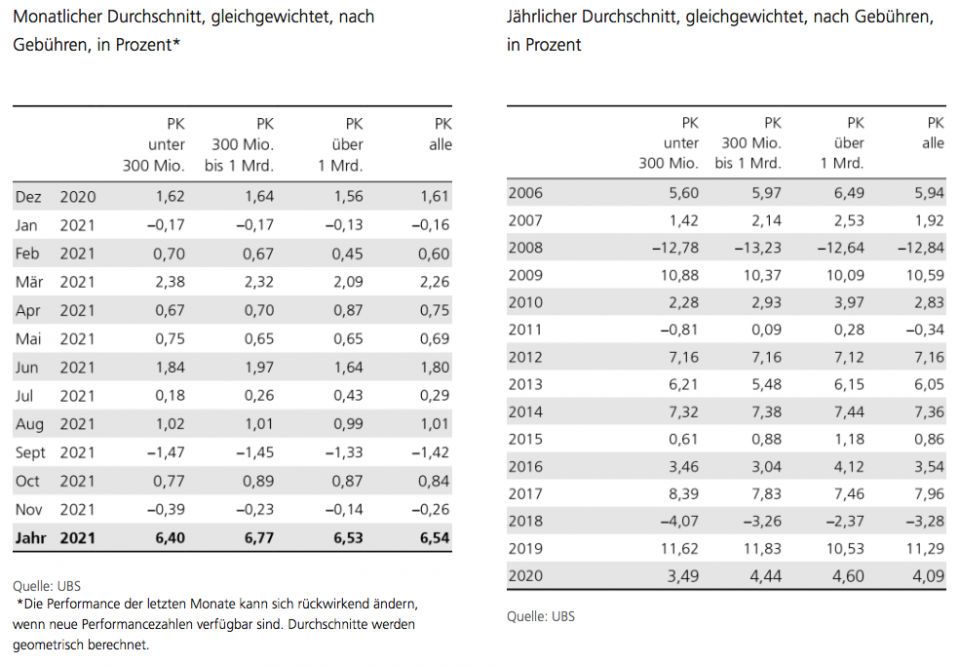

Die Bandbreite der Performance aller Pensionskassen war im Novemer mit 1,62% geringer als sonst. Das beste Ergebnis von 0,53% wie auch das schlechteste von -1,09% lieferte eine grosse Pensionskasse mit mehr als CHF 1 Mrd. verwalteten Vermögen. In allen Gruppen war eine Mehrzahl der Ergebnisse zumindest leicht im negativen Bereich. Die Bandbreite bei den mittleren (1,22%) und den kleinen Pensionskassen (1,17%) war deutlich geringer als bei den grossen (1,62%).

Performance nach Grössengruppen

Die Sharpe Ratio (der letzten 36 Monate) lag bei durchschnittlich 1,25, das ist kaum eine Veränderung zum Vormonat (1,26). Die grossen Pensionskassen (1,40) und die mittleren (1,32) wiesen eine deutlich höhere risikoadjustierte Rendite auf als die kleinen (1,11).

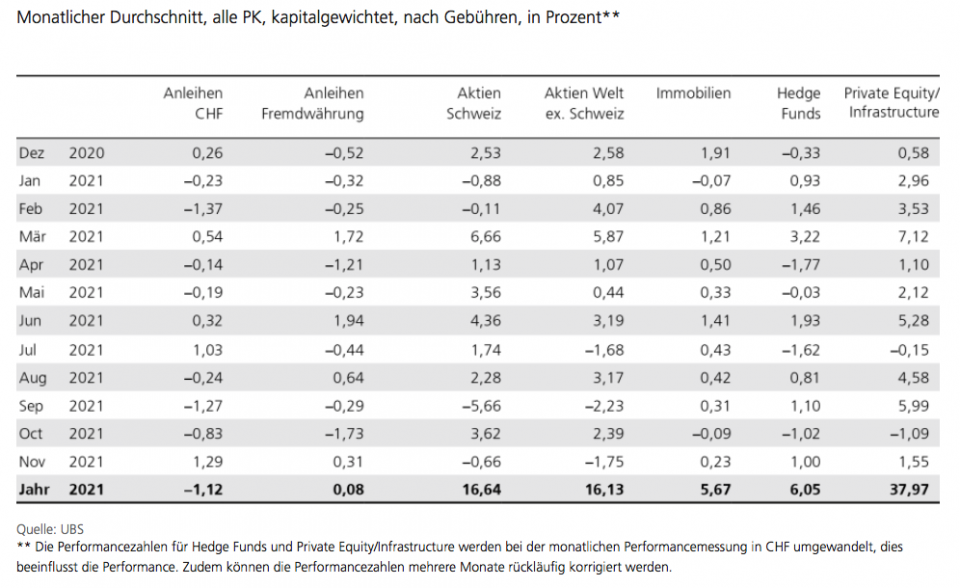

Bei den Anlageklassen waren Aktien als einzige Anlageklasse insgesamt negativ, Schweizer Titel mit -0,66% und internationale mit -1,75%. Durch die relativ hohe Allokation wiegt dies jedoch schwer. Die Immobilien und die Fremdwährungsobligationen trugen mit 0,23% und 0,31% leicht positiv zum Gesamtergebnis bei. Die Hedge Funds sowie Private Equity und Infrastructure schlossen erfreulichen mit 1,00% und 1,55%. Auch die Schweizer Franken Anleihen lieferten mit 1,29% ein ansehnliches Ergebnis.

Renditen nach Anlageklasse

Verpassen Sie keine News zu aktuellen Themen aus der Fonds- und Asset-Management-Branche. Investrends.ch liefert Ihnen im Newsletter zweimal wöchentlich die Zusammenfassung der Nachrichten und informiert Sie über Sesselwechsel und wichtige Veranstaltungen. Hier abonnieren