Zwölf Monate ist es her, da schaltete der Aktienmarkt auf Erholung. Der schwere Absturz der Aktienmärkte war vorbei. Die einen Monat dauernde Verkaufswelle in der beginnenden Viruspandemie hatte den SMI 27 Prozent und den breiten US-Index S&P 500 33 Prozent im Kurs gekostet. Seitdem ist es an den Börsen so schnell wieder nach oben gegangen, dass manche den Zug fast verpassten. Die Kursverläufe an den Finanzmärkten geben seit einem Jahr aber nur noch teilweise die Realität der Pandemiekrise wieder. cash.ch erklärt anhand von sechs Grafiken, was in den vergangenen zwölf Monaten auf- und vorgefallen ist und was für Chancen, Risiken und Erkenntnisse sich daraus ergeben. «FOMO», Zocken und die Rolle der Retail-Anleger Die Krise hat Traderinnen und Trader an die Börse geholt, die vorher mit dem

Topics:

Von Marc Forster considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Zwölf Monate ist es her, da schaltete der Aktienmarkt auf Erholung. Der schwere Absturz der Aktienmärkte war vorbei. Die einen Monat dauernde Verkaufswelle in der beginnenden Viruspandemie hatte den SMI 27 Prozent und den breiten US-Index S&P 500 33 Prozent im Kurs gekostet.

Seitdem ist es an den Börsen so schnell wieder nach oben gegangen, dass manche den Zug fast verpassten. Die Kursverläufe an den Finanzmärkten geben seit einem Jahr aber nur noch teilweise die Realität der Pandemiekrise wieder. cash.ch erklärt anhand von sechs Grafiken, was in den vergangenen zwölf Monaten auf- und vorgefallen ist und was für Chancen, Risiken und Erkenntnisse sich daraus ergeben.

«FOMO», Zocken und die Rolle der Retail-Anleger

Die Krise hat Traderinnen und Trader an die Börse geholt, die vorher mit dem Investieren an den Finanzmärkten wenig am Hut hatten. Die Direkt-Hilfsschecks der US-Regierung an Bürgerinnen und Bürger zur Linderung der wirtschaftlichen Krisenfolgen flossen teils direkt in Aktien. Auch in der Schweiz und in Europa loggten sich viele Neo-Trader auf Handelsplattformen ein. Schon im August und September 2020 zeigte sich, dass diese nicht nur mit dem Aktienhandel, sondern auch mit einem heftigen Optionentrading durch Calls und Puts die Märkte mitbewegten.

Das Schicksal des wenig profitablen Computerspielhändlers GameStop in den USA zeigt, was diese Entwicklung möglich gemacht hat: In Social-Media-Foren wie Twitter, Wallsteetbets oder Reddit diskutieren die Retail-Anleger Aktien, auf die sie sich dann reihenweise stürzen. Dabei am spektakulärsten war eben der Fall GameStop. Vom Jahresanfang bis zum Höhepunkt des Hypes am 27. Januar trieben sie den Kurs der von Hedgefonds stark geshorteten Aktie um 2000 Prozent nach oben. Namhafte Milliardenanleger verloren deswegen zwischendurch sehr viel Geld.

Der Social-Activity-Chart zur GameStop-Aktie über 12 Monate zeigt, wie sich die Twitter-Erwähnungen seit Anfang 2021 sprunghaft entwickelt haben. Dies steht im direkten Zusammehang mit dem Kursanstieg (Grafik: Bloomberg).

So neu dieses Phänomen ist, weniger neu ist ein Verhalten, das sich in dessen Kielwasser gezeigt hat: Gier. Die Rally seit März 2020 hat die Anlegerpanik angestachelt, etwas zu verpassen. "The Fear of Missing Out", kurz FOMO. Mit möglicherweise fatalen Folgen für viele Trader. Denn dieses Verhalten erinnert an einen Satz der Börsenlegende André Kostolany, wonach die letzten zehn Prozent Kurspotential "den Dummen" überlassen werden solle.

Aber dann: Viele Retail-Investoren folgen zwar einem destruktiven Herdentrieb, aber nicht alle. Die Coronakrise stärkt eine neue Generation von Börsenteilnehmern. Diese orientieren sich weniger an eingeprägten Mustern, und sie vertrauen für ihren Börsenhandel und ihre Strategien auch weniger auf traditionelle Finanzdienstleister. Die Dominanz der grossen Akteure ist noch nicht vorbei – aber die neue Generation kleiner Anleger ist da, um zu bleiben, und wird die Börsen mehr als früher mitprägen.

Steigende Zinsen holen die Corona-Gewinner ein

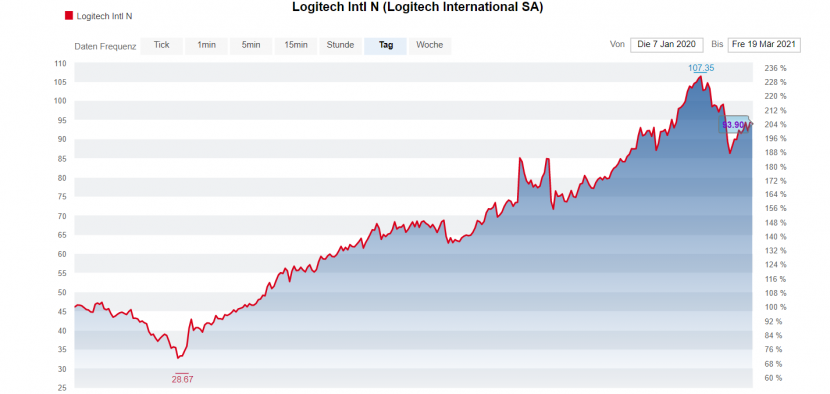

Der Chart des Schweizer Parade-Techkonzerns Logitech zeigt es exemplarisch. Wer von den Corona-Trends wie Homeoffice, Gamingtools für Zuhause oder E-Commerce profitierte, hat an der Börse enorm gewonnen. Softwareunternehmen genauso. Der Logitech-Chart sieht ähnlich aus wie der Kursverlauf der amerikanischen Tech-Börse Nasdaq, des Softwarekonzern Apple oder Onlinehändlern wie Amazon und MercadoLibre.

Tiefpunkt im März 2020, Rekordstand im Februar 2021, dazwischen eine Kurssteigerung um fast das Vierfache - doch die Logitech-Aktie ist seit einen Monat unter Druck (Grafik: cash.ch).

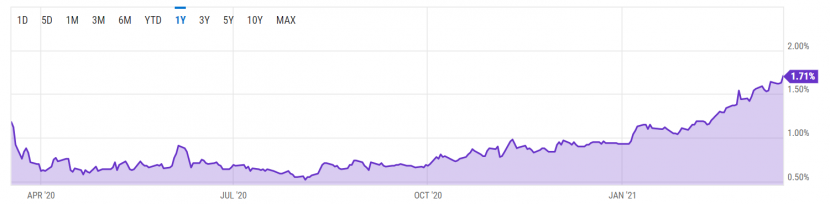

Nach der Erholung über den Sommer und einem neuen Push durch die Corona-Impfstoff-Sensationsmeldung von Biontech und Pfizer am 9. November 2020 hat eine Realität in der Form von steigenden Inflationserwartungen (cash berichtete) und Anleihenzinsen die Märkte eingeholt. Auf 10-jährige Treasury Bills der US-Regierung stand Anfang 2021 eine Rendite von knapp 1 Prozent, nun sind es 1,7 Prozent. Der Renditeanstieg hat massiv Geld aus den gefeierten Techaktien gesogen.

Die Renditen der Zehn-Jahres-Obligationen der USA seit März 2020 (Grafik: Ycharts).

Doch diese Verschnaufpause ist gut. Die teils hohe Bewertung der Star-Aktien musste früher oder später zu einer nachlassenden Begeisterung führen. Im nächsten Jahrzehnt werden Anlegerinnen und Anleger bei Softwarefirmen oder Entwicklern alternativer Antriebe wie Elektro- oder Wasserstoffantrieben weiter sehr renditestarke Investments finden. Internet-Dienstleistungen, künstliche Intelligenz oder smarte Geräte im Internet of Things werden noch mehr zum Thema. Das Risiko besteht aber, dass diese Trends bald schon als alltäglicher angesehen werden und die Kursanstiege der Unternehmen wohl verhaltener sein werden als bisher.

Was einem 2020er Börsen-Highflyer auch passieren kann, zeigt die Schweizer Online-Apotheke Zur Rose. Von 100 Franken Anfang 2020 trieb es den Kurs auf 514 Franken im vergangenen Monat. Innerhalb von vier Wochen ist der Kurs wieder auf 354 Franken abgesackt. Dies auch deswegen, weil Zur Rose nach wie vor keine schwarzen Zahlen ausweist und von grössern Anbietern verdrängt werden könnte.

Die Erholung rauscht an den SMI-Schwergewichten vorbei

Um die Erholung in einer simplen Zahl darzustellen: Der SMI hat seit dem 23. März 2020 um 27 Prozent zugelegt. Doch beim S&P 500 sind es 62 Prozent, beim Dax in Deutschland 69 Prozent. Die Schwäche des SMI hat drei Namen: Nestlé, Roche und Novartis. Die drei defensiv ausgerichteten Schwergewichte haben unter dem Strich kaum dazugewonnen. Zwischen 4,7 und 8 Prozent sind keine Erholung nach einer solchen Krise. Die auch defensive Swisscom-Aktie liegt gar um 5,4 im Minus.

Die Kursentwicklung der 20 SMI-Aktien seit März 2020 (Grafik: Bloomberg).

Tabu sind die Titel deswegen nicht. Als defensive Aktien haben sie es schwer, wenn der Markt erst Wachstumsaktien bevorzugt und dann Zykliker. Als stabilisierende Bausteine eines Portfolios haben Nestlé, Roche und Novartis aber weiterhin ihre Berechtigung. Sie können auch wieder 20 Prozent steigen, nur muss man bis dann vielleicht zwei Jahre warten können. Die Stunde defensiver SMI-Aktien – oder der ebenfalls nur mittelprächtig erholten Schweizer Versicherungsaktien – wird wieder kommen.

Ein wenig Ironie der Geschichte ist, dass die Partners Group die Top-Aktie im Schweizer Leitindex ist. Denn der Privatmarkt-Vermögensverwalter gehört erst seit dem 21. September 2020 zum SMI. Wie Techfirmen und Onlinehändler profitiert die Partners Group von einem sehr grossen Trend: Reiche Investoren verschieben mehr und mehr Vermögen von der öffentlichen Börse in Privatmarktanlagen.

Lange übrigens war Lonza die Top-Aktie. Der Pharmazulieferer abeitete schon früh mit dem Corona-Impfstoffentwickler Moderna zusammen. Von Impfstoff-Durchbruch im November profitiert hat Lonza aber nur bedingt. Auch dies ist eine typische Corona-Aktienstory der letzten zwölf Monate: Erwartungen waren oft wichtiger als Resultate.

Bau, Industrie, Technik: Die «Old Economy» ist nicht tot

Die stärksten Kursbewegungen am Schweizer Markt zeigen volatile Aktien aus den Sektoren Biotech, Rohstoffe, Finanzbeteiligungen oder Technologie - dies war früher schon so. Dass Relief Therapeutics so gefragt gewesen ist, liegt aber klar an der Krise. Das kleine Biotech-Unternehmen forscht, wie es sagt, an einem Medikament gegen die für manche tödliche Covid-19-Erkrankung. Zwar ist dieses bis jetzt nicht auf den Markt gekommen, doch die Fantasien um Relief haben 2020 ein paar Leute reich gemacht. Der Jahres-Chart zeigt insofern nur einen Teil der Realität. Von Anfang 2020 bis zum Peak im August hatte der Kurs zwischenzeitlich um 58'000 Prozent zugenommen.

Die zehn best- und die zehn schlechtestperformenden Aktien im breiten Swiss Performance Index SPI (Grafik: Bloomberg).

Mit Autoneum (+251 Prozent), Ascom (+223 Prozent) oder Comet (+172 Prozent) haben haben auch auch drei relativ traditionelle Industrietitel in der Erholung sehr hohe Kursgewinne gefeiert. Dabei spielt einerseits eine Rolle, dass Zykliker in der ersten Phase der Coronakrise im Februar und März 2020 besonders unter die die Räder kamen, andererseits die letzten Wochen diese Zykliker überdurchschnittlich gestärkt wurden.

Die Message ist aber auch noch eine andere. Abseits von Tech- und Zukunftssaktien lohnt es sich noch immer, in qualitativ gute Firmen zu investieren. Das Potential von Unternehmen, die eine gute Stellung am Markt haben, gut geführt und stabil finanziert sind, ist nicht ausgeschöpft. Man muss diese auf dem Schirm behalten. "Stock picker" freut dies.

Trends verstärken sich: Bitcoin ist ein gutes Beispiel dafür

Nicht jede aufsehenerregende Marktentwicklung geht automatisch auf die Coronakrise zurück - und doch passt sie irgendwie genau in diese Zeit. Bei Bitcoin mag eine Rolle spielen, dass auch kleine Anleger mit ihren Coronaschecks in die grösstkapitalisierte Kryptowährung am Markt investiert haben. Die Rally erklärt sich aber letztlich, weil Trends sich beschleunigen, wegen, mit oder trotz der Krise.

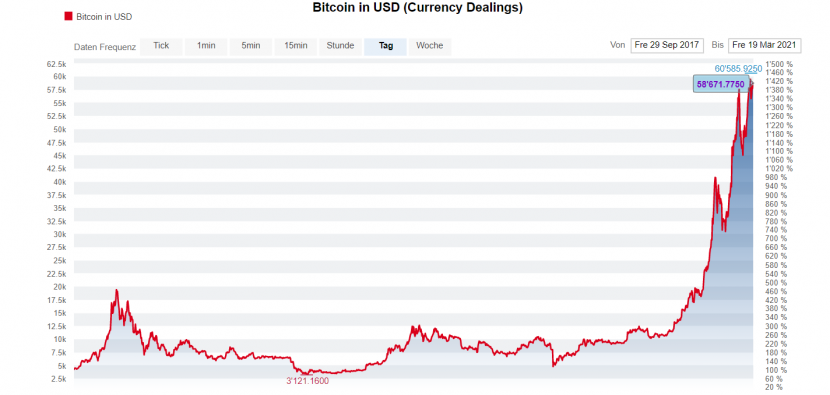

Schon Ende 2017 und Anfang 2018 (in der Grafik ganz links) erlebte Bitcoin einen starken Anstieg zum Dollar - doch was seit November 2020 passiert ist, stellt alles in den Schatten (Grafik: cash.ch).

Im Oktober 2020 wurde Bitcoin noch zu 10'000 Dollar gehandelt, vor wenigen Tagen zu 60'000 Dollar. Ein massgeblicher Trend ist, dass grosse Unternehmen auf Bitcoin setzen. Zum einen akzeptiert ein wichtiger Zahlungsdienstleister wie Paypal seit Ende vergangenen Jahres auch Bitcoin, zum andern kaufen Grossunternehmen wie Tesla im grossen Stil Bitcoin ein.

Wie sich Bitcoin im Kurs weiterentwickelt, lässt sich weniger gut abschätzen als beispielsweise Aktienanlagen. Das Interesse von grossen Playern an der Kryptowährung aber gibt der Diskussion neue Nahrung, ob Bitcoin ein Wertspeicher sei oder nicht. Bitcoin-Fans sind längst der Meinung, dass die Kryptowährung eine ähnliche Rolle wie Gold spielen kann. Und je mehr Investoren Bitcoin kaufen, desto mehr sind Kryptowährungen akzeptiert. Dies schafft Fakten.

Einen Unterschied zum Gold gibt es: Das Edelmetall wird schwerlich ersetzt werden können, Bitcoin könnte mit der Zeit einer anderen Kryptowährung weichen. Der Kurshype bei Bitcoin hat manche vergessen lassen, dass die zweitgrösse Kryptowährung Ethereum sich seit vergangenem Herbst im Kurs auch versechsfacht hat. Aber Bitcoin und die anderen Kryptoassets zeigen, dass beim Anlegen nicht nur neue Akteure wie die Retail-Trader, sondern auch neue Themen eine Rolle spielen werden. Die Erfahrungen der vergangenen zwölf Monate haben als Katalysator bei dieser Entwicklung mitgespielt.

Noch kein Trading-Konto?

- Nur 29 Franken Courtage pro Online-Trade

- ob Aktien, Fonds, Anleihen oder Strukturierte Produkte

- Zugang zu allen wichtigen Börsenplätzen weltweit

- Gratis Realtime-Kurse im Wert von 1'298 Franken pro Jahr (ab Depotwert 20'000 Franken)

- Auf Wunsch telefonische Beratung