Why does a fragmentation risk exist in the euro area?Die EZB hat am Donnerstag mitgeteilt, dass sie 1) das Anleihekaufprogram (genannt APP) Ende Juni 2022 auslaufen lassen wird und 2) die Zinsen im Juli um 25 Basispunkte und im September möglicherweise um 50 Basispunkte anheben will. Die EZB-Chefin Christine Lagarde hat zudem die Bereitschaft des EZB-Rats ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Why does a fragmentation risk exist in the euro area?

Die EZB hat am Donnerstag mitgeteilt, dass sie 1) das Anleihekaufprogram (genannt APP) Ende Juni 2022 auslaufen lassen wird und 2) die Zinsen im Juli um 25 Basispunkte und im September möglicherweise um 50 Basispunkte anheben will.

Die EZB-Chefin Christine Lagarde hat zudem die Bereitschaft des EZB-Rats unterstrichen, mit der Schaffung eines neuen Instruments einen Weg zu finden, eine mögliche Fragmentierung in der Eurozone zu vermeiden.

Gemeint ist der Anstieg von Rendite-Aufschlägen auf Staatsanleihen von Ländern wie z.B. Griechenland, Italien und Spanien.

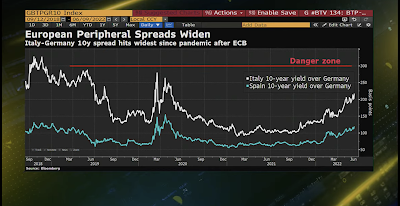

Der 10-Jahres-Rendite-Spread zwischen Staatsanleihen von Italien und Deutschland erreicht den höchsten Wert seit der Pandemie, nachdem die EZB mit der Straffung der Geldpolitik begonnen hat, Graph: Bloomberg TV, June 10, 2022

Die Renditen italienischer und spanischen Staatsanleihen sind tatsächlich bereits im Vorfeld der EZB-Zinsentscheidung angestiegen. Das heisst, dass sich die Differenz bei Papieren mit 10 Jahren Laufzeit zu Deutschlands Staatsanleihen mit entsprechender Laufzeit ausgeweitet hat.

Die Rendite-Differenz entspricht der Risikoprämie für Staatsanleihen. Die Rendite-Aufschläge sind i.d.R. eng mit den zugrundeliegenden Fundamentaldaten verknüpft.

Die einzige Möglichkeit für die politischen Entscheidungsträger, die Renditenaufschläge (spreads) zu verringern, besteht in der Verbesserung der Fundamentaldaten. Das ist nach EZB-Lesart das Verhältnis zwischen Schulden und BIP.

Und dies setzt Maßnahmen voraus, die auf eine Verringerung der Schuldenlast abzielen.

Das bedeutet im Grunde genommen Wachstum. Wächst die Wirtschaft, verkleinert sich das Verhältnis zwischen Schulden und BIP.

Der Grund ist der sog. „Nenner-Effekt“: Die Schuldenstandquote (debt-to-GDP) ist ein Bruch. Auf dem Zähler stehen die Schulden, und auf dem Nenner wird die Wirtschaftsleistung (gemessen am BIP) angegeben.

Schrumpft die Wirtschaft, wird der Bruch grösser. Das BIP sinkt, weil die Ausgaben gekürzt werden. Die Verschuldung wird am Schluss grösser. Der Staat funktioniert nämlich nicht wie ein privates Unternehmen: Werden die Ausgaben gekürzt, fallen die Einnahmen.

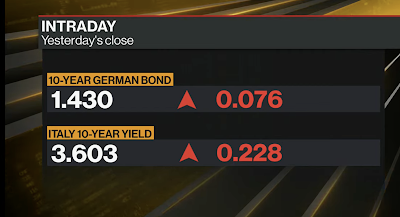

Als Reaktion auf die restriktive Haltung der EZB in dieser Woche stiegen die Kreditkosten für Staatsanleihen. Die Rendite 10-jähriger deutscher Anleihen kletterte um 0,08% auf 1,43% und die 10-jährige Rendite Italiens stieg um 0,24% auf 3,61%, Graph: FT, June 20, 2022

Besteht dagegen eine Diskrepanz (z.B. bedingt durch Spekulationen an den Finanzmärkten) zwischen den Renditenaufschlägen und den Fundamentaldaten, reicht eine Massnahme, die ausschließlich auf die Beeinflussung der Fundamentaldaten (d. h. die Verringerung der Schuldenlast) ausgerichtet ist, nicht aus.

EUR Staatsanleihen mit 10 Jahren Laufzeit: Italien und Deutschland, Graph: Bloomberg TV, June 10, 2022

Dies kann durch eine aktivere Liquiditätspolitik der EZB erreicht werden, die verhindern soll, dass eine Liquiditätskrise auf den Staatsanleihe-Märkten zu einer sich selbst erfüllenden «Solvenz-Krise» führt.

Gefragt ist also eine Abhilfe, die die EZB als «lender of last resort» schaffen kann. Die EZB ist schliesslich auch die Zentralbank von Südeuropa.

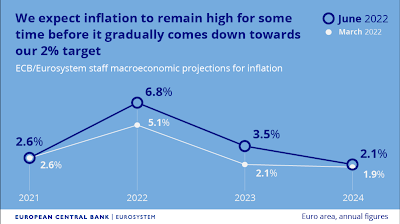

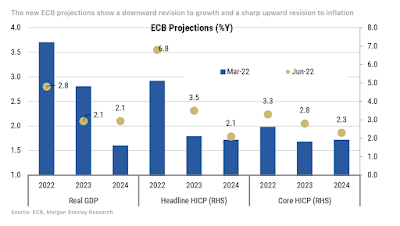

Die neue Expertenprojektionen (staff projections) der EZB für den Inflationsausblick im Euroraum, Graph: ECB, June 10, 2022.

Die Teilnahme an einer Währungsunion wie z.B. der EWU bedeutet, dass die Mitglieder auf die Ausführung einer autonomen Geldpolitik verzichten und die Aufgabe an eine gemeinsame Zentralbank, die EZB übertragen. Im Gegenzug einigen sie sich, gemeinsam eine Inflationsrate anzustreben, die von der EZB vorgegeben wird. Das ist im Fall der EWU rund 2%.

Doch die Funktion «lender of last resort» wird in Krisen-Situationen umso wichtiger, als die automatischen Stabilisatoren (z.B. «automatic budget stabilizers»), die vor dem Beginn der EWU auf nationaler Ebene existierten, den Mitgliedsstaaten entzogen wird, ohne dass sie auf die Ebene der EWU übertragen werden.

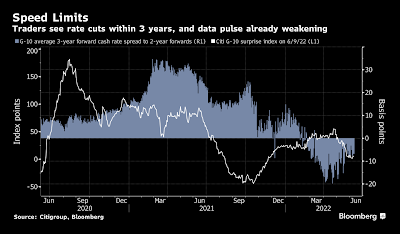

Händler signalisieren, dass globale Zinssenkungen innerhalb von 3 Jahren anstehen, da sie erwarten, dass die Zentralbanken die Zinsen so stark anheben werden, dass sie eine Rezession riskieren, Graph: Garfield Reynolds, Bloomberg, June 10, 2022

Dadurch bleiben die Mitgliedstaaten anfällig, mit den kommenden «nationalen Störungen» umzugehen. EWU-Mitgliedstaaten sind also die meiste Zeit auf die EZB angewiesen. Zumal sie mit dem Stabilitäts- und Wachstumspakt (SWP) von Anfang an zu einem ausgeglichenen Haushalt angehalten werden.

Ferner ist es wichtig, in Erinnerung zu rufen, dass es in der EWU keiner realen Konvergenz bedarf. Das heisst, dass sich die Lebensstandards der Mitgliedsländer nicht unbedingt angleichen müssen, damit die EWU funktioniert.

Auch die Produktivität kann in den Mitgliedsländern voneinander ausweichen. Menschen können in einem Mitgliedstaat offiziell ein paar Tage länger Ferien machen als die Menschen in einem anderen Mitgliedstaat.

Es geht um die nominale Konvergenz, d.h. um die Löhne im Verhältnis zur Produktivität auf der nationalen Ebene.

Anmerkung: Produktivität ist ein absolutes Konzept, im Gegensatz zur Wettbewerbsfähigkeit, die ein relatives Konzept ist.

Alle Mitgliedstaaten können gleichzeitig ihre Produktivität erhöhen. Aber sie können nicht alle gleichzeitig ihre Wettbewerbsfähigkeit steigern.

Deswegen ist es von entscheidender Bedeutung, dass die Löhne um die Summe „Produktivität + Inflation“ (die ja von der EZB als Ziel vorgegeben wird) wachsen. Der Zweck besteht darin, keine unfairen Wettbewerbsvorteile in der Währungsunion, z.B. durch Lohndumping, entstehen zu lassen.

Die neuen EZB-Projektionen zeigen eine Abwärtskorrektur des Wachstums und eine starke Aufwärtskorrektur der Inflation, Graph: Morgan Stanley, June 09, 2022.

Es gibt derzeit keinen fundamentalen Grund, dass die Rendite-Aufschläge (spreads) der EUR-Länder mit schwächerer Bonität besonders kräftig steigen müssten.

Die politischen Entscheidungsträger sind daher am Ball, die Ausgabenprioritäten so zu verschieben, dass die Schwächsten vor den Kosten des Krieges geschützt werden.

Kürzungen von Ausgaben und Schulden können nicht dazu beitragen, die Probleme und Störungen in Bezug auf die Energiepreisen (bedingt durch den Krieg in der Ukraine) und Lieferketten (Produktionsschliessungen und Abriegelungen in China) zu lösen. Und mit Austerität-Politik lässt sich gegen angebotsgetriebene Preissteigerungen nichts Gutes anrichten.