Is Intangible-Asset Hype over?Mit dem Einbruch von Nasdaq in diesem Jahr fällt auf, dass der Optimismus versiegt und der Markt nicht mehr nach dem geistigen Eigentum («intellectual property») giert, sondern nach dem «cash».Neue Untersuchungen zeigen, dass sich in den letzten fünf Jahrzehnten der Prozentsatz der öffentlich gehandelten US-Firmen mit Nullgewinnen mehr als verdreifacht hat und ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Führungswechsel bei der Global Lending Unit der UBS

finews.ch writes Carsten K. Rath: «Dieses Hotel ist ein Herzensprojekt am Ende der Welt»

finews.ch writes Julien Tornare: «Ohne Zweifel ist Hublot meine Lieblingsuhrenmarke»

finews.ch writes BPS (Suisse) überrascht mit gutem Zinsgeschäft

Is Intangible-Asset Hype over?

Mit dem Einbruch von Nasdaq in diesem Jahr fällt auf, dass der Optimismus versiegt und der Markt nicht mehr nach dem geistigen Eigentum («intellectual property») giert, sondern nach dem «cash».

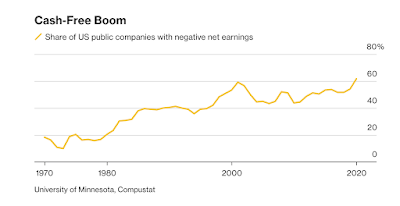

Neue Untersuchungen zeigen, dass sich in den letzten fünf Jahrzehnten der Prozentsatz der öffentlich gehandelten US-Firmen mit Nullgewinnen mehr als verdreifacht hat und nun mehr als die Hälfte des gesamten Marktes ausmacht, wie Denitsa Tsekova von Bloomberg berichtet.

Die Zahl der börsennotierten US-Firmen mit negativem Nettoergebnis hat Ende 2020 einen neuen Rekordwert erreicht: 62% der Unternehmen machen sie aus, gegenüber 18% im Jahr 1970, so eine neue Studie von Wissenschaftlern der University of Minnesota.

Der Anteil der öffentlich gehandelten US-Unternehmen mit negativem Netto-Gewinn, Graph: Denitsa Tsekova, Bloomberg June 04, 2022.

Es überrascht nicht, dass der Trend bei neu gegründeten Unternehmen am stärksten ist: 77% der Börsengänge, die 2019 auf den Markt kamen, brachten kein Geld ein. Das ist ein Anstieg gegenüber 24% im Jahr 1980.

Das gilt nicht nur für die Technologiebranche. Unrentable Unternehmen florieren überall, von der Landwirtschaft bis zum Elektroauto. Rund 63 % der börsennotierten US-Hersteller erwirtschafteten 2020 keinen Gewinn, verglichen mit 19% im Jahr 1970.

Unternehmen werden ermutigt, Aktien zu verkaufen, Jahre bevor sie rentabel sind, weil sie glauben, dass eine Idee allmählich ein Netzwerk von Nutzern anziehen wird, das sich eines Tages als äußerst wertvoll erweisen wird.

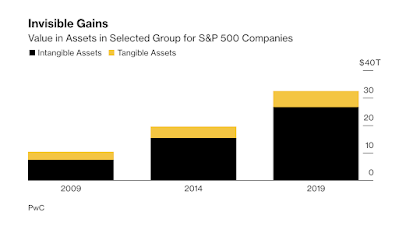

Erhöhte Ausgaben für Kunden sowie Forschungs- und Entwicklungsausgaben zählen zu den Merkmalen, die immateriellen Vermögenswerten verbunden sind.

Die meisten dieser Unternehmen gehen in der Annahme an die Börse, dass sich ihre immateriellen Vermögenswerte («intangible assets») eines Tages in Form von Gewinnen auszahlen würden.

Die Geldpolitik für die Marktbewertung dieser Unternehmen ist wichtig, da sie erst viele Jahre später positive Gewinne erzielen können.

Niedrige Zinsen und grössere Risikobereitschaft haben beispielsweise dazu beigetragen, dass die Rendite 10-jähriger US-Staatsanleihen (UST) auf neue Mehrjahres-Tief gefallen ist.

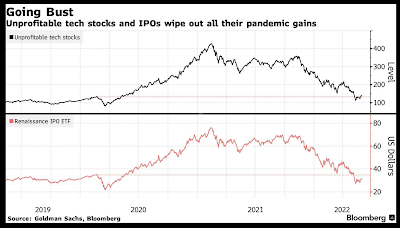

Während die US-Notenbank ihren Kampf gegen die Inflation intensiviert, verzeichnen Verlustbringende Technologieunternehmen einen signifikanten Rückgang der Kursgewinne aus der Pandemie-Ära.

Unsichtbare Gewinne: Der Wert der Vermögenswerte in ausgewählten Gruppen für S&P 500-Unternehmen, schwarze Balken: immaterielle Vermögenswerte, gelbe Balken: materielle Vermögenswerte, Graph: Denitsa Tsekova, Bloomberg June 04, 2022.

Der Wert zukünftiger Gewinne fällt heute bei niedrigeren Zinsen höher aus als bei höheren Zinsen. Abdiskontierung (DCF: discounted cash flows) bedeutet, je höher das Zinsniveau, desto niedriger werden Aktien bewertet.

Das rasante Wachstum kam zu einer Zeit, als privates Beteiligungskapital in Hülle und Fülle bereit war, verlustbringende Unternehmen wie Uber und WeWork zu finanzieren - Unternehmen, die noch Jahre davon entfernt waren, rentabel zu sein, die aber die Größenordnung versprachen, um eines Tages bestehende Branchen neu zu gestalten und zu dominieren.

Das war die Wette, und das Geld, um sie zu finanzieren, war spottbillig, wie Bloomberg weiter schildert.

Die niedrigen Zinsen bedeuteten für Unternehmen 1) steigende Marktkonzentration, 2) steigende Margen, und aber 3) auch eine nachlassende Dynamik, was die Produktivität betrifft.

Nach dem Lehrbuch fördern niedrige Zinsen Investitionen. Doch heute werden sie als Anreiz für Investitionszurückhaltung wahrgenommen.

Marktwerte der grössten Unternehmen sind kräftig gestiegen. Unternehmen wurden v.a. in Europa zum Netto-Sparer, trotz a) sinkender Steuerlast, b) schrumpfenden Zinsausgaben und c) fallender Lohnquote.

Unrentable Tech-Aktien und Börsengänge sehen sich dem Verlust der Kursgewinne aus der Pandemie-Ära gegenüber, Graph: Denitsa Tsekova, Bloomberg June 04, 2022.

Die Körperschaftssteuersätze wurden fast überall gesenkt. Die effektiven Steuersätze sind heute niedrig. Die steigenden Gewinne wurden aber zum grossen Teil im Unternehmen behalten.

Kapitaleinkommen sind daher viel stärker konzentriert als Arbeitseinkommen, während die Nachfrage privater Haushalte abnimmt.

Es ist daher nicht verwunderlich, dass der Staat stärker investieren muss, um die Nachfragelücke zu schliessen.

Es sind öffentliche Investitionen und Ausgaben, gekoppelt mit privaten Investitionen und Ausgaben, die das Einkommen des Staates generieren.

Denn staatliche Investitionen und Ausgaben schaffen und finanzieren Arbeitsplätze. Und die Erwerbstätigen zahlen Steuern, und lösen damit Steuereinnahmen für die öffentliche Hand aus, wenn sie Ausgaben für Unterkunft, Nahrung und andere Güter und Dienstleistungen tätigen.