Summary:

Wie viel Schulden sind zu viel?Es ist unmöglich, eine Zahl zu vergeben. Niemand kann.Wenn wir uns Japan heute ansehen, beträgt die Verschuldung (brutto) gegenüber dem BIP rund 240% (netto: 153%).Der langfristige Zinssatz ist nahe Null. Und es gibt kein Inflationsproblem. Doch verspricht Japans Regierung seit Jahren das Primärdefizit abzubauen. Zur Erinnerung: Die japanischen Zinsen liegen seit ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Wie viel Schulden sind zu viel?Es ist unmöglich, eine Zahl zu vergeben. Niemand kann.Wenn wir uns Japan heute ansehen, beträgt die Verschuldung (brutto) gegenüber dem BIP rund 240% (netto: 153%).Der langfristige Zinssatz ist nahe Null. Und es gibt kein Inflationsproblem. Doch verspricht Japans Regierung seit Jahren das Primärdefizit abzubauen. Zur Erinnerung: Die japanischen Zinsen liegen seit ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Wie viel Schulden sind zu viel?

Es ist unmöglich, eine Zahl zu vergeben. Niemand kann.

Wenn wir uns Japan heute ansehen, beträgt die Verschuldung (brutto) gegenüber dem BIP rund 240% (netto: 153%).

Der langfristige Zinssatz ist nahe Null. Und es gibt kein Inflationsproblem. Doch verspricht Japans Regierung seit Jahren das Primärdefizit abzubauen.

Zur Erinnerung: Die japanischen Zinsen liegen seit 1999 auf der Nullgrenze (zero lower bound). Und das Haushaltsdefizit beträgt 3,2% des BIP, während sich das Primärdefizit auf 2,9% beläuft.

Das grundlegende makroökonomische Problem Japans ist eine schwache inländische Gesamtnachfrage und die daraus resultierende Notwendigkeit einer Kombination aus sehr niedrigen Zinssätzen und Haushaltsdefiziten, um die Nachfrage und das Produktionspotenzial aufrechtzuerhalten, wie Olivier Blanchard in Zusammenarbeit mit Takeshi Tashiro in einer kürzlich vorgelegten Studie beschreibt.

Durch negative Zinsen und die mengenmässige Lockerung (QE: quantitative easing) hat die Geldpolitik zwar alles getan, was sie konnte. Aber offensichtlich nicht genug.

Es war daher die richtige Politik, Defizite zu verbuchen und den daraus resultierenden Anstieg der Staatsverschuldung zu akzeptieren, bemerkt Blanchard weiter.

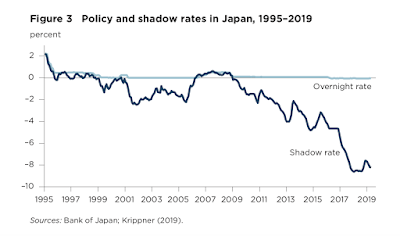

Der Schatten-Zinssatz („shadow rates“) in Japan, Graph: PIIE, May 2019

Eine grosse Abwertung des Wechselkurses wäre eine Alternative gewesen, aber nur, um das Problem der geringen Nachfrage in andere Länder zu exportieren (*), was bei den Handelspartnern nicht gut angekommen wäre.

Die Tiefe der Nachfrageschwäche Japans zeigt sich in den tatsächlichen und Schattenzinsen (shadow interest rates).

Zur Erinnerung: Die Leitzinsen werden von der ELB (effektive lower bound) eingeschränkt. Das heisst, dass die nominalen Zinsen nicht weiter unter null gesenkt werden können.

Aber Japan hat mit dem Einsatz der QE-Politik (das grösste Programm aller Zentralbanken) auch die längeren Laufzeiten gesenkt.

Und seit dem Erreichen der ELB im Jahr 1999 hat sich die Bilanzsumme der japanischen Zentralbank, BoJ (Bank of Japan) verfünffacht; sie stieg von 21% auf 101% des BIP an.

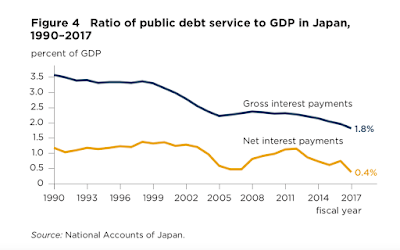

Japans Zinskosten für den Schuldendienst, Graph: PIIE, May 2019

Abseits der ELB wird der Stand der Geldpolitik i.d.R. am Leitzins gemessen.

Wenn aber die nominalen Zinsen die ELB erreichen, verliert die Kennzahl an Aussagekraft. Forscher haben deshalb einen „Schatten-Zinssatz“ (shadow rate) entwickelt, welche konzeptionell den Leitzins (policy rate) wiedergibt, der die gleiche Auswirkung auf die Wirtschaft entfalten müsste, wie die Massnahmen, die im Rahmen einer QE-Politik ergriffen werden.

Eine Schätzung des Schattensatzes für Japan zeigt einen stetigen Rückgang seit Ende der 2000er Jahre. Per April 2019 gelten folgende Shadow Rates; für Japan: -8,3%, für den Euroraum: -4,3% und für die USA: 2,3%.

Die genauen Zahlen sollten allerdings mit Vorsicht genossen werden. Es ist aber klar, dass die Geldpolitik seit Ende der 2000er Jahre ausserordentlich expansiv war.

Es ist erschreckend, sich vorzustellen, wo der Schatten-Zinssatz sonst gewesen wäre, wenn es keine Haushaltsdefizite gegeben hätte.

Vor diesem Hintergrund halten die Autoren als Fazit fest, dass im gegenwärtigen wirtschaftlichen Umfeld in Japan Primärdefizite für eine lange Zeit erforderlich sind, da sie das beste Instrument darstellen, um die Nachfrage und Produktion zu stützen, die Belastung der Geldpolitik zu verringern und die zukünftige Produktion (output) zu steigern. Weil sonst die Nachfrage weiter zurückfällt, wenn das Defizit abnimmt.

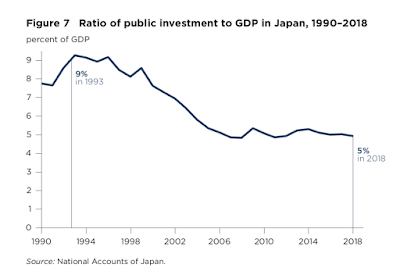

Japans Investitionsquote der öffentlichen Hand im Verhältnis zum BIP, Graph: PIIE, May 2019

Gleichermassen wichtig ist es jedoch, wofür Primärdefizite verwendet werden.

Japans grosse Primärdefizite wurden nicht zur Steigerung der öffentlichen Investitionen genutzt. Das Verhältnis der öffentlichen Investitionen zum BIP ist seit Anfang der 1990er Jahre stetig gesunken, von 9% im Jahr 1993 auf 5% im Jahr 2018 (siehe Abbildung).

Angesichts der Bevölkerungsalterung Japans empfehlen die Autoren deswegen, dass die Regierung Massnahmen zur Steigerung der Fruchtbarkeit treffen soll.

(*) Das ist ja genau die Vorgehensweise von Berlin. Der IWF schätzt (siehe IWF Bericht “Germany, July 2018 Article IV Consultation”), dass der EUR-Wechselkurs (gemessen an REER) für Deutschland weiterhin um 10 bis 20% unterbewertet ist, was sich in den hohen Leistungsbilanz-Überschüssen niederschlägt.