Summary:

Dunkle Wolken ziehen sich über den Kapitalmärkten. Die gegenwärtige Form der US-Ertragskurve (yield curve) sendet technisch ein Rezessionssignal: Die Rendite der kurzfristigen Staatspapiere notiert höher als die Rendite der langfristigen Staatsanleihen. In der Fachsprache heisst es, dass wir eine inverse Zinsstruktur haben, die die potenzielle Gefahr einer bevorstehenden konjunkturellen Abkühlung nahelegt.Konkret: Die Rendite-Differenz (spread) zwischen den ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Dunkle Wolken ziehen sich über den Kapitalmärkten. Die gegenwärtige Form der US-Ertragskurve (yield curve) sendet technisch ein Rezessionssignal: Die Rendite der kurzfristigen Staatspapiere notiert höher als die Rendite der langfristigen Staatsanleihen. In der Fachsprache heisst es, dass wir eine inverse Zinsstruktur haben, die die potenzielle Gefahr einer bevorstehenden konjunkturellen Abkühlung nahelegt.Konkret: Die Rendite-Differenz (spread) zwischen den ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Kampf um Warner Brothers: Medienbranche im Umbruch

investrends.ch writes Amazon prüft milliardenschwere Investition in ChatGPT-Entwickler OpenAI

investrends.ch writes Wenn Social Media die Aktienmärkte verändert

investrends.ch writes Geldmarktanlagen als Schlüssel zu stabilen Erträgen

Dunkle Wolken ziehen sich über den Kapitalmärkten. Die gegenwärtige Form der US-Ertragskurve (yield curve) sendet technisch ein Rezessionssignal: Die Rendite der kurzfristigen Staatspapiere notiert höher als die Rendite der langfristigen Staatsanleihen.

In der Fachsprache heisst es, dass wir eine inverse Zinsstruktur haben, die die potenzielle Gefahr einer bevorstehenden konjunkturellen Abkühlung nahelegt.

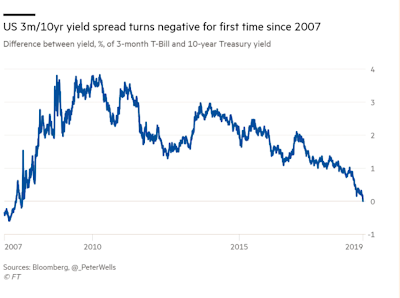

Konkret: Die Rendite-Differenz (spread) zwischen den US-Treasury Bonds mit 10 Jahren Laufzeit und den T-Bills mit 3 Monaten Laufzeit hat sich (zum ersten Mal seit 2007) ins Negative gedreht: -0.833%.

10y UST-3m T-Bills: Die Rendite-Differenz Kurve inventiert, Graph: Bloomberg TV March 22, 2019

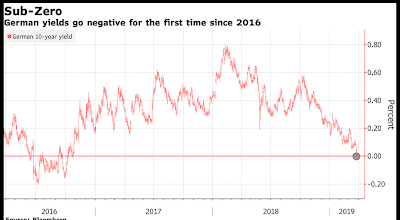

Bemerkenswert ist, dass gleichzeitig auch die Rendite der deutschen Staatsanleihen mit 10 Jahren Laufzeit zum ersten Mal seit 2016 unter die Null-Marke abgerutscht ist.

German 10y bond yield slips below zero for the 1st time since 2016, Graph: FT March 22, 2019

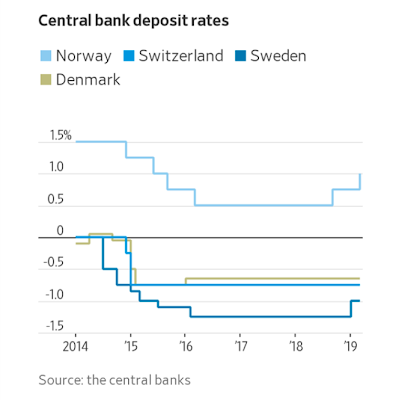

Inzwischen ist der Vorrat der Anleihen, die mit einer negativen Rendite gehandelten werden, auf rund 10 Billionen USD (ca. $10 trillion) angestiegen ist.

Der Becken der mit einer negativen Rendite gehandelten Obligationen ist auf rund 10‘000 Mrd. USD angeschwollen, Graph: Bloomberg TV March 22, 2019

Es sieht so aus, als ob die Fed die weitere Straffung der Geldpolitik genau zum richtigen Zeitpunkt angehalten (Fed’s Stichwort: „pause") hat. Es ist jedoch noch zu früh, um zu sagen, ob die US-Notenbank eine „sanfte Landung“ herbeiführen kann oder nicht.

Ein Meilenstein für die von der Fed besonders akribisch beobachteten Metrik als Indikator für eine Rezession: 10y3m UST yield spread dreht sich zum ersten Mal seit 2007 ins Negative, Graph: FT March 22, 2019

Es ist wichtig, in Erinnerung zu rufen, dass die Rendite-Differenz im letzten Zyklus im Januar 2006 negativ wurde, d.h. fast zwei Jahre vor dem Beginn der Rezession.

Wenn die Geschichte sich wiederholt, bedeutet dies, dass die Händler den nächsten Abschwung für Ende 2020 oder Anfang 2021 erwarten können. Es gibt also noch Zeit, Portfolio-Umschichtungen ohne Panik anzupacken.

Doch Vorsicht: Rezessionen lösen i.d.R. Arbeitslosigkeit aus. In einem bereits angeschlagenen Umfeld der Wirtschaft, wo die Unterbeschäftigung so hoch ist, ist es enorm wichtig, wirtschaftspolitisch die richtigen Schlüsse daraus zu ziehen.

Die Rendite der deutschen Staatsanleihen mit 10 Jahren Laufzeit: negativ, Graph: Bloomberg, March 24, 2019

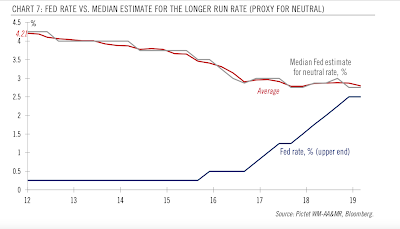

Nach drei Jahren Zinserhöhungen (Start: Dezember 2015) durch die Fed scheinen die Anleihemärkte darauf hinzuweisen, dass der geldpolitische Stand der Fed nun nahezu neutral ist.

Neel Kashkari, Präsident von Minneapolis Fed teilt auf Twitter mit, dass die flache Zins-Strukturkurve (10s2s) zeige, dass wir uns wahrscheinlich nahe der neutralen Position befinden. Es gäbe aber eine Menge Unsicherheit.

Die Frage ist, wie die jüngste Verlangsamung des Wachstums und die Schwäche der Beschäftigung einzuschätzen sind.

Fed Funds Rate versus Neutral Rate (Schätzung), Graph: PictetWM, March 22, 2019

Kashkari vertritt die Ansicht, dass der „slack in the labor market“ (das ist der Terminus, der dafür verwendet wird, dass die Arbeitslosenquote über dem längerfristigen Normalniveau liegt) bestehen bleibe, bis das Lohnwachstum (abzüglich der Produktivität) zunimmt und die zukünftige Inflation auf über 2% ansteigt.

Wenn die Inflation nahe oder unter dem Zielwert der Notenbank liegt, gibt es nach wie vor Flaute am Arbeitsmarkt, d.h. dass keine Vollbeschäftigung vorhanden ist, und daher keine Notwendigkeit besteht, wirtschaftspolitisch auf die Bremse zu treten.

Die offiziellen Benchmark-Zinsen sind bei vielen Notenbanken immer noch negativ, Graph: Wall Street Journal, March 22, 2019