Summary:

Vor dem Hintergrund der Tatsache, dass der Ausbruch der Global Financial Crisis (GFC) mehr als 10 Jahre zurück liegt, spricht die folgende Abbildung Bände. Ein Haufen Anleihen werden immer noch mit Negativrenditen gehandelt. Die Umlaufrenditen von Staatsanleihen bewegen sich in grossen Teilen der Industrieländer in negativem Terrain. Oder sie liegen auf einem Niveau, das für den Kapitalerhalt ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Vor dem Hintergrund der Tatsache, dass der Ausbruch der Global Financial Crisis (GFC) mehr als 10 Jahre zurück liegt, spricht die folgende Abbildung Bände. Ein Haufen Anleihen werden immer noch mit Negativrenditen gehandelt. Die Umlaufrenditen von Staatsanleihen bewegen sich in grossen Teilen der Industrieländer in negativem Terrain. Oder sie liegen auf einem Niveau, das für den Kapitalerhalt ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

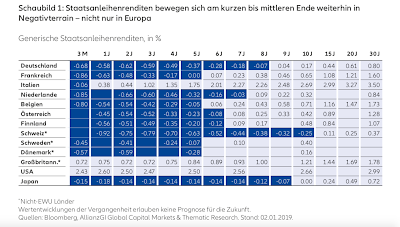

Vor dem Hintergrund der Tatsache, dass der Ausbruch der Global Financial Crisis (GFC) mehr als 10 Jahre zurück liegt, spricht die folgende Abbildung Bände.

Ein Haufen Anleihen werden immer noch mit Negativrenditen gehandelt.

Die Umlaufrenditen von Staatsanleihen bewegen sich in grossen Teilen der Industrieländer in negativem Terrain. Oder sie liegen auf einem Niveau, das für den Kapitalerhalt nicht ausreicht, berichtet Allianz Global Investors.

Warum sind aber die Zinsen so lange, so niedrig?

Die Schuldigen sind schnell ausgemacht, wenn es Mainstream-Medien und/oder Bank-Ökonomen geht: Die Zentralbanken, die die Zinsen „künstlich“ tief halten.

Das ist natürlich eine absurde Behauptung.

Die Zinssätze sind weltweit niedrig. Welcher Art von Koordination bedarf es zwischen Zentralbanken, die dafür sorgt, dass die Zinsen überall auf der Welt so viele Jahre niedrig bleiben, ohne Inflation auszulösen?

Staatsanleihen, die mit einer negativen Rendite gehandelt werden, Graph: Allianz Global Investors, Jan 24, 2019

Fakt ist, dass die Realwirtschaft nicht mehr Zinsen hergeben kann als dass die gegenwärtigen Kapazitäten ermöglichen.

Es ist also nicht die Geldpolitik, sondern die (von einer bestimmten Ideologie geprägte) Wirtschaftspolitik, die für die Niedrigzinsen verantwortlich ist.

Wenn nicht investiert wird, fallen die Zinsen.

Warum wird aber nicht investiert? Weil die Politik das Sparen an die grosse Glocke gehängt hat. Die europäischen Entscheidungsträger beispielsweise sind besessen von ausgeglichenen Haushalten, koste es was es wolle.

Trotz des angeschlagenen Umfelds der Wirtschaft plädieren sie für einen Sparkurs. Die Stichworte sind bekannt: „Schuldenbremse“, „Schwarze Null“ usw. Mit einem Wort: fiscal austerity.

Wer den politischen Hintergrund der niedrigen Zinsen in Europa aus den Augen verliert, kann lange von einem „Rätsel“ reden, warum das tiefe Zinsniveau anhält. Aber man liegt damit vollkommen falsch.

Würden die Unternehmen die Investitionstätigkeit ankurbeln und neue Jobs schaffen, ginge die Phase der Nullzinsen sofort zu Ende.

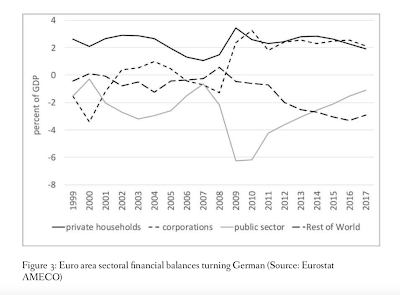

Wie die folgende Abbildung der sektoralen Finanzierungssalden der europäischen Wirtschaft zeigt, sind die privaten Haushalte, Unternehmen und die öffentliche Hand alle netto Sparer. Nur der Sektor Ausland hat einen negativen Saldo. Das heisst, dass das Ausland sich verschuldet, um europäische Güter und Dienstleistungen zu kaufen.

Woher soll das Wachstum kommen, wenn alle sparen?

Wenn Unternehmen sparen, weil die Nachfrage fehlt, weil die Konsumenten angesichts der schwachen Lohnentwicklung kaum Geld ausgeben können, müsste der Staat in die Bresche springen. Doch die Politik legt sich quer.

Finanzierungssalden der Sektoren der europäischen Wirtschaft, Graph: Joerg Bibow in: e-Book

Social Europe Jan 2019

Wenn die Unternehmen die Gürtel enger schnallen und sich mit Investitionen zurückhalten, muss die Staatsverschuldung steigen. Sonst bricht die Wirtschaft zusammen. Und die Zinsen bleiben niedrig.

Das Problem ist heute die zu niedrige Verschuldung. Jemand muss die Ersparnisse aufnehmen und investieren. Die Zinsen werden nicht künstlich niedrig gehalten. Sie deuten auf das klägliche Versagen der neoklassisch orientierten Wirtschaftspolitik hin, die die EU-Behörden auf ihre Fahnen geschrieben haben.

Zur Erinnerung: Die Welt hat netto keine Schulden. Einer Verbindlichkeit steht immer eine gleich hohe Forderung gegenüber, und umgekehrt.

PS: Nur eine kleine Bemerkung: Nassim Nicolas Taleb hatte im Februar 2010 in einem Gespräch mit dem Bloomberg TV gesagt, dass jeder Mensch auf der Erde die US-Staatsanleihen „short“ gehen sollte, d.h. leer-verkaufen.

Es sei wegen der (verfehlten) Politik der Obama-Administration und der US-Notenbank ein „Selbstläufer“ („no-brainer“), dass die US Treasury Bonds abstürzen würden. Er hat m.a.W. geraten, auf Hyperinflation zu wetten. Währenddessen versuchen alle Länder in Europa, die Wirtschaft mit „internal devaluation“ (sprich: Lohnzurückhaltung) zu animieren. Das Ergebnis ist Deflation.