Summary:

Es gab diese Woche ein paar interessante Artikel zum Thema Bargeld-Abschaffung. Narayana Kocherlakota ist beispielsweise ein Befürworter. Der ehemalige Fed-Präsident von Minneapolis (2009 bis 2015) vertritt in seiner Kolumne bei Bloomberg View eine etwas eigensinnige Meinung: Wenn Sie freie Märkte wollen, schaffen das Bargeld ab. Wenn die Nachfrage nach sicheren Anlagen stark genug ist, können die Realzinsen tief ins Negative fallen. Es gibt jedoch zwei staatlich kontrollierte Mechanismen, die verhindern, dass die Realzinsen zu weit in den negativen Bereich gehen, argumentiert der an der University of Rochester lehrende Wirtschaftsprofessor weiter. Der erste ist Bargeld, weil die Menschen Bargeld horten würden, um Negativzinsen nicht akzeptieren zu müssen. Der zweite ist das Versprechen der Zentralbanken, die Inflation niedrig und stabil zu halten. Der Zielwert beträgt in den meisten fortentwickelten Volkswirtschaften rund 2 Prozent. Aus diesem Grund haben die Menschen weniger Anlass, eine Finanzanlage, die weniger als minus 2% Ertrag abwirft, zu halten; vielleicht 3%, weil das Bargeld sperrig und schwer zu lagern ist. M.a.W. legt der Staat durch Cash-Ausgabe und Inflationssteuerung eine Untergrenze fest, wie tief die Zinsen fallen und wie hoch die Vermögenswerte steigen können. Das sei kein Freimarkt, so Kocherlakota im Grossen und Ganzen.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Es gab diese Woche ein paar interessante Artikel zum Thema Bargeld-Abschaffung. Narayana Kocherlakota ist beispielsweise ein Befürworter. Der ehemalige Fed-Präsident von Minneapolis (2009 bis 2015) vertritt in seiner Kolumne bei Bloomberg View eine etwas eigensinnige Meinung: Wenn Sie freie Märkte wollen, schaffen das Bargeld ab. Wenn die Nachfrage nach sicheren Anlagen stark genug ist, können die Realzinsen tief ins Negative fallen. Es gibt jedoch zwei staatlich kontrollierte Mechanismen, die verhindern, dass die Realzinsen zu weit in den negativen Bereich gehen, argumentiert der an der University of Rochester lehrende Wirtschaftsprofessor weiter. Der erste ist Bargeld, weil die Menschen Bargeld horten würden, um Negativzinsen nicht akzeptieren zu müssen. Der zweite ist das Versprechen der Zentralbanken, die Inflation niedrig und stabil zu halten. Der Zielwert beträgt in den meisten fortentwickelten Volkswirtschaften rund 2 Prozent. Aus diesem Grund haben die Menschen weniger Anlass, eine Finanzanlage, die weniger als minus 2% Ertrag abwirft, zu halten; vielleicht 3%, weil das Bargeld sperrig und schwer zu lagern ist. M.a.W. legt der Staat durch Cash-Ausgabe und Inflationssteuerung eine Untergrenze fest, wie tief die Zinsen fallen und wie hoch die Vermögenswerte steigen können. Das sei kein Freimarkt, so Kocherlakota im Grossen und Ganzen.

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes Neuer Fed-Chef Warsh könnte US-Geldpolitik umkrempeln

investrends.ch writes Swisscanto Asset Allocation Update: Tech-Aktien vor dem Comeback

finews.ch writes Leovest Partners holt neuen Kundenberater an Bord

finews.ch writes Suva wählt neuen Finanzchef

Es gab diese Woche ein paar interessante Artikel zum Thema Bargeld-Abschaffung.

Narayana Kocherlakota ist beispielsweise ein Befürworter. Der ehemalige Fed-Präsident von Minneapolis (2009 bis 2015) vertritt in seiner Kolumne bei Bloomberg View eine etwas eigensinnige Meinung: Wenn Sie freie Märkte wollen, schaffen das Bargeld ab.

Wenn die Nachfrage nach sicheren Anlagen stark genug ist, können die Realzinsen tief ins Negative fallen. Es gibt jedoch zwei staatlich kontrollierte Mechanismen, die verhindern, dass die Realzinsen zu weit in den negativen Bereich gehen, argumentiert der an der University of Rochester lehrende Wirtschaftsprofessor weiter.

Der erste ist Bargeld, weil die Menschen Bargeld horten würden, um Negativzinsen nicht akzeptieren zu müssen. Der zweite ist das Versprechen der Zentralbanken, die Inflation niedrig und stabil zu halten. Der Zielwert beträgt in den meisten fortentwickelten Volkswirtschaften rund 2 Prozent. Aus diesem Grund haben die Menschen weniger Anlass, eine Finanzanlage, die weniger als minus 2% Ertrag abwirft, zu halten; vielleicht 3%, weil das Bargeld sperrig und schwer zu lagern ist.

M.a.W. legt der Staat durch Cash-Ausgabe und Inflationssteuerung eine Untergrenze fest, wie tief die Zinsen fallen und wie hoch die Vermögenswerte steigen können. Das sei kein Freimarkt, so Kocherlakota im Grossen und Ganzen.

Die öffentliche Hand verursache damit Ineffizienz. Weil, wenn verhindert werde, dass die zukünftigen Preise nach Gütern und Dienstleistungen steigen, werde die Nachfrage nach gegenwärtigen Gütern und Dienstleistungen eingeschränkt. Die Nachfrageschwäche veranlasse Unternehmen, weniger Arbeitnehmer einzustellen und weniger in neue Technologien zu investieren, womit Überkapazitäten entstehen und die Produktivität niedrig bleibe.

Kassenbestand von US-Unternehmen, Graph: FT, Aug 25, 2016

Um das Problem zu lösen, soll Bargeld abgeschafft und electronic cash eingeführt werden. Die Zinsen können damit so tief in den negativen Bereich fallen, wie der Markt es will.

Ich weiss nicht. Die Argumentation leuchtet mir nicht ein und scheint, ehrlich gesagt, zu weit hergeholt.

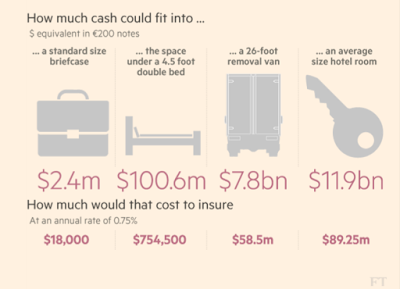

Wieviel Cash passt in einen Aktenkoffer, unter ein Doppelbett, einen Umzugswagen, ein Hotelzimmer einer durchschnittlichen Grösse?, Graph: FT

Auch Scott Sumner denkt so: Das Argument, das Bargeld (cash) sei die Ursache der Nullzins-Grenze (zero lower bound) Problematik, ist seiner Meinung nach nicht überzeugend. Denn die schwere Rezession von 2008 hat mit Nullzins-Grenze überhaupt nichts zu tun. Die Zinsen lagen am Vorabend der Krise deutlich höher als Null.

Das eigentliche Problem war, dass die Nullzins-Grenze eine Notwendigkeit für unkonventionelle geldpolitische Stimulus-Massnahmen hervorgebracht hat. Aber die grossen Zentralbanken waren zurückhaltend, genügend stark unkonventionelle Massnahmen zu ergreifen, erklärt Sumner.

Die Lösung wäre vermutlich eine psychologische Beratung für Zentralbanker, nicht die Abschaffung des einzigen allgemeinen Zahlungsmittels.

Kassenbestand der grössten US-Unternehmen, Graph: FT

Ironischerweise hat sich einer der wenigen Zentralbanker, die vor kurzem aggressivere monetäre Impulse forderten, nun dem Appell für Bargeldabschaffung angeschlossen: Das ist Kocherlakota, ruft Sumner in Erinnerung.

Und Bargeldabschaffung ist aus verschiedenen Gründen eine schlechte Idee, erläutert Sumner weiter.

Es gibt keine gute theoretische Rechtfertigung, Bargeld abzuschaffen.

Weil es eine alternative Option gibt: ein höheres Inflationsziel. Die Zielinflationsrate der Zentralbanken kann höher angesetzt werden, von 2% z.B. auf 4%. Das gewöhnliche Argument dagegen ist aus den volkswirtschaftlichen Standardbüchern bekannt: „Schuhsohlen-Effekt“ („shoe leather“ cost of inflation). Gemeint ist der Umstand, dass die Menschen bei hoher Inflation häufiger zu Geldautomaten gehen müssen (*), was unser Geldsystem etwas weniger effizient machen würde.

Das Argument macht aber keinen Sinn, v.a. wenn das Inflationsziel wegen des Rückgangs des Wicksellian gleichgewichtigen Realzinses angehoben wird, wie der an der Bentley University lehrende Wirtschaftsprofessor unterstreicht.

Dass der neutrale Realzins heute wesentlich tiefer liegt als 10 oder 15 Jahren, sind sich die meisten Ökonomen weitgehend einig.

Sumner plädiert am Schluss, nach Aufzählung von weiteren Aspekten, die gegen die Bargeldabschaffung sprechen, die Inflationssteuerung (inflation targeting) durch nominelle BIP-Steuerung (nom NGDP level targeting) zu ersetzen, womit er mehr oder weniger sein Steckenpferd reitet:

Der Punkt eines höheren Inflationsziels ist, dass es einfacher wäre, die Nominalzinsen über der Null-Marke zu halten. Und da die Nominalzinsen die Opportunitätskosten der Kassenhaltung (cash holding) sind, würde ein höheres Inflationsziel den Cash-Haltern nicht mehr schaden wie z.B. in den 1990er Jahren, wo die Nominalzinsen deutlich über der Nullzins-Grenze lagen.

Auch JP Koning nimmt in seinem Blog zum Thema Stellung und schreibt in einem langatmigen Eintrag, dass er aus libertarianGründen eher Kocherlakota beipflichtet als Sumner. Die Einzelheiten sind ostentativ.

Und Kenneth Rogoff präsentiert in diesen Tagen sein neues Buch („The Curse of Cash“). Der an der Harvard University forschende Wirtschaftsprofessor gehört in Sachen pro-Bargeldabschaffungsicherlich zu den Hardliners.

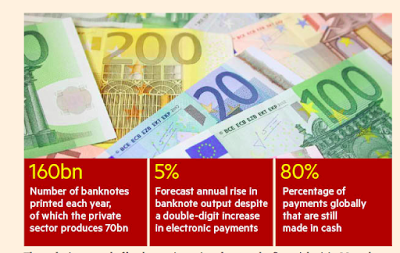

Die Nachfrage nach Cash steigt, Graph: FT, Aug 16, 2015

Zu weiteren Anhängern der Bargeldabschaffung zählen u.a. Miles Kimball, Marvin Goodfriend, Andrew Haldane.

Fazit: Die „Anklagepunkte“ gegen Cash lassen sich im Wesentlichen rasch zusammenfassen: Bargeld ist ineffizient, Bargeld fördert Kriminalität und Bargeld beeinträchtigt Geldpolitik.

Ich stimme mit Heiner Flassbeck überein, dass der Skandal unserer Zeit nicht die hohen Ersparnisse der privaten Haushalte, sondern die Nettoersparnisse der Unternehmen sind.

Denn die zugrundeliegende Idee läuft darauf hinaus, die Bürger durch die Abschaffung des Bargeldes zum Ersatzstaat zu machen. Wenn die Notenbank das Bargeld abschafft, wird der Bürger gezwungen, seine Ersparnisse zu verpulvern. Und so wird die Wirtschaft angekurbelt.

Da der Defizitfetischismus (Stichwort: „SchwarzeNull“ und/oder Schuldenbremse) keine expansive Fiskalpolitik in einer Liquiditätsfalle zulässt, und die Politiker trotz der anhaltenden Depression am Kurs der Austerität festhalten, muss die Masse der privaten Sparer die Konjunktur steuern. Das ist der Offenbarungseid der Volkswirtschaftslehre im weitesten Sinne, wie Flassbeck beschreibt:

Die Forderung nach einem Bargeldverbot, um die konjunkturelle Wirksamkeit der Geldpolitik zu verbessern, bedeutet daher nichts anders als dass die privaten Haushalte eine Stabilisierungsaufgabe übernehmen (sollen), die eigentlich dem Staat gehört.

Was die privaten Haushalte heute brauchen, sind positive Einkommensaussichten.

Und wie Flassbeck weiter darlegt, „hat nur der Staat die gesamtwirtschaftlichen Möglichkeiten, vorausschauend und korrigierend einzugreifen.“

„Die privaten Haushalte eignen sich weder zur langfristigen Stabilisierung des Systems noch zur Konjunktursteuerung. Langfristigmüssen die Unternehmen wieder dazu gebracht werden, sich zu verschulden und zu investieren statt auf riesigen Kriegskassen zu sitzen. Und kurzfristig muss der Staat eingreifen, um die Geldpolitik zu unterstützen“.

(*) Schuhsohleneffekt: Die Schuhsohlen werden wegen häufiger Wege zur Bank (zur Anpassung der Kassenhaltung) rascher abgelaufen.