Summary:

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Ein Maserati für 1 Million: Der MCXtrema in Zürich

finews.ch writes Das sind die wirtschaftlichen Folgen des Krieges

finews.ch writes Primärmarkt im Februar: Erneut ein Spitzenwert am Schweizer Kapitalmarkt

finews.ch writes Das Versprechen des neuen CEO der Saxo Bank

Christine Lagarde schreibt im IMF-Blog (iMFdirect), dass kraftvolle Massnahmen nötig sind, um eine Wachstumsfalle (low-growth trap) zu vermeiden.

Die geschäftsführende Direktorin des IWF betont zwar die Notwendigkeit, die Nachfrage zu stützen. Aber sie bekräftigt im gleichen Atemzug ihre längst bekannte Forderung nach Strukturreformen: Das Wundermittel (snake oil) der internationalen Eliten zur Lösung aller Probleme.

Das ist bei allem Respekt einfach langweilig. Die europäische Wirtschaft steckt aus einer Makroperspektive in einer Depression.

Die EZB unterbietet die Zielinflationsrate seit mehr als drei Jahren, weil es aufgrund einer deflationären Wirtschaftspolitik an Nachfrage mangelt, während die einseitig getragenen Anpassungskosten (internal devaluation an der Peripherie) zur Überwindung der Ungleichgewichte (ausgelöst durch Handelsbilanz-Ungleichgewichte; Stichwort: Merkantilismus) im Euro-Raum die Situation weiter verschlimmern.

Lagarde spricht zwar latent von der Gefahr von secular stagnation. Aber eine fiskalische Expansion kommt aus Ihrer Sicht nicht in Frage. Und sie hüllt sich auch darüber in Schweigen, wie die von den Gläubiger-Ländern (mit Leistungsbilanzüberschuss) verfolgte Politik der Haushaltskonsolidierung in einem schwer angeschlagenen Umfeld der europäischen Wirtschaft die Nachfrage im Euro-Raum zusätzlich beeinträchtigt.

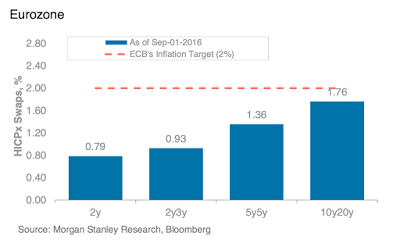

Tatsächliche Inflation und die Zielinflation der EZB im Euro-Raum, Graph: Morgan Stanley

Im Übrigen: Die Fed dürfte den eigenen Zielwert für die Inflation das achte Jahr in Folge verfehlen, nach unten wohl gemerkt. Das bedeutet, dass Zinserhöhungen eine gewisse Gefahr in sich bergen (Stichwort: der anhaltende Schuldenabbau-Prozess), wenn es in der Wirtschaft einen Schuldenüberhang (debt overhang) gibt und Investitionen wenig Ertrag abwerfen.

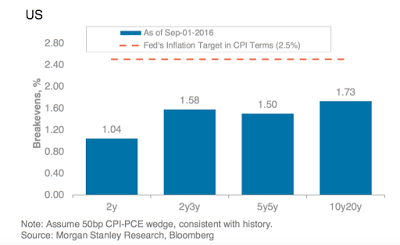

Tatsächliche Inflation und die Zielinflation der Fed in den USA, Graph: Morgan Stanley

Das gilt natürlich nicht nur für die USA, sondern auch andere fortentwickelte Volkswirtschaften, die gegenwärtig von erheblichen Überkapazitäten gekennzeichnet sind.

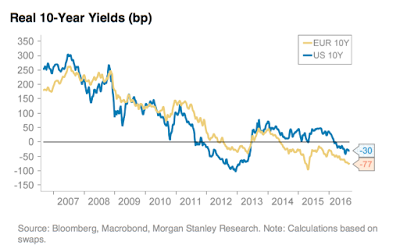

Rendite (real) der Staatsanleihen mit 10 Jahren Laufzeit, EUR vs USD, Graph: Morgan Stanley

Würden die Zinsen zu früh angehoben, würden damit die Wachstumsaussichten auf mittlere Sicht einem hohen Risiko ausgesetzt.

Wer also die Tiefzinspolitik der Zentralbanken ankreidet, und als Abhilfe in der „Zinsfalle“ unmittelbare Zinserhöhungen verlangt, sieht vor lauter Bäumen den Wald nicht. Mit einem Zinsanstieg würde nämlich auch die reale Last der Schulden steigen, die Schulden, auf die die Anhänger der Austeritätspolitik ständig verweisen und den Teufel an die Wand malen. Das ist bizarr.

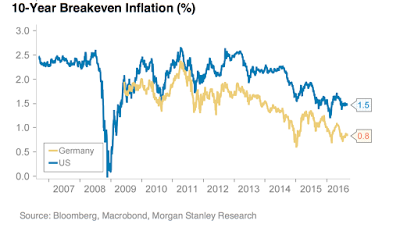

Inflationserwartungen (gemessen an 10 Jahres-Breakeven-Zinssätzen), Graph: Morgan Stanley