Summary:

Im Dezember 2017 brachte Donald Trump in den USA eine umfangreiche Steuerreform auf den Weg. Ziel der Reform ist es, das Wirtschaftswachstum zu erhöhen und Investitionen zu stärken. Dieser Beitrag zeigt am Beispiel der Verlustverrechnung, dass die Auswirkungen einer Steuerreform sehr stark davon abhängen, welche Regelungen sie im Detail enthält. Beispielsweise kann die geplante Beschränkung der Verlustverrechnung negative Auswirkungen auf das Risikoverhalten von Unternehmen (und somit das Wirtschaftswachstum) haben. Die amerikanische Steuerreform trat am 22.12.2017 mit der Unterzeichnung durch Präsident Donald Trump in Kraft. Änderungen gibt es sowohl für Privatpersonen als auch für Unternehmen. Insgesamt gibt es steuerliche Entlastungen in Höhe von 1,5 Billionen US-Dollar. Zu

Topics:

Dominika Langenmayr considers the following as important:

This could be interesting, too:

Im Dezember 2017 brachte Donald Trump in den USA eine umfangreiche Steuerreform auf den Weg. Ziel der Reform ist es, das Wirtschaftswachstum zu erhöhen und Investitionen zu stärken. Dieser Beitrag zeigt am Beispiel der Verlustverrechnung, dass die Auswirkungen einer Steuerreform sehr stark davon abhängen, welche Regelungen sie im Detail enthält. Beispielsweise kann die geplante Beschränkung der Verlustverrechnung negative Auswirkungen auf das Risikoverhalten von Unternehmen (und somit das Wirtschaftswachstum) haben.

Die amerikanische Steuerreform trat am 22.12.2017 mit der Unterzeichnung durch Präsident Donald Trump in Kraft. Änderungen gibt es sowohl für Privatpersonen als auch für Unternehmen. Insgesamt gibt es steuerliche Entlastungen in Höhe von 1,5 Billionen US-Dollar. Zu den wichtigsten Änderungen für Unternehmen zählt die Senkung des Ertragsteuersatzes von 35% auf 21% und die Senkung der Steuern bei der Rückführung von im Ausland erzielten Gewinnen. Auch die Regeln zur Verlustverrechnung werden sich ändern: Ein Verlustrücktrag – also die Verrechnung eines Verlustes mit Gewinnen aus Vorjahren – wird künftig nicht mehr möglich sein. Der Verlustvortrag – also die Verrechnung eines Verlustes mit Gewinnen aus den Folgejahren – wird dafür zeitlich unbegrenzt möglich sein. Allerdings wird dieser Verlustabzug auf 80% des zu versteuernden Einkommens beschränkt.

Unser Forschungsprojekt (Langenmayr und Lester, 2018) hat sich damit beschäftigt, welche Auswirkungen die Einschränkung von Verlustverrechnung auf das Risikoverhalten von Unternehmen hat. Hier ist ein Zusammenhang zu erwarten, denn durch die Möglichkeit der Verlustverrechnung trägt der Staat einen Teil des Investitionsrisikos: Werden Verluste mit Gewinnen aus anderen Wirtschaftsjahren verrechnet, sinkt der zu versteuernde Gewinn und damit auch die Steuerlast. So wird ein Teil des Verlustes durch eine Steuerrückerstattung oder eine niedrigere Steuerzahlung in einem Folgejahr ausgeglichen. Dies schafft für die Unternehmen Anreize, riskante Investitionen zu tätigen.

Im Dezember 2017 brachte Donald Trump in den USA eine umfangreiche Steuerreform auf den Weg. Ziel der Reform ist es, das Wirtschaftswachstum zu erhöhen und Investitionen zu stärken. Dieser Beitrag zeigt am Beispiel der Verlustverrechnung, dass die Auswirkungen einer Steuerreform sehr stark davon abhängen, welche Regelungen sie im Detail enthält. Beispielsweise kann die geplante Beschränkung der Verlustverrechnung negative Auswirkungen auf das Risikoverhalten von Unternehmen (und somit das Wirtschaftswachstum) haben. Die amerikanische Steuerreform trat am 22.12.2017 mit der Unterzeichnung durch Präsident Donald Trump in Kraft. Änderungen gibt es sowohl für Privatpersonen als auch für Unternehmen. Insgesamt gibt es steuerliche Entlastungen in Höhe von 1,5 Billionen US-Dollar. Zu

Topics:

Dominika Langenmayr considers the following as important:

This could be interesting, too:

investrends.ch writes «KI-Investitionen: Kein alles oder nichts»

investrends.ch writes Starke Zunahme von Selfmade-Milliardären

investrends.ch writes Italien steht bald wieder still

investrends.ch writes Salesforce hebt Prognose für 2026 leicht an

Ausweitung der Verlustverrechnungsmöglichkeiten erhöht Risikobereitschaft

Unsere Studie nutzt Daten über mehrere tausend Unternehmen aus siebzehn Ländern, um diesen Zusammenhang zu testen. Wir bestätigen darin, dass eine Ausweitung der Verlustverrechnungsmöglichkeiten die Risikobereitschaft von Unternehmen steigert: Wenn der Zeitraum, in dem ein Verlustrücktrag möglich ist, um ein Jahr erweitert wird, tätigen Unternehmen 11,6% mehr riskante Investitionen. Wird der Zeitraum, in dem ein Verlustvortrag möglich ist, um ein Jahr verlängert, tätigen Unternehmen 2,4% mehr riskante Investitionen. Der Effekt bei Verlustrückträgen ist also größer als bei Verlustvorträgen: Im Falle des Verlustrücktrags erhält ein Unternehmen unmittelbar eine Rückzahlung bereits gezahlter Steuern. Im Gegensatz dazu ist die Steuerersparnis beim Verlustvortrag davon abhängig, ob das Unternehmen in den Folgejahren wieder ausreichend Gewinne macht. Ökonomen nehmen schon seit langer Zeit an, dass großzügige Regelungen zur Verlustverrechnung unternehmerische Investitionstätigkeit ansteigen lassen. Allerdings konnten empirische Studien bisher nur einen sehr geringen Einfluss dieser Regeln auf die Investitionsausgaben feststellen. Dies liegt auch daran, dass die Möglichkeiten zu Verlustrücktrag und Verlustvortrag nur dann relevant werden, wenn eine Investition nicht erfolgreich ist und zu Verlusten führt. Die Fragestellung darf also nicht lauten, ob Verlustverrechnungsregelungen Investitionen erhöhen, sondern ob die Regelungen die Bereitschaft von Unternehmen erhöhen, größere Risiken einzugehen. Ein neuer Ansatzpunkt unserer Studie war daher, zu überprüfen, ob Regelungen zur Verlustverrechnung mit Unterschieden in der Risikobereitschaft zusammenhängen. Hierfür haben wir die Schwankungen des Gewinns eines Unternehmens (relativ zu den Gewinnen anderer Unternehmen in derselben Branche und im selben Jahr) untersucht. Im ersten Schritt haben wir überprüft, ob Unterschiede in der Volatilität der Gewinne mit Unterschieden in der steuerlichen Behandlung von Verlusten korrelieren. Im zweiten Schritt haben wir untersucht, welche Auswirkungen eine Gesetzesänderung bezüglich der Verlustverrechnungsmöglichkeiten auf Unternehmen hat. Hierfür haben wir Unternehmen in sechs Ländern, in denen sich die Regeln zur Verlustverrechnung geändert haben, mit Unternehmen verglichen, in deren Ansässigkeitsstaaten die Regeln unverändert geblieben sind. Auch hier konnten wir zeigen, dass Änderungen in den Verlustverrechnungsmöglichkeiten mit einer Veränderung der Risikobereitschaft eines Unternehmens einhergehen:

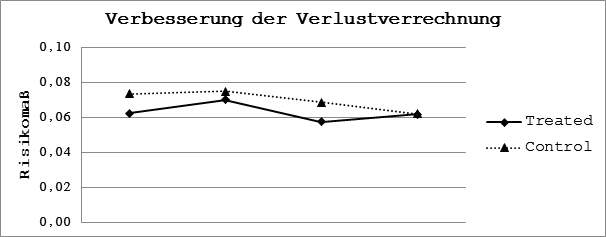

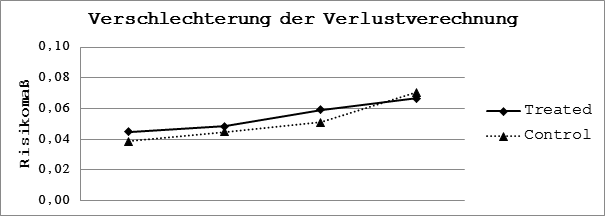

Bei einer Ausweitung der Verlustverrechnungsmöglichkeit (s. obere Abbildung) erhöht sich die Risikobereitschaft nach der Änderung im Vergleich zur Kontrollgruppe, in der es keine Gesetzesänderung gab. Werden die Verlustverrechnungsmöglichkeiten durch eine Kürzung der verrechenbaren Perioden verschlechtert (s. untere Abbildung), sinkt die Risikobereitschaft der Unternehmen, die von der Änderung betroffen sind im Vergleich zu nicht betroffenen Unternehmen (bzw. steigt deutlich schwächer an).

Diese und weitere Tests in unserem Artikel zeigen, dass großzügigere Regelungen bei der Verlustverrechnung solche Investitionen beflügeln, die mit einem Risiko verbunden sind. Die Steuerreform in den USA schafft die Verlustverrechnung nicht ab, schränkt sie aber erheblich ein. Verlustrückträge, bei denen wir den stärksten positiven Investitionseffekt finden, werden abgeschafft. Außerdem wird der Betrag an zukünftigem Einkommen, der mit vorgetragenen Verlusten verrechnet werden kann, reduziert. Durch die Senkung des Steuersatzes von 35% auf 20% wird zudem der effektive Steuervorteil der Verlustvorträge verringert.

Die Steuerreform in den USA ist mit erheblichen steuerlichen Entlastungen verbunden. Wie hoch die positiven Investitionseffekte der Reform sein werden, bleibt aber z. B. wegen der beschriebenen Änderungen bei den Verlustvorträgen und deren Auswirkungen fraglich. Die hier dargestellten Forschungsergebnisse zeigen, dass mit der Einschränkung der steuerlichen Verlustverrechnungsmöglichkeiten ein wesentlicher Anreiz für riskante Investitionen entfällt.

Bei einer Ausweitung der Verlustverrechnungsmöglichkeit (s. obere Abbildung) erhöht sich die Risikobereitschaft nach der Änderung im Vergleich zur Kontrollgruppe, in der es keine Gesetzesänderung gab. Werden die Verlustverrechnungsmöglichkeiten durch eine Kürzung der verrechenbaren Perioden verschlechtert (s. untere Abbildung), sinkt die Risikobereitschaft der Unternehmen, die von der Änderung betroffen sind im Vergleich zu nicht betroffenen Unternehmen (bzw. steigt deutlich schwächer an).

Diese und weitere Tests in unserem Artikel zeigen, dass großzügigere Regelungen bei der Verlustverrechnung solche Investitionen beflügeln, die mit einem Risiko verbunden sind. Die Steuerreform in den USA schafft die Verlustverrechnung nicht ab, schränkt sie aber erheblich ein. Verlustrückträge, bei denen wir den stärksten positiven Investitionseffekt finden, werden abgeschafft. Außerdem wird der Betrag an zukünftigem Einkommen, der mit vorgetragenen Verlusten verrechnet werden kann, reduziert. Durch die Senkung des Steuersatzes von 35% auf 20% wird zudem der effektive Steuervorteil der Verlustvorträge verringert.

Die Steuerreform in den USA ist mit erheblichen steuerlichen Entlastungen verbunden. Wie hoch die positiven Investitionseffekte der Reform sein werden, bleibt aber z. B. wegen der beschriebenen Änderungen bei den Verlustvorträgen und deren Auswirkungen fraglich. Die hier dargestellten Forschungsergebnisse zeigen, dass mit der Einschränkung der steuerlichen Verlustverrechnungsmöglichkeiten ein wesentlicher Anreiz für riskante Investitionen entfällt.