Wie geht es der deutschen Wirtschaft? Während im November 2017 für das Jahr 2018 noch ein starkes Wachstum von 2,2% vorhergesagt wurde, sind es neuerdings nur noch magere 1,2%. Was ist passiert? Sind das reine Modelleffekte oder hat sich fundamental etwas geändert?

Topics:

Georg Quaas considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Wie geht es der deutschen Wirtschaft? Während im November 2017 für das Jahr 2018 noch ein starkes Wachstum von 2,2% vorhergesagt wurde, sind es neuerdings nur noch magere 1,2%. Was ist passiert? Sind das reine Modelleffekte oder hat sich fundamental etwas geändert?

Prognostiker nennen ihre Vorhersagen des Öfteren “Projektionen”. Eine sehr treffende Bezeichnung. Ausgehend vom aktuellen Rand und den bis dato erreichten Niveaus werden die in den Daten wahrgenommenen Trends (und die Trends der Trends) in die Zukunft projiziert. Dabei kann es zu Über- und Untertreibungen kommen. Trends sind natürlich von unvorhersehbaren Ereignissen und von wirtschaftspolitischen Maßnahmen nicht ganz unabhängig. Dem entsprechend können sie sich urplötzlich ändern. Aber Prognosen sind ja auch keine heiligen Schriften, die selbst nach Jahrtausenden noch gelten sollen. Eine Gewähr für das Zutreffen gibt es nicht. Es sind Projektionen der aktuellen Entwicklung in die Zukunft, die dazu dienen, Fehlentwicklungen zu erkennen und – wenn möglich – wirtschaftspolitische Maßnahmen anzuregen, um gegenzusteuern.

In Deutschland dominiert die Konsensprognose. Experten treffen sich und diskutieren ihre Wahrnehmung der aktuellen Trends. Am Ende setzt sich, so zeigen Analysen, nicht das Institut mit der bislang höchsten Trefferquote durch (Heilemann/Quaas 2006), sondern vielleicht das, dessen Direktor die höchste Überzeugungskraft hat. Kontroverse Auffassungen werden in diesem Prozess glattgebügelt. Prognosen weichen in der Regel nicht sehr von den aktuellen Daten ab und erscheinen deshalb der Öffentlichkeit als plausibel. Sie sind von Verantwortung und Erfahrung getragen. Nur macht sich die Zukunft nicht viel aus diesen sozialen Eigenschaften.

Prognostiker irren ständig. Die Frage ist nur, um wie viele Zehntel Prozentpunkte. Weicht eine Prognose allzu sehr von dem ab, was die Kollegen als plausibel ansehen, wird sie nicht ernst genommen. Trifft sie dennoch zu, handelt es sich, so sagt man dann, um einen Zufallstreffer. Liegt sie daneben, haben “alle” schon immer gesagt, dass etwas nicht stimmen kann. Deshalb sind Prognostiker vorsichtige Leute. Die meisten jedenfalls. Es gehört Mut dazu, eine extrem abweichende Prognose zu veröffentlichen. Erfahrungen, wie sie Norbert Walter mit seinen Verlautbarungen machen musste (Plickert 2009), möchte nicht jeder teilen.

Eine Alternative zur konsensualen Prognose eines Expertengremiums stellt die Modellprognose dar, die Ray C. Fair seit Jahrzehnten in den Vereinigten Staaten praktiziert und sogar auf das Wahlverhalten ausdehnt. Sein Credo: “This work is completely apolitical… Science is science. You predict what the equation says, and you try not to let any of your political views hinder that. So there’s nothing partisan in it.” (Fair 2012) Die Prognosen eines ökonometrischen Modells entsprechen exakt dem Begriff der Projektion. Sie analysieren die Daten und projizieren ihre Trends in die Zukunft. Kein Experte interveniert mit seinem ökonomischen Bauchgefühl und seiner Überredungskunst. Von einem ökonometrischen Modell wird man nicht allzu oft überrascht, denn die Volkswirtschaft ist eine riesige, träge Struktur von Interaktionen, deren Evolution selten abrupt eine andere Richtung einschlägt. Da ändert sich schon eher der Datensatz nach einer Revision. Doch was ist los mit den Trends in der jüngsten Datenlieferung des Statistischen Bundesamtes vom 23. Februar 2018? Woran liegt es, wenn plötzlich die Entwicklung in einem anderen Licht erscheint?

Schritte der Datenanalyse

Ökonometrische Modelle benötigen Jahre, bis sie eine gewisse Stabilität und Qualität erreichen. Das vorliegende Modell (EMGE 2018) wird seit dem Sommer 2008 vierteljährlich überarbeitet und getestet. Das waren etwa 40 Runden der Überprüfung und Veränderung von ca. 80 stochastischen Gleichungen im Kern des Modells, wobei pro Überprüfung im Schnitt etwa zwei bis drei Gleichungen korrigiert werden, um eine bessere Passung an die Datenverläufe zu erreichen. Die Daten des Statistischen Bundesamtes vom Februar dieses Jahres weisen auf den ersten Blick keine Besonderheiten auf. Zwar wurden sie für das Jahr 2017 nahezu komplett revidiert, aber das ist die übliche Verfahrensweise. Das verwendete Modell hat sich sofort an die Daten angepasst. Es gab nur zwei Ausnahmen: Die Preise der Bauinvestitionen zeigten eine Zunahme, die von der bislang zuständigen Gleichung nicht exakt genug nachvollzogen werden konnte. Und die Gleichung für den Wechselkurs US-Dollar je Euro musste ebenfalls korrigiert werden. Beides keine dramatischen Änderungen, da die Entwicklung der wesentlichen Aggregate in den letzten zehn Jahren mit den vorhandenen Gleichungen gut erklärt werden konnte. Jedoch zeigten Simulationen mit der Inflationsrate, die in den letzten Jahren kaum eine Rolle gespielt hat, weiteren Anpassungsbedarf hinsichtlich der Importpreise und der gewerblichen Bauinvestitionen. Alles Korrekturen, die so ähnlich bei jeder neuen Datenlage auftreten.

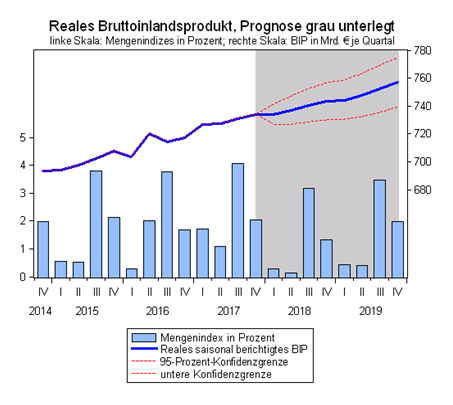

Doch das Ergebnis der Projektion überrascht: Während noch im November 2017 für 2018 ein Wachstum von 2,2 Prozent vorhergesagt werden konnte, sind es diesmal nur magere 1,2 Prozent (Abbildung 1).

Abbildung 1: Reales BIP 2014-2019 (eigene Berechnungen)

Die Grafik zeigt deutlich, dass die Mengenindizes in allen Quartalen von 2018 geringer sein werden als die des Vorjahres. Sie indizieren die Veränderung des realen BIP gegenüber dem durchschnittlichen Vierteljahreswert des vorangegangenen Jahres (Quaas 2010). Die Projektion 1,2 Prozent für das gesamte Jahr 2018 steht allerdings im krassen Gegensatz nicht nur zu der Prognose der Gemeinschaftsdiagnose vom Herbst letzten Jahres mit 2,0 Prozent, sondern auch zu der aktuelleren Projektion des IMF vom Januar 2018, die bei 2,3 Prozent liegt. Irrt das Modell?

Kontrollinstanzen

Überraschende Ergebnisse erfordern radikale Überprüfungen. Zwar ist es extrem aufwändig, herauszufinden, warum zwei zeitnahe Prognosen voneinander abweichen, die aktuellere von beiden sollte aber auf jeden Fall kritisch unter die Lupe genommen werden. Zunächst also ein Blick auf aktuellere deutsche Prognosen!

Das Ergebnis der ifo-Konjunkturumfragen vom Februar 2018 besteht darin, dass der ifo-Index leicht sinkt, von 117,6 im Januar auf 115,4 (ifo-Geschäftsklimaindex 2018/2). Das ist nicht dramatisch, aber, sollte es sich fortsetzen, dann schon. Zur Erinnerung: Projektionen schreiben solche Tendenzen fort.

Der ZEW Finanzmarktreport (März 2018) fasst seine Erwartungen wie folgt zusammen: “Rückgang auf hohem Niveau – positiver Ausblick bleibt trotz sinkender Erwartungen bestehen”. Nun, 1,2 Prozent Wachstum sind immer noch ein “positiver Ausblick”. Leider lassen sich Indexwerte nicht so einfach in Wachstumsraten übersetzen.

Weiter hilft eine Analyse der bisherigen Datenverläufe. Dabei konzentriert man sich vorteilhaft auf die größeren Aggregate. Der Konsum der privaten Haushalte, das größte Aggregat in der BIP-Verwendungsgleichung, wächst prognostisch gesehen in diesem Jahr nominal um 2,4 Prozent. Dem liegt eine Steigerung der verfügbaren Einkommen der privaten Haushalte zugrunde, die 2018 durchschnittlich bei 2,1 Prozent liegen wird. Wobei das Niveau wie immer höher ist als die Konsumausgaben. Interessant ist die Vorgeschichte. Die durchschnittlichen jährlichen Veränderungsraten des verfügbaren Einkommens (YAVHH) waren 2017 vergleichsweise hoch (Tabelle 1).

Tabelle 1: Veränderung in Prozent

| Aggr. | 2016 | 2017 | 2018 | 2019 |

| YAVHH | 2,9 | 3,9 | 2,1 | 3,0 |

Wenn eine Größe in einem Jahr (2017) etwas stärker ansteigt als sonst und danach zur “normalen” Entwicklung zurückkehrt, dann erscheinen die Veränderungsraten im Folgejahr (2018) niedriger als zuvor (2016), da sie sich auf ein höheres Niveau (2017) als sonst beziehen.

Mit der geringeren Steigerung des verfügbaren Einkommens liegt aber nur eine Teilerklärung vor. Wichtiger ist, dass die Prognose für 2018 eine Inflationsrate des privaten Konsums von 1,3 Prozent vorhersagt – ein etwas niedrigerer Wert als im Vorjahr. Die EZB strebt bekanntlich eine durchschnittliche Inflationsrate von 2,0 Prozent im Euroraum an. Da sich langsamer als Deutschland entwickelnde Volkswirtschaften auch inflationsmäßig hinterherhinken, bedeutet das für die Zukunft eine zwei Prozent übersteigende Inflation in Deutschland. Doch bleiben wir bei den scheinbar noch erträglichen 1,3 Prozent! Diese Inflationsrate bedeutet, dass eine nominale Steigerung des Konsums um 2,4 Prozent über die Hälfte von der Inflation “aufgefressen” wird. Eine Inflationsrate von 2 Prozent würde aufgrund der Wirkung von Kreislaufeffekten genügen, um den Beitrag des wichtigsten Aggregats zum Wachstum des realen Bruttoinlandsprodukts nahezu auf null zu bringen.

Wichtige Aggregate

Besonders dramatisch scheint das prognostizierte Absinken der Bauinvestitionen um 2,5 Prozent zu sein (Tabelle 2). Der Eindruck wandelt sich, wenn man die Entwicklung der letzten zwanzig Jahre betrachtet. Der Tiefpunkt lag im ersten Quartal 2005 bei 55,2 Mrd. Euro (preis- und saisonal bereinigt). Der Prognose zufolge nehmen die Bauinvestitionen von 66,9 Mrd. Euro im vierten Quartal 2017 auf 65,9 Mrd. Euro im vierten Quartal 2018 ab, also um “nur” 1 Mrd. Euro. Bei einem realen BIP von 733,7 Mrd. Euro im vierten Quartal 2017 macht das etwas mehr als ein Zehntel Prozent aus. Dieses Aggregat fällt für die Prognose folglich kaum ins Gewicht. Zunächst scheint es nicht sehr plausibel, dass die Bautätigkeit angesichts des enormen Bedarfs nachlassen sollte. In der Tat befindet sie sich auf einem vergleichsweise hohen Niveau. Das Modell reagiert aber auf den eingangs erwähnten Anstieg der Baupreise.

Tabelle 2: Veränderungsraten der Realwerte

| Aggregat | 2017 | 2018 | 2019 |

| Bruttoinlandsprodukt | 2,2 | 1,2 | 1,6 |

| Privater Konsum | 1,9 | 1,1 | 1,6 |

| Staatskonsum | 1,6 | 3,1 | 1,8 |

| Bruttoanlageinvestitionen | 3,2 | -0,4 | 0,7 |

| darunter: Bauten | 2,6 | -2,5 | -1,7 |

| Außenbeitrag | 2,3 | 2,5 | 2,9 |

Die Wirkung der Inflation

Kritik an der EZB wird in der Regel geübt, weil auf dem Geld- und dem Immobilienmarkt Blasen entstehen, die platzen könnten; weil Sparer “enteignet” werden und Versicherungen in Bedrängnis geraten; oder weil bei sehr niedrigen Zinssätzen zu riskante Investitionen angeregt werden (unvollständige Aufzählung). Kaum ein Ökonom erwähnt jedoch die Auswirkung einer als “normal” angesehenen Inflation auf die Volkswirtschaft als Ganzes. Um diese Effekte zu sehen, benötigt man allerdings nicht nur diese oder jene tiefe Einsicht in die Wachstumstheorie (von der vernachlässigten Konjunkturtheorie ganz zu schweigen), sondern ein ganzheitliches Modell, das möglichst viele volkswirtschaftliche Zusammenhänge abbildet. Ökonometrische Modelle, die genau das leisten, sind aus der Mode gekommen und damit rar geworden. Außerdem unterliegen sie, so scheint es, seit Einführung der neuen Volkswirtschaftlichen Gesamtrechnungen 2005 dem Institutsgeheimnis. Man könnte aber zumindest die veröffentlichten Ergebnisse nachlesen. Dem älteren Konjunkturmodell des Rheinisch-Westfälischen Instituts für Wirtschaftsforschung zufolge entspricht einer Erhöhung des Preisindexes um einen Prozentpunkt ein Rückgang des realen BIP um 0,35 Prozent (Quaas, Klein 2012: 207). So war jedenfalls die Situation im Stützbereich 1995 bis 2004. Doch inzwischen hat sich die Volkswirtschaft verändert. Außerdem gilt jenes Analyseergebnis nur für einen einmaligen Impuls, der sich über vier Quartale erstreckt und dann erlischt. Im Fall der von der EZB produzierten Inflation haben wir es mit einer länger andauernden jährlichen Steigerung der Preise zu tun. Die Simulation einer um einen Prozentpunkt höheren Inflation mit dem aktuellen Modell ergibt einen jährlichen Rückgang des realen BIP um 1,04 Prozentpunkte (ca. 27 Mrd. Euro.), bei einer Inflation von 1,3 Prozent wären das 1,35 Prozentpunkte (35 Mrd. Euro pro Jahr).

Wohlgemerkt handelt es sich bei diesen Zahlen nicht um den Effekt der Deflationierung, mit der das nominale BIP in Realgrößen umgerechnet wird. Die Basis für diese Aussagen stellt das reale BIP dar (in verkettete Volumen gemessen), dessen Wachstum durch die Inflation gedämpft wird. Deutschland zahlt jetzt die Zeche für die schleppende Entwicklung anderer Staaten und der akkommodierenden Geldpolitik der EZB, nachdem es jahrelang die Vorteile einer unterbewerteten Währung abgeschöpft hat. Das Einfallstor ist die Inflation, die, kommt sie erst einmal in Schwung, nur zu bremsen ist, wenn man bereits ist, den Preis höherer Arbeitslosigkeit zu zahlen.

Wirtschaftspolitische Konsequenzen

Es ist kaum anzunehmen, dass die Politik eine Wachstumsdelle von einem Prozentpunkt zum Anlass nehmen wird, Instrumente der konjunkturellen Feinsteuerung anzuwenden, die sie aber durchaus zur Verfügung hätte. Beispielsweise wäre eine Abwrackprämie für alte Dieselautos kurzfristig implementierbar und hätte eine auf das laufende Jahr beschränkte Wirkung. Sie würde (i) das Leben zahlreicher Menschen verlängern (ii) die Besitzer dieser PKW ein wenig entschädigen (iii) der Automobilindustrie enorme Kosten ersparen (iv) der Elektromobilität unter die Arme greifen und – last but not least – die Konjunktur stabilisieren. Reichlich sprudelnde Steuereinnahmen ermöglichen das. Das Geld könnte sich der Staat beispielsweise durch Verzicht auf das Dieselprivileg zurückholen und damit ein weiteres antizyklisches Element anwenden. Doch was unter konjunkturpolitischem Gesichtspunkt ratsam ist, verstieße in diesem Fall gegen grundlegende Prinzipien der Gerechtigkeit, nämlich den Verursacher eines Problems zur Kasse zu bitten.

Literatur

EMGE (2018): Darstellung des Econometric Model of the German Economy und der aktuellen Prognose

Fair, Ray C. (2012): The Predictor. In: National Journal, March 24, 2012. URL:

Gemeinschaftsdiagnose Herbst 2017

Heilemann, Ullrich; Georg Quaas (2006): Who dominates and who wins joint forecasts? Results for the German Joint Diagnosis. The 26th International Symposium on Forecasting (ISF), June, 11-14, 2006, Santander, Spain. Unveröffentlichter Vortrag.

ifo Geschäftsklimaindex (2018/2).

IMF (2018/1): Economic Outlook.

Plickert, Philip (2009): Norbert Walter Der verfolgte Schwarzseher. In: F.A.Z. vom 24.02.2009

Quaas, Georg (2010): Realgrößen und Preisindizes im alten und im neuen VGR-System (Revidierte Fassung). MPRA-Paper #22316, publiziert am 15.04.2010.

Quaas, Georg; Mathias Klein (2012): Multiplikatoren der deutschen Volkswirtschaft, Berlin.

Statistisches Bundesamt, Fachserie 18 Reihe 1.2, Volkswirtschaftliche Gesamtrechnungen, Inlandsproduktberechnung, Vierteljahresergebnisse, 4. Vierteljahr 2017, erschienen am 23. Februar 2018

Statistisches Bundesamt, Volkswirtschaftliche Gesamtrechnungen, Preisbereinigte Volumenangaben und Wachstumsbeiträge, 4. Vierteljahr 2017, erschienen am 23. Februar 2018.

ZEW Finanzmarktreport (März 2018).

©KOF ETH Zürich, 6. Mär. 2018