Die Finanzen von Zentralbanken und insbesondere jene der Schweizerischen Nationalbank (SNB) gerieten in jüngster Vergangenheit vermehrt in den Fokus der Aufmerksamkeit. Die Aufhebung des Euro-Mindestkurses im Januar 2015 bescherte der SNB einen Buchverlust, der das Eigenkapital deutlich schmelzen liess. Andere Zentralbanken haben eine lange Historie von negativem Eigenkapital. Doch wie definiert sich die Finanzkraft von Zentralbanken und wie steht die Schweiz im internationalen Kontext da? Dieser Beitrag gibt eine Orientierungshilfe. Im Zusammenhang mit der expansiven Geldpolitik vieler Zentralbanken wird immer mehr über die Rolle und Bedeutung des Eigenkapitals debattiert. Im Zuge der Finanzkrise sah sich SNB-Präsident Thomas Jordan im September 2011 veranlasst, ein Grundsatzreferat zur Frage "Braucht die Schweizerische Nationalbank Eigenkapital?" zu halten. Die Frage spitzte sich im Januar 2015 weiter zu, als die Schweizerische Nationalbank nach der Aufhebung des Euro-Mindestkurses über Nacht rund 50 Milliarden Franken Buchverluste in Kauf nehmen musste. Abbildung 1 zeigt auf, dass die wechselkursabhängigen Fremdwährungsengagements der SNB zu grossen Schwankungen des Eigenkapitals führten. Dabei korreliert das Eigenkapital stark mit dem CHF/EUR Wechselkurs (r = 0,62).

Topics:

Neueste Artikel in der Ökonomenstimme considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Die Finanzen von Zentralbanken und insbesondere jene der Schweizerischen Nationalbank (SNB) gerieten in jüngster Vergangenheit vermehrt in den Fokus der Aufmerksamkeit. Die Aufhebung des Euro-Mindestkurses im Januar 2015 bescherte der SNB einen Buchverlust, der das Eigenkapital deutlich schmelzen liess. Andere Zentralbanken haben eine lange Historie von negativem Eigenkapital. Doch wie definiert sich die Finanzkraft von Zentralbanken und wie steht die Schweiz im internationalen Kontext da? Dieser Beitrag gibt eine Orientierungshilfe.

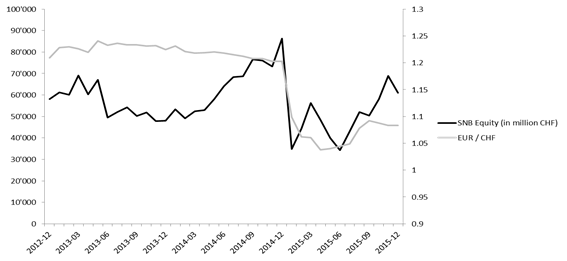

Im Zusammenhang mit der expansiven Geldpolitik vieler Zentralbanken wird immer mehr über die Rolle und Bedeutung des Eigenkapitals debattiert. Im Zuge der Finanzkrise sah sich SNB-Präsident Thomas Jordan im September 2011 veranlasst, ein Grundsatzreferat zur Frage “Braucht die Schweizerische Nationalbank Eigenkapital?” zu halten. Die Frage spitzte sich im Januar 2015 weiter zu, als die Schweizerische Nationalbank nach der Aufhebung des Euro-Mindestkurses über Nacht rund 50 Milliarden Franken Buchverluste in Kauf nehmen musste. Abbildung 1 zeigt auf, dass die wechselkursabhängigen Fremdwährungsengagements der SNB zu grossen Schwankungen des Eigenkapitals führten. Dabei korreliert das Eigenkapital stark mit dem CHF/EUR Wechselkurs (r = 0,62).

Abbildung 1: Zeitlicher Verlauf von CHF/EUR Wechselkurs und SNB-Eigenkapital

Quelle: Eigene Berechnungen auf Basis von SNB, 2016

Der beachtliche Buchverlust (!) der Devisenreserven beeinflusste nicht nur die Bilanz der SNB, sondern führte auch zur Sistierung von Gewinnausschüttungen an Bund und Kantone. Trotzdem – die SNB gibt sich zum Thema Eigenkapital selbstbewusst und argumentiert, dass sie kein strukturelles Bilanzproblem aufweist, dank ihrem Notenmonopol niemals illiquid werden kann und auch bei vorübergehend negativem Eigenkapital uneingeschränkt handlungsfähig bleibt (Jordan, 2011). Insbesondere der letztgenannte Punkt wird immer wieder kritisiert. Pointierte Äusserungen in Wirtschaftsblogs gehen soweit, dass die SNB trotz zyklisch ausgewiesener Milliardengewinnen “finanziell so schwach aufgestellt sei wie nie” – und dies mit potentiell negativen Konsequenzen für die Schweizerische Volkswirtschaft (Meyer, 2015).

Doch ist die SNB finanziell wirklich so schwach aufgestellt? Und wie steht sie im Vergleich zu anderen Zentralbanken da? Ganz allgemein ist das Eigenkapital von Zentralbanken ein beliebtes Thema bei Medien, Finanzexperten und Wissenschaftlern. In der Diskussion werden jedoch vielfach Äpfel mit Birnen verglichen, Perspektiven verwechselt und somit auf Basis falscher Annahmen operiert. Es fehlt an einem konzeptionellem Bezugs- und somit Argumentationsrahmen der folgend geschaffen werden soll und anschliessend im Rahmen eines internationalen Benchmarks angewendet wird.

Von Eigenkapital zur Finanzkraft einer Zentralbank

Ganz generell definieren international anerkannte Buchführungsvorschriften wie die International Financial Reporting Standards (IFRS) oder die International Public Sector Accounting Standards (IPSAS) das Eigenkapital als Residualgrösse der Vermögenswerte (Aktiven) nach Abzug aller Verbindlichkeiten (Passiven). Jedoch können weder die IFRS noch die IPSAS als gemeinhin anerkannter Rahmen zur Finanzberichterstattung von Zentralbanken betrachtet werden, weil anstelle dieser Standards oft nationale Vorschriften zur Anwendung gelangen (KPMG, 2012); so auch die SNB, die nach den Vorschriften des Schweizerischen Obligationenrechts (OR) Rechnung legt. Das OR definiert das Eigenkapital als Summe verschiedener Kapital- und Reservepositionen (Art. 959a OR). Die Konsequenz daraus ist, dass unterschiedliche Zentralbanken unterschiedliche Auffassungen von Vermögenswerten, Schulden und schliesslich – Eigenkapital – aufweisen.

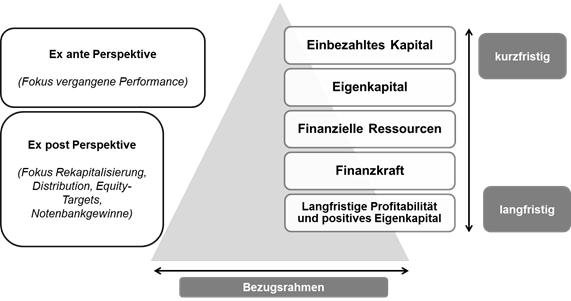

Das Fehlen einer konsistenten Eigenkapitaldefinition in der Rechnungslegungspraxis von Zentralbanken erschwert den systematischen Vergleich und zeigt die Notwendigkeit eines konzeptionellen Bezugsrahmens auf, der in Abbildung 2 dargestellt und anschliessend diskutiert wird.

Abbildung 2: Von Eigenkapital zu langfristiger Profitabilität: Ein Ordnungsrahmen

Quelle: Fuchs, Horni, Schuler & Bergmann (2016: 4) modifiziert von Archer & Moser-Boehm (2013: 9).

Ex ante vs. ex post

Zu unterscheiden gilt es zwei Perspektiven. Die Ex ante-Perspektive, wie sie z.B. das OR kennt, fokussiert auf aktuell verfügbare finanzielle Ressourcen, namentlich das einbezahlte Kapital (z.B. Stammkapital, Aktienkapital) sowie andere Arten von akkumulierten Reserven auf Basis vergangener Rechnungsabschlüsse. Die Ex ante-Perspektive ist eine Symbiose vergangener Policy-Interventionen, der angewandten Rechnungslegungsnormen sowie anderen institutionellen Faktoren (Ex post-Perspektive, nachfolgend diskutiert). Das einbezahlte Kapital ist traditionell tief im Vergleich zur Bilanzsumme. Beispielsweise macht das Aktienkapital der SNB nur 25 Millionen CHF oder rund 0.004% ihrer Bilanzsumme aus (SNB, 2015). Die Bank of Korea hat gar kein Stammkapital (Bank of Korea, 2016). Der Begriff Eigenkapital ist weiter gefasst und umfasst sämtliche über die Jahre akkumulierten Reserven, die zur Absorbierung von (Buch-)Verlusten oder teilweise auch zur Ausschüttung von Dividenden und Gewinnanteilen verwendet werden können. Eigene Berechnungen für den OECD-Raum ergeben, dass rund 18 von 34 Zentralbanken Eigenkapitalquoten von weniger als 5 Prozent ausweisen und damit substantiell niedriger liegen als die geforderten Eigenkapitalquoten für Geschäftsbanken unter Basel III. Die Zentralbanken von Chile, Israel und Tschechien weisen zum Teil deutlich negative Eigenkapitalquoten aus, und wären nach privatwirtschaftlichen Gesichtspunkten Konkurs.

Die Ex post-Perspektive fokussiert dahingegen auf zukünftig verfügbare finanzielle Ressourcen, namentlich die institutionellen Rahmenbedingungen einer Zentralbank, langfristig Eigenkapital aufzubauen und/oder zu erhalten. Im Vordergrund stehen dabei Rekapitalisierungs-, Risikotransfer- oder Gewinnausschüttungs-Mechanismen sowie weitere, interne institutionelle Faktoren zum Erhalt bzw. Aufbau von Eigenkapital (z.B. aktives Eigenkapital-Management inkl. definierten Zielgrössen). Nicht zuletzt umfasst die Ex post-Perspektive auch die (abdiskontierten) Notenbankgewinne (Seignorage), was zur langfristiger Profitabilität und positivem Eigenkapital führen soll.

Finanzkraft der OECD-Zentralbanken

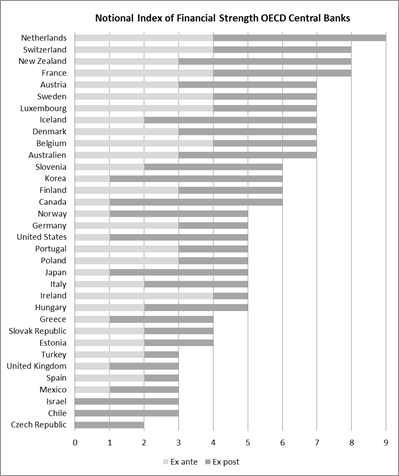

Auf Basis der vorangegangenen konzeptionellen Auslegeordnung präsentiert Abbildung 3 einen Finanzkraft-Index der 34 OECD-Zentralbanken. Die Berechnung erfolgte in Anlehnung an die Bank für Internationalen Zahlungsverkehr (vgl. Archer & Moser-Boehm, 2013), wurde aber sowohl in Bezug auf die gewählten Indikatoren als auch die Auswahl der Zentralbanken erweitert. Insbesondere wurden die Ex ante und die Ex post-Perspektiven miteinander verknüpft und somit ein umfassenderes Bild über die Finanzkraft der OECD-Zentralbanken gezeichnet.

Für die Ex ante-Perspektive wurden maximal 0 bis 4 Punkte vergeben. Die Punkteskala wiederspiegelt dabei die 4 Quantile: Je höher das ausgewiesene Eigenkapital im Vergleich zur Bilanzsumme im Jahr 2015, desto höher die Punktevergabe. Zentralbanken mit negativem Eigenkapital (Chile, Tschechien, Israel) erhielten 0 Punkte. Für die Ex post-Perspektive wurden 5 Kriterien mit jeweils 0 (nicht erfüllt) oder 1 (erfüllt) bewertet, was zu einem Punktemaximum von 5 führen konnte. Folgende Kriterien wurden berücksichtigt:

- Definition von absoluten/relativen Eigenkapitalzielen;

- Mechanismen zur Gewinnglättung (z.B. Äufnung von Wertschwankungsreserven);

- Gewinnausschüttungs-Praxis im Sonderfall (z.B. bei Eigenkapital unter Zielgrösse);

- Gewinnausschüttungs-Praxis im Regelfall (z.B. Ausschüttung favorisiert Nationalbank/Anteilseigner);

- Flexibilität von Rekapitalisierungs-Massnahmen.

Nicht berücksichtig wurden die langfristigen (abdiskontierten) Notenbankgewinne (Seignorage).

Abbildung 3: Finanzkraft-Index der OECD-Zentralbanken

Quelle: Eigene Berechnungen auf Basis der Finanzberichterstattungen 2015 der OECD-Zentralbanken sowie der gesetzlichen Vorschriften

Das Resultat offenbart divergierende finanzielle Reserven sowie institutionelle Gegebenheiten – und damit eine stark heterogene Finanzkraft – von OECD-Zentralbanken. Der Index zeigt, dass die SNB im internationalen Kontext nebst anderen Nationalbanken wie der Niederlande oder Neuseeland eine hohe Finanzkraft aufweist. Die drei Spitzenreiter zeichnen sich nicht nur durch hohe akkumulierte finanzielle Reserven aus, sondern auch durch für sie günstige institutionelle Rahmenbedingungen zum Aufbau bzw. Erhalt von Eigenkapital. Alle drei Zentralbanken haben gemeinsam, dass sie explizit (Niederlande, Neuseeland) oder implizit (SNB) für eine starke Eigenkapital-Basis einstehen und die dafür notwendigen institutionellen Vorkehrungen getroffen haben. Dies im Gegensatz zu anderen Nationalbanken, wie der Bank of Spain, Central Bank of Turkey oder Central Bank of Ireland, welche unabhängig der Höhe ihres Eigenkapitals angehalten sind, einen Grossteil ihrer Notenbankgewinne an ihre Staaten auszuschütten. Am untersten Rand des Indexes finden sich die Zentralbanken von Mexiko, Israel, Chile und Tschechien, alle mit einer langen Historie von negativem oder nur knapp positivem Eigenkapital. Sie alle sind daran, geeignete institutionelle Vorkehrungen auszuarbeiten, um ihre Finanzkraft langfristig zu sichern.

Erklärende Faktoren für die heterogene Finanzkraft sind indes schwierig zu isolieren und sind Gegenstand weiterer Forschungsaktivitäten. Die Einbettung von Zentralbanken in einen politisch-administrativen und volkswirtschaftlichen Kontext macht die Finanzkraft von Zentralbanken selten zu einer fix planbaren Grösse. Dies nicht zuletzt auch wegen der hohen Tragweite (notwendiger) Policy-Interventionen. Zumindest aber zeigen die Beispiele von Holland und Neuseeland oder auch der Schweiz, dass ein aktives Eigenkapital-Management mit klaren Zielsetzungen und unterstützenden institutionellen Voraussetzungen (die vielfach verhandelbar sind) Rahmenbedingungen für eine nachhaltige Finanzkraft schaffen.

Und auch wenn es unterschiedliche empirische Befunde zu den volkswirtschaftlichen Implikationen strukturell finanzschwacher Zentralbanken über den Zeitverlauft gibt (Stichworte Inflation, Unabhängigkeit, Glaubwürdigkeit; vgl. z.B. Alder, Castro &Tovar, 2012; Horáková, 2011), so deuten unsere Recherchen darauf hin, dass die betriebswirtschaftliche Realität – sprich Eigenkapital und Finanzkraft – vermehrt an Bedeutung in einem von Ökonomen dominierten Forschungsfeld gewinnt, um die langfristigen geldpolitischen Ziele glaubwürdig durchzusetzen (für eine umfassende Diskussion vgl. auch Fuchs, Horni, Schuler & Bergmann, 2016).

Alder, G., Castro, P. and Tovar, C. E. (2012). Does Central Bank Capital Matter for Monetary Policy? IMF Working paper 12/60. Washington: International Monetary Fund.

Archer, D. and Moser-Boehm, P. (2013). Central bank finances. BIS Papers No. 71. Basel: Bank for international settlements, Monetary and Economic Department.

Bank of Korea (2016). Bank of Korea Financial Statements 2015. [zuletzte aufgerufen: 19.01.2017].

Fuchs, S., Horni, P., Schuler, Ch. & Bergmann, A. (2016). The star-trek economics of central banks and the supportiveness of financial strength: Empirical evidence from OECD central banks. Working Paper presented at IRSPM Conference, PolyTech University of Hongkong, 13 – 15 April.

Horáková, M. (2011). Central bank capital levels: do they matter and what can be done? Central Banking, May, 2011.

Jordan, T. J. (2011). Braucht die Schweizerische Nationalbank Eigenkapital? Vortrag, Basel [19.01.2017].

KPMG (2012). Current trends in central bank financial reporting practices. URL: https://home.kpmg.com/content/dam/kpmg/pdf/2014/03/banking-financial-reporting-practices.pdf [19.01.2017].

Meyer, M. (2015). Kann die SNB dank ihrem Notenmonopol stets Eigenkapital aufbauen? Inside Paradeplatz. [19.01.2017].

Schweizer National Bank [SNB] (2016). SNB Eigenkapital und EUR / CHF Wechselkurs. [19.05.2016].

©KOF ETH Zürich, 31. Jan. 2017