Das Gastgewerbe wurde von der Corona-Krise besonders in Mitleidenschaft gezogen. (Bild: Shutterstock.com/Leonardo Izar) Seit der Lancierung des KMU-Kreditprogramms von Bund und Banken Ende März wurden rund 125'000 Kredite mit einem gesamten Volumen von 15 Mrd. Franken vereinbart. Über 8 von 10 Kreditfranken gehen an die kleinsten und kleinen Schweizer Unternehmen, wie die neuesten Zahlen des Seco zeigen.47% des gesamten Kreditvolumens – und damit rund die Hälfte der Covid-19-Kredite – wurden an Mikrounternehmen mit bis zu zehn Mitarbeitenden vergeben. Dazu kommen 35.7% des Volumens an Kleinunternehmen mit 10 bis 49 Mitarbeitenden. Mehr als acht von zehn Franken des gesamten Kreditprogramms wurden damit an Mikro- und Kleinunternehmen vergeben.Kreditvolumen nach Unternehmensgrösse

Topics:

investrends.ch considers the following as important: coronavirus, News

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

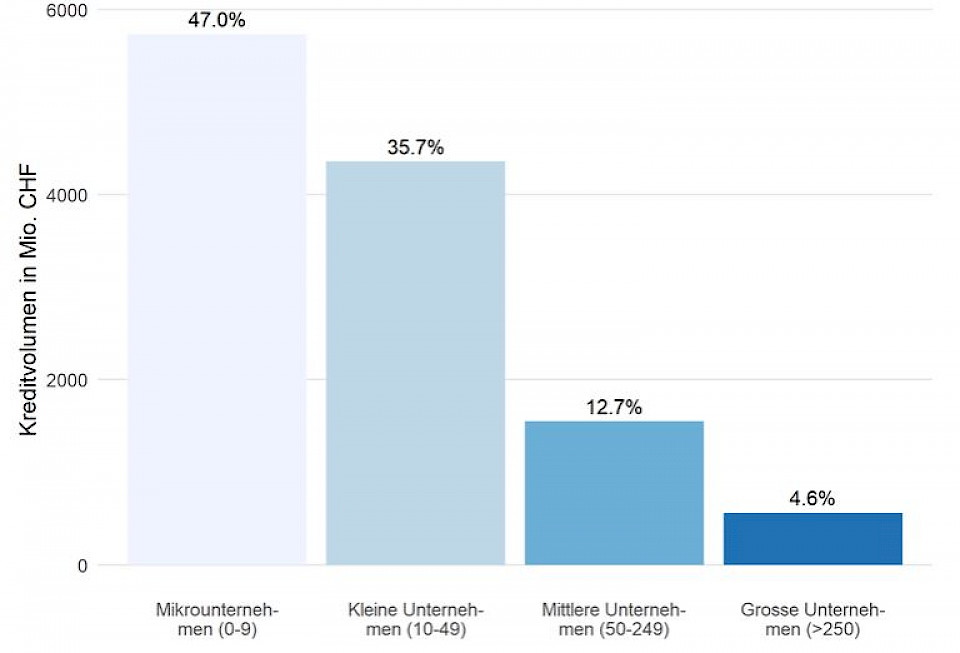

Seit der Lancierung des KMU-Kreditprogramms von Bund und Banken Ende März wurden rund 125'000 Kredite mit einem gesamten Volumen von 15 Mrd. Franken vereinbart. Über 8 von 10 Kreditfranken gehen an die kleinsten und kleinen Schweizer Unternehmen, wie die neuesten Zahlen des Seco zeigen.

47% des gesamten Kreditvolumens – und damit rund die Hälfte der Covid-19-Kredite – wurden an Mikrounternehmen mit bis zu zehn Mitarbeitenden vergeben. Dazu kommen 35.7% des Volumens an Kleinunternehmen mit 10 bis 49 Mitarbeitenden. Mehr als acht von zehn Franken des gesamten Kreditprogramms wurden damit an Mikro- und Kleinunternehmen vergeben.

Kreditvolumen nach Unternehmensgrösse (VZÄ)

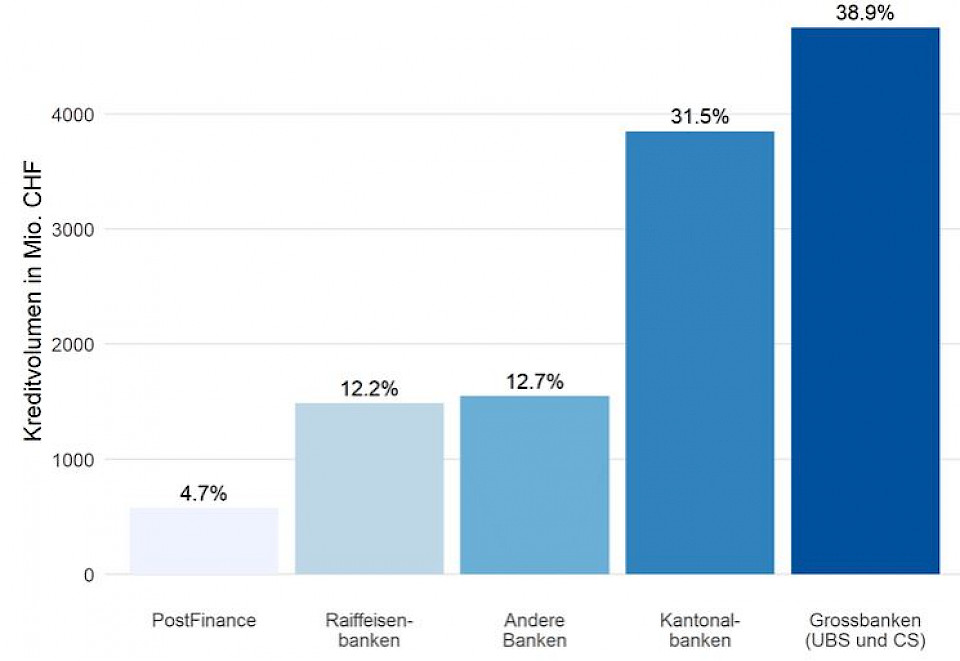

Gross- und Kantonalbanken stemmen 70% des Kreditvolumens

Gemäss Auskunft des Seco nehmen 123 Banken am KMU-Kreditprogramm teil. Bezüglich Grösse, regionaler Verteilung und Geschäftsmodell der Banken zeigt sich ein sehr breit abgestütztes Bild der Branche, wie die Schweizerische Bankiervereinigung (SBVg) in einem Blog-Beitrag kommentiert. Auch die Postfinance, die normalerweise keine Kredite vergibt, habe sich am Programm beteiligt. Damit stehe die überwältigende Mehrheit der Banken mit einem Kreditgeschäft ihren Firmenkunden mit den Überbrückungskrediten zur Seite.

Aus Sicht der Kreditvolumina haben die Grossbanken rund 40% aller Covid-19-Kredite vergeben, die Kantonalbanken über 30%. Die Raiffeisenbanken und weitere Banken haben über 12% der Volumina abgewickelt, die Postfinance rund 5%.

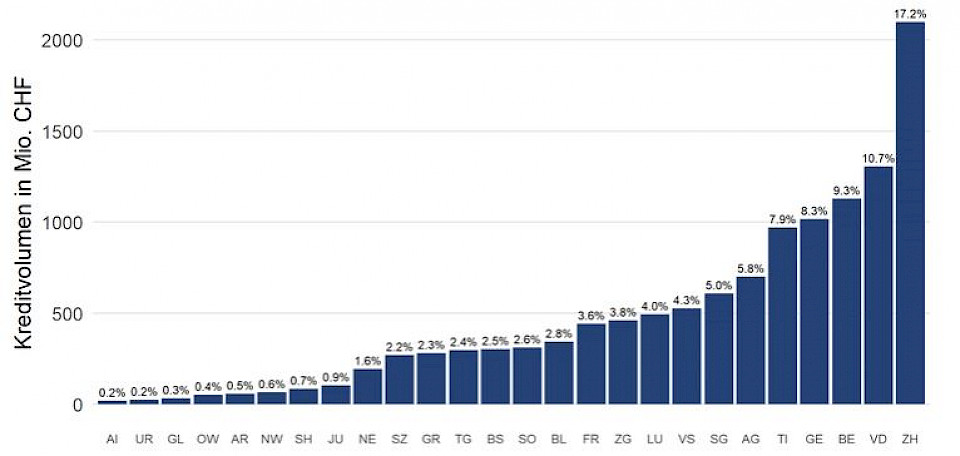

Tessin, Waadt, Wallis und Zug mit proportional höchsten Anteilen

Der grösste Anteil der Covid-19-Kredite wurde an KMU mit Sitz in den grössten Kantonen vergeben, d.h. in Zürich, Waadt, Bern und Genf. Ein präziseres Bild zeigt sich beim Vergleich des Anteils der Überbrückungskredite mit dem Bruttoinlandsprodukt (BIP) der Kantone. Die aktuellsten Zahlen dazu stammen aus dem Jahr 2017. Im Vergleich zum BIP wurden in Zürich, Basel-Stadt und Bern am wenigsten Kredite vergeben, in den Kantonen Tessin, Waadt, Wallis und Zug am meisten. Im Grossteil der Kantone verhält sich der Anteil am Covid-19-Kreditvolumen jedoch proportional zur kantonalen Wirtschaftsleistung.

Zu den Unterschieden dürfte einerseits die Branchenstruktur der einzelnen Kantone beigetragen haben. So sind Grossunternehmen, die mancherorts einen grossen Teil zum BIP beitragen, vom KMU-Kreditprogramm ausgeschlossen. Zusätzlich dürften die kantonal unterschiedlichen Covid-19-Infektionsraten eine Rolle gespielt haben. Das KMU-Kreditprogramm von Bund und Banken läuft noch bis zum 31. Juli 2020.