Bild: Janus Henderson Investors Jenna Barnard, Co-Head of Strategic Fixed Income, erläutert, welche Folgen es hat, wenn ein geografisch ungleich verteilter Technologiesektor mit einem weltweit divergierenden Wachstums- und Zinsausblick zusammenfällt. Als Anleiheinvestoren auf der Suche nach guten Anlagemöglichkeiten in Industrieländern sind wir seit einigen Jahren mit divergierenden Trends konfrontiert. Weltweit scheint das Wachstum zunehmend auseinanderzustreben, sodass es den Zentralbanken vieler Länder immer schwerer fällt, der US-Notenbank auf ihrem Zinsstraffungskurs zu folgen. Das Ergebnis sind Zinsunterschiede zwischen Ländern, die derzeit so hoch sind wie seit Jahrzehnten nicht mehr und für Bond-Anleger

Topics:

investrends.ch considers the following as important: im Fokus, im Fokus Frontseite, Janus Henderson Investors, NL Fonds im Fokus

This could be interesting, too:

investrends.ch writes Janus Henderson schafft Stelle des Global Chief Operating Officer neu

investrends.ch writes Dividendenkürzungen 2020 weniger gravierend als erwartet

investrends.ch writes Barmittel härter für sich arbeiten lassen

investrends.ch writes Weltweite Dividenden erreichen neuen Rekordstand

Jenna Barnard, Co-Head of Strategic Fixed Income, erläutert, welche Folgen es hat, wenn ein geografisch ungleich verteilter Technologiesektor mit einem weltweit divergierenden Wachstums- und Zinsausblick zusammenfällt.

Als Anleiheinvestoren auf der Suche nach guten Anlagemöglichkeiten in Industrieländern sind wir seit einigen Jahren mit divergierenden Trends konfrontiert. Weltweit scheint das Wachstum zunehmend auseinanderzustreben, sodass es den Zentralbanken vieler Länder immer schwerer fällt, der US-Notenbank auf ihrem Zinsstraffungskurs zu folgen.

Das Ergebnis sind Zinsunterschiede zwischen Ländern, die derzeit so hoch sind wie seit Jahrzehnten nicht mehr und für Bond-Anleger interessante Chancen schaffen, während sie andererseits die zugrunde liegende strukturelle Fragilität der Weltwirtschaft schonungslos offenlegen. Europas Ringen um einen Abbau der hohen Staatsverschuldung ist allseits bekannt. Aber auch kleinere, dynamischere Volkswirtschaften sind mit ihren ganz eigenen Zwängen konfrontiert. Im Fall Australiens beispielsweise sind ein überhitzter Wohnungsmarkt und eine gedämpfte Konsumneigung das Problem. Andere Länder leiden unter hausgemachten Schwierigkeiten wie Grossbritannien unter dem Brexit und seinen Folgen.

In diesem Jahr haben wir uns aber auch mehr und mehr mit dem übergeordneten Thema der technologischen Disruption beschäftigt: zunächst auf der Titelebene, inzwischen aber verstärkt auch auf der makroökonomischen Ebene. Dabei fällt auf, dass traditionelle Ökonomen aus vielen Ländern das fehlende Engagement in dieser Wachstumsbranche beklagen und auf ernste Folgen für die langfristigen Wirtschaftsaussichten hinweisen.

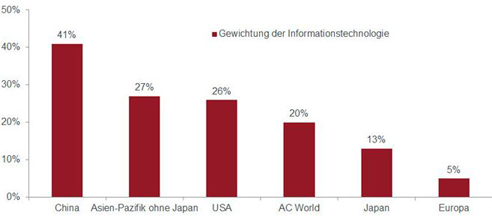

Gewichtung von Technologieaktien in weltweiten Aktienindizes

Quelle: MSCI, FactSet, Goldman Sachs Investment Research, Juni 2018 Anmerkung: AC World = MSCI All Countries World Index (ACWI)

Die Kluft zwischen "Technologiereichen" und "Technologiearmen"

Die Technologie dominiert ganze Volkswirtschaften, Industriezweige und Aktienmärkte – aber nicht überall und nicht überall in gleicher Weise. Ein tiefer Graben trennt Länder wie die USA und China, wo Technologiefirmen den Aktienmarkt beherrschen, von jenen, in denen sie kaum eine Rolle spielen. Bei Letzteren handelt es sich vor allem um Schwellenländer. Ein flüchtiger Blick auf die Top 50 in einem Wikipedia-Ranking der Unicorn-Startups zeigt, dass 28 von ihnen aus China und 15 aus Amerika stammen. Kein einziges Startup von diesem Format kommt aus Europa. Grafik 1 verdeutlicht dies anhand der Gewichtung der Informationstechnologie in den verschiedenen Aktienindizes.

In kleineren Volkswirtschaften wie Kanada, Australien und Grossbritannien sind Technologiefirmen in wichtigen Marktindizes noch geringer gewichtet als in Europa, dem Schlusslicht in Grafik 1. So macht der Technologiesektor lediglich 4,1 Prozent des Canadian Toronto Stock Exchange Composite Index, 2,4 Prozent des Australian ASX 200 Index und 1,3 Prozent des britischen FTSE 100 Index aus. Die Aktienmärkte dieser drei Volkswirtschaften muten immer anachronistischer an mit ihrer Zusammensetzung, die stark von den „alten“ Sektoren Finanzen und Rohstoffe geprägt ist. In Kanada und Australien ist das besonders der Fall. Dies haben wir in verschiedenen Beiträgen über die Entwicklungen in beiden Ländern nach der Finanzkrise 2008 erläutert, die einem Boom am Wohnungsmarkt und bei der Verbraucherverschuldung Vorschub geleistet haben.

Unsere strategischen Anleihefonds haben wir daher so positioniert, dass sie die daraus resultierende Korrektur angemessen widerspiegeln. Der Mangel an Technologieunternehmen, der sich in ihren Indizes niederschlägt, macht deutlich, wie abhängig die genannten Volkswirtschaften von nicht nachhaltigen Wachstumsquellen sind.

Die Disruption ist kein neues Phänomen

Unsere Welt, wie wir sie heute kennen, und mit ihr die Gesellschaft, in der wir leben, wurden schon immer von bahnbrechenden Veränderungen geprägt. Im letzten Jahr haben wir jedoch ein aussergewöhnlich hohes Mass an Disruption in eher kleinen Unternehmen und Branchen erlebt, die wir aus Sicht eines Anleiheinvestors immer für ziemlich langweilig, aber relativ sicher hielten. Die disruptiven Kräfte, die Unternehmen heute zu schaffen machen, sind oft schwer vorherzusagen, da neue Geschäftsmodelle traditionelle Märkte auf den Kopf stellen und etablierte Unternehmen in Rekordgeschwindigkeit aus dem Markt katapultieren.

Mit den Folgen der Disruption auf Unternehmensebene angemessen umzugehen ist keine leichte Aufgabe, da potenziell zerstörerische Kräfte nur schwer erkennbar sind. Hierzu braucht es eine neue Denkweise und Neubewertung des bestehenden Geschäftsmodells.

In Grafik 2 ist eine Reihe von Branchen dargestellt, die sich in den letzten 12-18 Monaten grundlegend verändert haben. Hinlänglich bekannt sind die Folgen der Disruption für Unternehmen im Einzelhandel und beim Kabelfernsehen. Überraschend ist jedoch, dass auch Bestattungsunternehmen, die amerikanische Bierbranche sowie die Tabak- und Werbeindustrie von disruptiven Veränderungen bedroht sind. Wir bezeichnen sie als „gejagte Unternehmen“, bei denen es sich häufig um Firmen mit vormals guten Cashflows und Gewinnmargen handelt, denen nun Marktneulinge auf den Fersen sind oder deren Branchen sich grundlegend verändern.

Gejagte Unternehmen

Quelle: Janus Henderson Investors, Juni 2018

Festzinsanlagen durch eine andere Linse betrachtet

Disruptionen können bei vielen Unternehmen zu Verwerfungen und Umwälzungen führen und erhebliche Auswirkungen auf die Portfolios der Anleger haben.

Aus unserer Sicht bestimmen langfristige strukturelle Kräfte das „Klima“ für eine Anlage in festverzinsliche Instrumente, während konjunkturelle Höhen und Tiefen eher dem „Wetter“ ähneln und dennoch tendenziell überproportional Aufmerksamkeit erregen.

Die langfristigen Auswirkungen von Schulden-Superzyklen sind für unsere Einschätzung von Volkswirtschaften wie Japan und die Eurozone von besonderer Bedeutung. Aber auch die Folgen alternder Bevölkerungen in Industrieländern werden immer wieder thematisiert.

Zweifellos schicken sich technologische Entwicklungen an, zu einem immer wichtigeren Faktor für das Anlageklima an den Rentenmärkten zu werden, und zwar auf allen Ebenen. Die geografisch ungleiche Verteilung globaler Technologieriesen und die Ökosysteme, in denen sie gedeihen, erweitern eine Welt mit bereits divergierenden Wachstums- und Zinsperspektiven um eine neue Dimension.

Für mehr Einblicke klicken Sie hier

Die vorstehenden Einschätzungen sind die des Autors zum Zeitpunkt der Veröffentlichung und können von denen anderer Personen/Teams bei Janus Henderson Investors abweichen. Die Bezugnahme auf einzelne Wertpapiere, Fonds, Sektoren oder Indizes in diesem Artikel stellt weder ein Angebot oder eine Aufforderung zu deren Erwerb oder Verkauf dar, noch ist sie Teil eines solchen Angebots oder einer solchen Aufforderung.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung. Alle Performance-Angaben beinhalten Erträge und Kapitalgewinne bzw. -verluste, aber keine wiederkehrenden Gebühren oder sonstigen Ausgaben des Fonds.

Der Wert einer Anlage und die Einkünfte aus ihr können steigen oder fallen. Es kann daher sein, dass Sie nicht die gesamte investierte Summe zurückerhalten.

Die Informationen in diesem Artikel stellen keine Anlageberatung dar.

Zu Werbezwecken.