Fed’s tone remain hawkishDie Fed erhöhte die Zinsen zum vierten Mal in Folge um 75 Basispunkte und hob damit ihren Leitzins (Fed Funds Rate) von fast Null im März auf 3,75 % bis 4 % an. Der Vorsitzende der US-Notenbank, Jerome Powell, ließ wenig Zweifel daran, dass er bereit ist, die Zinsen so hoch wie nötig ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Fed’s tone remain hawkish

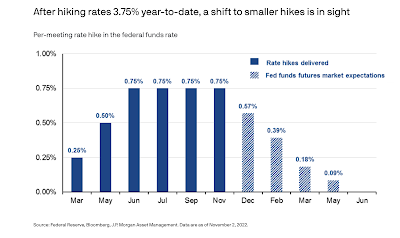

Die Fed erhöhte die Zinsen zum vierten Mal in Folge um 75 Basispunkte und hob damit ihren Leitzins (Fed Funds Rate) von fast Null im März auf 3,75 % bis 4 % an.

Der Vorsitzende der US-Notenbank, Jerome Powell, ließ wenig Zweifel daran, dass er bereit ist, die Zinsen so hoch wie nötig zu treiben, um die Inflation zu bekämpfen.

Die Zinssätze werden höher steigen als bisher angenommen, sagte Powell, deutete aber auch an, dass der Weg bald zu kleineren Erhöhungen führen könnte.

|

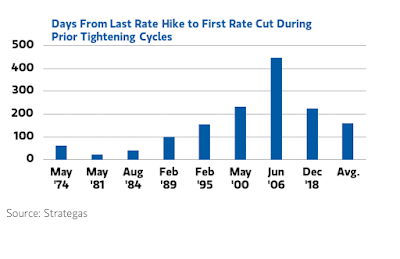

Fed’s bevorstehende Zinssenkung, Graph: Morgan Stanley, Oct 31, 2022. |

Jetzt dreht sich das Marktgeschehen um die Risiken eines Überschießens (overshooting) der Fed und um die Frage, wie schnell die Zinssätze gesenkt werden könnten, wenn sie einmal pausiert hat.

Geldpolitische Entscheidungen sollten sich an Daten orientieren. Doch Daten sind wie die Inflation von Natur aus rückwärtsgerichtet.

|

Der Fed-Vorsitzende Powell sagte, das endgültige Zinsniveau sei nun höher als zuvor angekündigt, Graph: Stephanie Aliaga, JPMorgan, Nov 04, 2022. |

Die Fed hat laut Morgan Stanley Research im Durchschnitt etwa 160 Tage oder etwas mehr als fünf Monate gebraucht, um zu entscheiden, dass ein Richtungswechsel angebracht ist.

Geht man davon aus, dass wir den endgültigen Zinssatz (terminal rate) im April 2023 erreichen, deutet die Geschichte darauf hin, dass die erste Zinssenkung im kommenden September erfolgen wird.

|

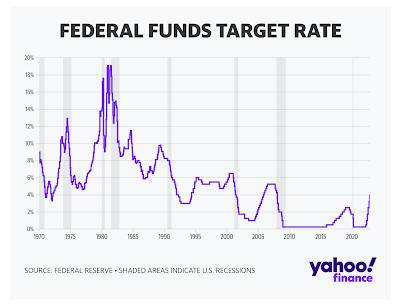

Die vierte Zinserhöhung der Fed in Folge um 0,75 % hebt den Leitzins auf eine Spanne zwischen 3,75 % und 4 % an. "Es ist sehr verfrüht, an eine Pause zu denken", sagte Powell, Graph: Yahoo Finance, Nov 04, 2022 |

Die Geschichte zeigt auch, dass neue Bullenmärkte bei Aktien selten vor der ersten Zinssenkung beginnen.

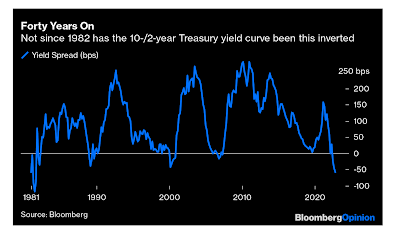

Inzwischen hat ein Schlüsselsegment der Treasury-Kurve (zweijährige gegenüber der zehnjährigen Kurve) einen neuen Extremwert der Inversion erreicht, wie seit Anfang 1982 nicht mehr gesehen wurde.

|

| Die UST-Ertragskurve (yield curve), gemessen an den Renditen von 2- und 10-jährigen US-Staatsanleihen: -57 Basispunkte (der größte Renditeaufschlag für Anleihen mit kürzerer Laufzeit seit 1982, Graph: John Authers, Nov 04, 2022 |

Eine umgekehrte (invers) Renditekurve ist für viele Anleger ein wichtiges Warnzeichen für eine bevorstehende Rezession, da der Markt beginnt, ein Ende der restriktiven Politik einzupreisen und sich auf niedrigere Zinssätze in der Zukunft einstellt, um den Schlag einer drohenden Verlangsamung abzumildern.

Eine so tiefe Inversion ist so gut wie eine Garantie für eine Rezession auf dem Anleihemarkt, die man nur bekommen kann, bemerkt John Authers in seiner Bloomberg Kolumne.

|

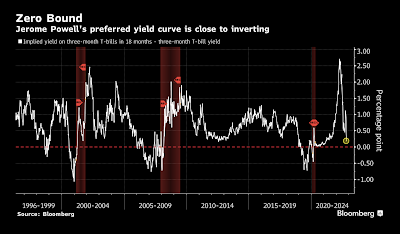

Der Terminzinssatz (near-term forward spread) zu einer bestimmten Laufzeit kann als ein Maß für den vom Markt erwarteten kurzfristigen Zinssatz zu diesem Zeitpunkt zuzüglich einer Laufzeitprämie angesehen werden, Graph: Bloomberg, Nov 01, 2022 |

Doch im März spielte Powell die Bedeutung des Anstiegs der zweijährigen Renditen über die 10-jährigen Renditen herunter – wie gesagt ein oft zitierter Vorbote einer Rezession.

Er argumentierte, dass die Händler die falsche Messgröße betrachteten und dass die Messung am kürzeren Ende (near-term forward spread) eine klarere Aussagekraft habe, denn "wenn sie invertiert ist, bedeutet das, dass die Fed die Zinsen senken wird, was wiederum bedeutet, dass die Wirtschaft schwach ist".

|

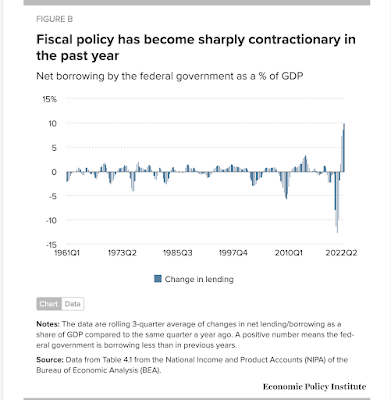

Die Straffung der makroökonomischen Politik in diesem Jahr geht nicht nur auf die Fed zurück, sondern auch auf die Haushaltskürzungen im Jahr 2022, Graph: Josh Bivens, EPI, Nov 03, 2022. |

Fazit:

Es wird allgemein erwartet, dass die US-Notenbank die Zinssätze weiter anheben wird, obwohl Anzeichen einer Verlangsamung sich mehren.

Wir brauchen eine Erklärung dafür, was die Zinserhöhungen bewirken werden, v.a. im Hinblick auf den durch die Störung der globalen Lieferketten ausgelösten Preisanstieg.

|

Eine aktuelle Prognose für den Terminal Rate der Fed, Graph: Bloomberg TV, Nov 04, 2022. |