Die Future-Märkte rechnen tendenziell nach wie vor mit einer weiteren Senkung des Einlagenzinssatzes durch die EZB. Eine Anhebung der Einlagen-Zinsen um 10 Basispunkte ist demnach erst in der zweiten Jahreshälfte von 2025 zu erwarten, während die Future-Kontrakte eine Zinssenkung für Anfang 2022 einrechnen.Vor diesem Hintergrund ist es nicht erstaunlich, dass die Schlagzeilen wie z.B. „deutsche Sparer ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

investrends.ch writes UBS-Prognose: Dollar tendiert seitwärts – Euro steigert sich

investrends.ch writes Vertrauen schlägt Performance: Was Schweizer an ihren Finanzberatern schätzen

investrends.ch writes Luxussektor: zartes Comeback angesagt

investrends.ch writes Japan: Was bedeutet der Wahlausgang für Investoren?

Die Future-Märkte rechnen tendenziell nach wie vor mit einer weiteren Senkung des Einlagenzinssatzes durch die EZB.

Eine Anhebung der Einlagen-Zinsen um 10 Basispunkte ist demnach erst in der zweiten Jahreshälfte von 2025 zu erwarten, während die Future-Kontrakte eine Zinssenkung für Anfang 2022 einrechnen.

Vor diesem Hintergrund ist es nicht erstaunlich, dass die Schlagzeilen wie z.B. „deutsche Sparer werden bei Nullzinsen enteignet“ oder „der Weg aus der Krise geht über die Enteignung der Sparer“ immer noch das Schaufenster der Medien gestalten.

Doch stimmen die Behauptungen? Was sagt die empirische Evidenz dazu? Ist die Geldpolitik der EZB tatsächlich ein grosses Problem dabei?

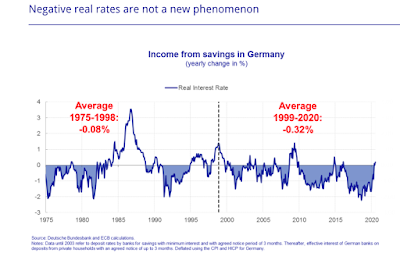

Viele Menschen mögen überrascht sein zu erfahren, dass negative Realzinsen kein neues Phänomen sind, sagte Isabel Schnabel am Dienstag im Rahmen eines Vortrags in Frankfurt.

In Deutschland zum Beispiel liegt der durchschnittliche Realzins für Spar- und Sichteinlagen seit der Einführung des Euro etwa auf dem Niveau des Durchschnitts der letzten zwei Jahrzehnte, wie die folgende Abbildung eindeutig vor Augen führt.

Negative Realzinsen sind kein neues Phänomen, Graph: Isabel Schnabel, EZB, Nov 24, 2020

Abgesehen davon, dass es kein Recht auf einen positiven Zins gibt, ist es bemerkenswert, dass die negativen Nominalzinsen über einen längeren Zeitraum anhalten.

Andererseits kommt es nicht auf die Nominalzinsen an, sondern auf die Realzinsen, d.h. Nominalzinsen minus Inflation. Denn wenn die hohe Inflation die Zinsen auffrisst, bleibt von den hohen Nominalzinsen real kaum etwas übrig.

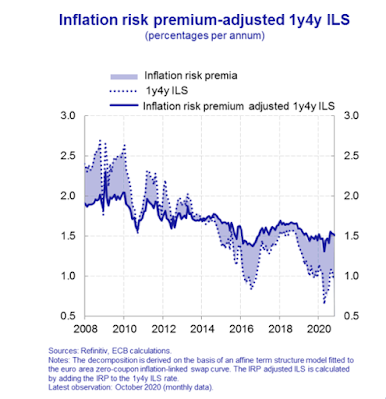

Risikoprämie für Inflation, Graph: Isabel Schnabel, EZB, Nov 24, 2020

Zinsen entstehen am Markt aufgrund der jeweiligen Konstellation von geplanten Ersparnissen und Investitionen. Heute ist der Wunsch nach Sparen allem Anschein nach höher als der Wunsch nach Investitionen.

Der Grund ist, dass es mit der gesamtwirtschaftlichen Nachfrage hapert.

Wenn der Staat spart (fiscal austerity) und die privaten Haushalte die Ausgaben aufgrund der stagnierenden Löhne kürzen, halten sich Unternehmen mit Investitionen zurück, da Umsatz-Aussichten trüb sind. Und auch sie werden zu Sparern. Beispielsweise sind in Deutschland die Unternehmen seit mehreren Jahren netto-Sparer.

Kein Wunder, dass die Nominalzinsen an der Nullzins-Grenze ruhen, wenn es an Wachstum und Vollbeschäftigung fehlt.

Und ohne hohe Nachfrage und stark steigende Kosten ist es schwer, sich einen Anstieg der Inflation vorzustellen.

Ein großer Teil des Rückgangs der marktbasierten Inflationserwartungen lässt sich durch einen Rückgang der Inflationsrisikoprämie erklären, unterstreicht Isabel Schnabel, Mitglied des EZB-Direktoriums weiter in ihrem Vortrag.

Nach Jahren anhaltend niedriger Inflation haben die Anleger nicht mehr das Bedürfnis, sich gegen hohe Inflation zu schützen.

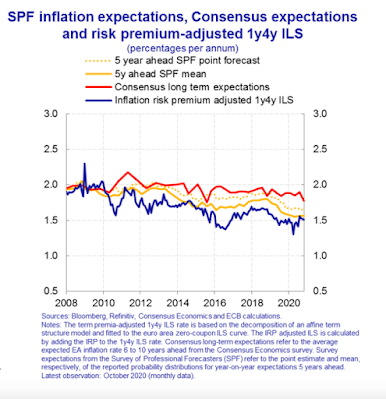

Sobald man den Rückgang der Risikoprämie korrigiert, sind die Entwicklungen bei den markt- und umfragebasierten Messungen der Inflationserwartungen viel stärker aufeinander abgestimmt.

Inflationserwartungen im Euro-Raum, Graph: Isabel Schnabel, EZB, Nov 24, 2020

Fazit: Die Zinsen werden heute nicht künstlich niedrig gehalten. Es ist die verfehlte Wirtschaftspolitik, die sich einseitig am Export-Überschuss orientiert und die Löhne drückt, dadurch dass das Einkommen der privaten Haushalte reduziert werden und damit auch Investitionen von Unternehmen zurückbleiben.