Das neue Inflation-Konzept, kurz AIT (average inflation targeting), der Fed ist in aller Munde. Manche Volkswirte bezeichnen es „vage“, während andere Marktbeobachter vorerst etwas abwarten wollen, bis die Fed weitere Einzelheiten vorlegt.Was die US-Notenbank damit anstrebt, ist klar; Inflation, und zwar mehr Inflation, höher als 2 Prozent.Niemand aber scheint zu glauben, dass eine Rückkehr der ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

Das neue Inflation-Konzept, kurz AIT (average inflation targeting), der Fed ist in aller Munde. Manche Volkswirte bezeichnen es „vage“, während andere Marktbeobachter vorerst etwas abwarten wollen, bis die Fed weitere Einzelheiten vorlegt.

Was die US-Notenbank damit anstrebt, ist klar; Inflation, und zwar mehr Inflation, höher als 2 Prozent.

Niemand aber scheint zu glauben, dass eine Rückkehr der Inflation unmittelbar bevorsteht.

Die Inflationserwartungen, gemessen an Breakeven-Sätzen, sind zwar seit dem starken Einbruch zu Beginn der Covid-19-Krise wieder angestiegen. Aber die Fed verfehlt das eigene Ziel seit 2008. Der Zielwert wird deutlich unterboten, was im Grunde genommen auch im Euroraum der Fall ist. Die EZB unterläuft das von ihr anvisierte Inflationsziel seit mehreren Jahren.

Deutschland beispielsweise wird nach wie vor als deflationsgefährdet angesehen, wie John Authers in seiner Kolumne bei Bloomberg hervorhebt.

Die Spatzen pfeifen es von den Dächern: Die deflationäre Verzerrung in der Eurozone ist ein Ergebnis der lang-anhaltenden doktrinären Sparpolitik (fiscal austerity) inklusive Lohnzurückhaltung.

Die Umsetzung von Sparmaßnahmen in geschwächten Volkswirtschaften, wenn der Privatsektor nicht willens (oder nicht in der Lage ist), die Nettoersparnisse zu reduzieren, wirkt sich unweigerlich auf das Wirtschaftswachstum aus.

Der von der Fed bevorzugte Mass für die Inflation; der PCE-Kerndeflator, Graph: John Authers, Bloomberg, Sept 15, 2020.

Deutschland und dem Rest der Eurozone wird daher ein besonders schwerwiegendes Deflationsproblem zugeschrieben.

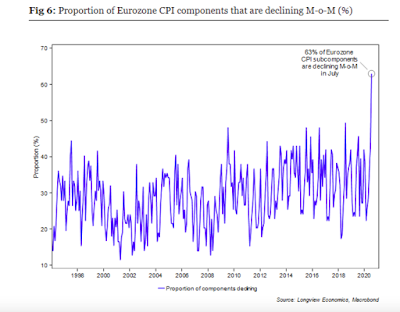

Ein höherer Anteil der Inflation-Komponenten im gesamten CPI-Korb ist so rückläufig wie zu keinem Zeitpunkt seit der Einführung der Gemeinschaftswährung.

Der Anteil der CPI-Komponente in der Eurozone, die fallen (auf Monat-zu-Monat Basis), Graph: John Authers, Bloomberg, Sept 2020.

Die gegenwärtige EUR-Aufwertung stellt dazu eine zusätzliche Herausforderung dar, wie John Authers weiter bemerkt, da die Importpreise fallen und die Kosten der Inflation sinken.

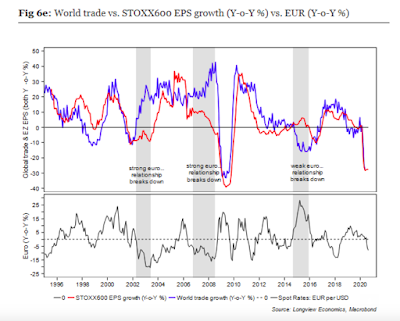

Ferner: Die Euro-Zone ist stärker vom Export abhängig als die USA. Wie die folgende Abbildung zeigt, bewegt sich das Wachstum an ihrem Aktienmarkt tendenziell im Einklang mit dem Welthandel, und eine starke Währung begrenzt die Vorteile.

Europäische Aktien versus Aussenhandel, Graph: John Authers, Bloomberg

Fazit: Ein starker Euro begrenzt nicht nur die kosteninduzierte Inflation, sondern, weniger direkt, auch die nachfrageinduzierte Inflation.

Die Deflation bleibt also das Gespenst, das Europa verfolgt, wie Adam Tooze es in einem lesenswerten Beitrag auf Social Europe zum Ausdruck bringt.

Europas Problem ist die unzureichende gesamtwirtschaftliche Nachfrage. Das Exportgeschäft allein kann das Defizit bei Konsum und Investitionen nicht ausgleichen, was wiederum den anhaltenden Deflationsdruck erklärt und sich im hohen Leistungsbilanz-Überschuss der Eurozone widerspiegelt.