Summary:

Die Rendite der deutschen Bundesanleihen mit 10 Jahren Laufzeit setzt die Talfahrt fort.In den vergangenen 6 Monaten hat der 10-jährige German Bund einen Rendite-Rückgang von 57,5 Basispunkten verbucht und nun mit minus 0,40% ein neues Rekordtief erreicht.Am Donnerstag lag die Rendite der zehnjährigen Bundesanleihe mit minus 0,409% sogar unter dem Einlagensatz (deposit facility) der EZB ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die Rendite der deutschen Bundesanleihen mit 10 Jahren Laufzeit setzt die Talfahrt fort.In den vergangenen 6 Monaten hat der 10-jährige German Bund einen Rendite-Rückgang von 57,5 Basispunkten verbucht und nun mit minus 0,40% ein neues Rekordtief erreicht.Am Donnerstag lag die Rendite der zehnjährigen Bundesanleihe mit minus 0,409% sogar unter dem Einlagensatz (deposit facility) der EZB ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes DC Bank startet beschwingt ins Jubiläumsjahr

finews.ch writes Vom roten Teppich auf die Bahnhofstrasse

finews.ch writes SNB lockert Geldpolitik auch mit dem Argument der Asymmetrie

finews.ch writes Schweizer Banken-Marken verlieren international an Boden

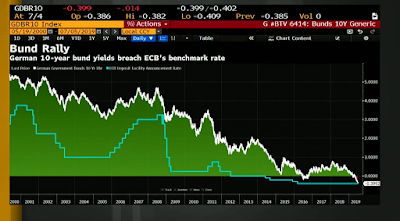

Die Rendite der deutschen Bundesanleihen mit 10 Jahren Laufzeit setzt die Talfahrt fort.

In den vergangenen 6 Monaten hat der 10-jährige German Bund einen Rendite-Rückgang von 57,5 Basispunkten verbucht und nun mit minus 0,40% ein neues Rekordtief erreicht.

Am Donnerstag lag die Rendite der zehnjährigen Bundesanleihe mit minus 0,409% sogar unter dem Einlagensatz (deposit facility) der EZB von minus 0,40%.

Das ist der Zinssatz, den die EZB für das Geld, das die Banken bei ihr parken, zahlt. Bemerkenswert ist, dass alle EUR-Länder (wie z.B. Frankreich und Italien) davon profitieren, zu rekordtiefen Kreditkosten Obligationen zu versteigern.

Zugleich mehren sich die Anzeichen dafür, wie schwer die Aufgabe der EZB wird, die anhaltend niedrige Inflation zu bekämpfen und das Wirtschaftswachstum wieder zu beleben.

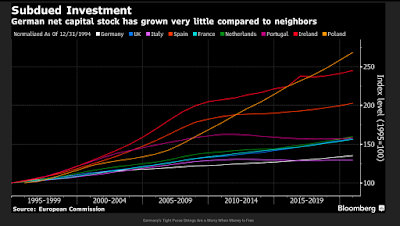

Der deutsche Kapitalstock ist in den letzten 20 Jahren im Vergleich zu EUR-Nachbarstaaten kaum gewachsen. Der Grund ist der rigorose Sparkurs, genannt Fiscal Austerity, Graph: BloombergQuint, July 5, 2019

Internationale Investoren finden aber Bundesanleihen auch auf dem gegenwärtigen Niveau attraktiv, weil sie nach Absicherung (hedging) gegen Währungsschwankungen einen positiven Ertrag bieten.

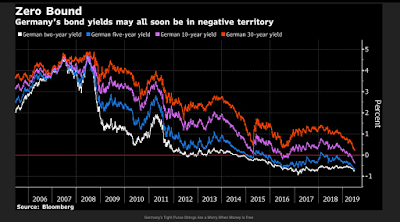

Die Renditen der deutschen Bundesanleihen tanzen um die Null-Grenze, Graph: BloombergQuint, July 5, 2019

Analysten gehen davon aus, dass die EUR-Renditen weiter fallen werden, da die EZB sich gerade anschickt, die Konjunktur mit Zinssenkung und QE (quantitative easing) zu animieren.

Die Rendite der 10-jährigen deutschen Bundesanleihen sinkt unter den Einlagesatz der EZB, Graph: Bloomberg, July 5, 2019

Die Rendite für 85% der deutschen Obligationen liegen jetzt unter null. Dies gilt auch für die Anleihen, die 20 Jahre lang nicht fällig werden.

Die deutsche Regierung könnte die Ausgaben für das nächste Jahrzehnt mit einem Zinssatz von weniger als minus 0,40% finanzieren, der unter dem niedrigsten Leitzins der EZB liegt.

Während die globalen Anleger einen sicheren Rückzugsort ansteuern und den deutschen Staat dafür bezahlen, halten die Entscheidungsträger in Berlin mit Hinweis auf ein paar selbst erschaffene absurde Fiskal-Regeln am Kurs der Haushaltskonsolidierung fest, koste es was es wolle.

Das ist eine Tragödie. Die dringend benötigten Ausgaben werden gesenkt und der Kapitalstock wird geschwächt.

Zur Erinnerung: Die Regierung von Bundeskanzlerin Angela Merkel hat 2018 einen Haushaltsüberschuss in Rekordhöhe von 1,7% des BIP (oder 58 Mrd. EUR) verbucht.

Fazit: Deutschlands Fiscal Austerity macht keinen Sinn, wie Bloomberg hervorhebt.

Das Sparen von heute, in einem besonders schwer angeschlagenen Umfeld der Wirtschaft, behindert Investitionen und verringert damit den Kapitalstock in Zukunft.