Summary:

Die Bond-Trader scheinen sich mit der Idee angefreundet zu haben, dass die wahrscheinliche Leitzinssenkung der Fed am Mittwoch für eine Zeit die letzte sein wird.Warum? Weil erstens die nachlassende Aktivität bei Eurodollar-Futures darauf hindeutet, dass die Händler bereit sind, die derzeitige Zinsstabilität zu akzeptieren und zweitens die Wahrscheinlichkeit einer weiteren Zinssenkung im Dezember von den ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Die Bond-Trader scheinen sich mit der Idee angefreundet zu haben, dass die wahrscheinliche Leitzinssenkung der Fed am Mittwoch für eine Zeit die letzte sein wird.Warum? Weil erstens die nachlassende Aktivität bei Eurodollar-Futures darauf hindeutet, dass die Händler bereit sind, die derzeitige Zinsstabilität zu akzeptieren und zweitens die Wahrscheinlichkeit einer weiteren Zinssenkung im Dezember von den ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

finews.ch writes Die UBS verliert ihren Technologiechef

finews.ch writes Visa Schweiz bietet neu Beratung zu Stablecoins an

finews.ch writes Bank CIC Schweiz bekommt neuen CEO

finews.ch writes IWF: Jordaniens Wirtschaft wächst schneller

Die Bond-Trader scheinen sich mit der Idee angefreundet zu haben, dass die wahrscheinliche Leitzinssenkung der Fed am Mittwoch für eine Zeit die letzte sein wird.

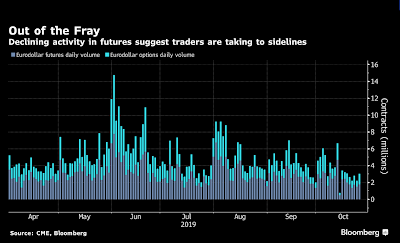

Warum? Weil erstens die nachlassende Aktivität bei Eurodollar-Futures darauf hindeutet, dass die Händler bereit sind, die derzeitige Zinsstabilität zu akzeptieren und zweitens die Wahrscheinlichkeit einer weiteren Zinssenkung im Dezember von den Fed Funds Futures von nahezu 100% inzwischen auf 32% gesenkt wurde.

Es wird allgemein erwartet, dass die US-Notenbank ihren Leitzins in der kommenden Woche um einen Viertelpunkt auf 1,50% bis 1,75% senkt.

Eurodollar Future Aktivität hat zuletzt abgenommen, Graph: Bloomberg, Oct 26, 2019

Dies wäre der dritte Schritt einer Reihe von Zinssenkungen, die Fed-Präsident Jerome Powell als „mid-cycle adjustment“ bezeichnet hat, um die historische wirtschaftliche Expansion zu verlängern.

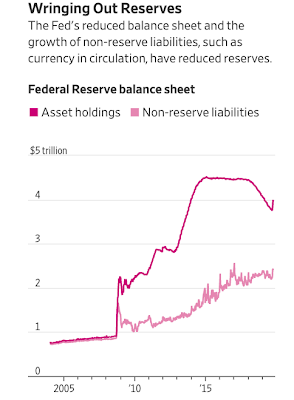

Fed Bilanz, Vermögenswerte, Graph: WSJ, Oct 16, 2019

Angesichts der turbulenten Kursschwankungen am US-Geldmarkt (repo: repurchase market), wo die Banken sich gegenseitig über Nacht (over night) mit Cash aushelfen, hat Powell im September beschlossen, mit Kauf von kurz-laufenden Staatspapieren gegenzusteuern.

Der Fed-Chef hat betont, dass es sich bei Anleihekäufen um keine neue QE-Politik (quantitative easing) handelt. Die Ankäufe seien nur „technischer Natur“.

Es sieht in der Tat so aus, als ob die genannten Käufe sich von dem QE-Programm auf drei Arten (wie WSJ sie beschreibt) unterscheiden, auch wenn der Unterschied für die Märkte kaum eine Rolle spielt.

USD Repo-Sätze (over night), Graph: Bloomberg, Oct 25, 2019

(1) Die Fed kauft diesmal Papiere, um die Passiv-Seite ihrer Bilanz zu optimieren, und nicht wie bei der QE-Politik mehr Liquidität in das Banken-System einzubringen und um das Wirtschaftswachstum zu stützen.

(2) Die Fed glaubt, dass die QE-Politik wirksam war, weil die Notenbank langfristige Wertpapiere kaufte, die langfristigen Zinssätze senkte und Investoren in Aktien und Anleihen drängte.

Die jüngsten Ankäufe der Fed konzentrieren sich auf kurzfristige Papiere, wobei die Fed-Akteure denken, dass sie viel weniger Anreize (stimulus) bieten.

(3) Die QE-Politik hat potenziell starke Auswirkungen, indem sie die Anleger auf die allgemeineren Absichten der Fed einstimmt, die Wirtschaft anzukurbeln, unter anderem, indem sie die Zinsen länger niedrig hält, als dies sonst der Fall gewesen wäre.

Die Fed tut es diesmal nicht und sagt, dass ihre jüngsten Käufe technische Massnahmen bedeuten und keine wesentlichen Auswirkungen auf den Stand der Geldpolitik entfalten.

„Dies ist keine QE-Politik“, sagte Powell letzte Woche. „In keinem Sinne ist das QE“.

PS: In diesem Jahr lagen die Repo-Sätze i.d.R. nicht mehr als einen Zehntelprozentpunkt über dem Mittelpunkt des Referenz-Zinssatzes (Fed Funds Rates) oder 2.2% im August und Anfang September, wie WSJ berichtet.

Der Repo-Satz stieg am 16. September auf 5%. Anfang September ist der Repo-Satz sogar bis auf 10% geklettert, als der Druck sich verstärkte. Die Banken weigerten sich selbst dann, Kredite zu vergeben, um am Cash festzuhalten. Die Dysfunktion führte dazu, dass der Leitzins auf 2,3% anstieg, über dem damaligen Zielbereich zwischen 2% und 2,25%. So was war seit GFC 2008 nicht passiert.

Was zu erwarten ist, dass die Renditen auf Staatsanleihen weiter sinken werden, in einem Markt-Umfeld, wo Ertrag und Risiko zugleich hoch bleiben.