Summary:

Das italienische Finanzministerium hat am Mittwoch zwei Staatsanleihen ausgegeben. Auf der Versteigerung der Papiere mit 5 Jahren Laufzeit (01. März 2023) hat sich eine Rendite von 2.32% ergeben. Die Gebote beliefen sich dabei auf 1,75 Mrd. EUR. Das Ministerium hat 1 Mrd. EUR zugeteilt.Auf der vorhergegangenen Versteigerung (am 27. April 2018) waren die 5-jährigen Anleihen mit ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Das italienische Finanzministerium hat am Mittwoch zwei Staatsanleihen ausgegeben. Auf der Versteigerung der Papiere mit 5 Jahren Laufzeit (01. März 2023) hat sich eine Rendite von 2.32% ergeben. Die Gebote beliefen sich dabei auf 1,75 Mrd. EUR. Das Ministerium hat 1 Mrd. EUR zugeteilt.Auf der vorhergegangenen Versteigerung (am 27. April 2018) waren die 5-jährigen Anleihen mit ...

Topics:

Acemaxx-Analytics considers the following as important:

This could be interesting, too:

Cash - "Aktuell" | News writes US-Zollpolitik, Zinsen, Ukraine und Unternehmenszahlen: Diese Themen dominieren die Börsen in der nächsten Woche

Cash - "Aktuell" | News writes Berkshire Hathaway von Warren Buffett erwirtschaftet erneut Rekordgewinn

Cash - "Aktuell" | News writes Gelsenkirchen: Von der Boomtown zum Menetekel der Deindustrialisierung

Cash - "Aktuell" | News writes Mehr Risikokapital für Schweizer Jungfirmen

Das italienische Finanzministerium hat am Mittwoch zwei Staatsanleihen ausgegeben.

Auf der Versteigerung der Papiere mit 5 Jahren Laufzeit (01. März 2023) hat sich eine Rendite von 2.32% ergeben. Die Gebote beliefen sich dabei auf 1,75 Mrd. EUR. Das Ministerium hat 1 Mrd. EUR zugeteilt.

Auf der vorhergegangenen Versteigerung (am 27. April 2018) waren die 5-jährigen Anleihen mit einer Rendite von 0,56% verkauft.

Auf der Versteigerung der 10-jährige Staatspapieren (01. Febr 2028) ist es zu einer Rendite von 3.0% gekommen. Geboten wurden 2,2 Mrd. EUR. Zugeteilt wurden 1,8 Mrd. EUR.

Auf der vorhergegangenen Versteigerung (am 27. April 2018) ergab sich für die Anleihen mit 10 Jahren Laufzeit eine Rendite von 1,70%.

Welchen Unterschied vier Wochen ausmachen!

Was ist inzwischen geschehen?

Das italienische Volk hat gewählt und dabei Lega und die 5-Sterne Bewegung unterstützt. Die Bildung einer Koalition der beiden Parteien, die sich Bewegung nennen, nicht Partei, und im Parlament über die Mehrheit verfügen, wurde jedoch vom Staatspräsidenten, Sergio Matterella unterbunden.

Begründung: Der designierte Wirtschaftsminister ist ein Euro-Skeptiker. Und Italien will viel Geld ausgeben, viel mehr als die EU erlaubt.

Das Wählerverhalten war im Wesentlichen von der in der folgenden Abbildung kurz dargestellten „sozialen Not und Ungerechtigkeit“, die ohne Zweifel auf die neoliberale Agenda der EU-Behörden zurückgeht, geprägt.

Italien: Arbeitslosigkeit, Jugend-Arbeitslosigkeit und Unterbeschäftigung, Graph: Paul Steinhardt, Makroskop, May 29, 2018

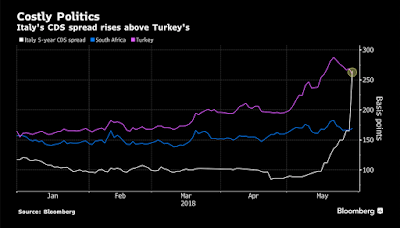

Die Rendite der italienischen Staatspapiere sind durch die Decke geschossen. Auch die Kosten zur Absicherung der Anleihen sind kräftig gestiegen.

Die Kosten für die Absicherung der italienischen Staatsanleihen, gemessen an 5y CDS, Graph: Bloomberg, May 30, 2018

Die CDS-Prämien sind von 174 Basispunkten am Montag auf 224 Basispunkte am Dienstag geklettert. Das bedeutet, dass die Investoren jährlich 224‘000 EUR zahlen müssen, um eine italienische Staatsanleihe im nominalen Wert von 10 Mio. EUR mit 5 Jahren Laufzeit gegen Ausfall (default) abzusichern.

Die Prämien für Italien sind damit höher als die der Türkei, Brasilien und Südafrika, die von Rating-Agenturen mit Junk-Rating bewertet werden. Obendrauf wurde die CDS-Prämien am Mittwoch noch teurer: 286 Basispunkte.

Ein Exchange-Traded Product (ETP), welches das 5-fache der inversen Performance der italienischen Staatsanleihen mit 10 Jahren Laufzeit erbringen will, ist am Dienstag um 24% gestiegen.

Die Rendite der 2-jährigen Papiere Italiens sind am Mittwoch bis auf 2,77% hochgeschossen. Noch am 15. Mai 2018 notierten sie unter der Null-Marke: -0.072%.

Kurzum: Es wird wild abgezockt, während die führenden Entscheidungsträger der EU Italien „Regeltreue“ um die Ohren hauen.

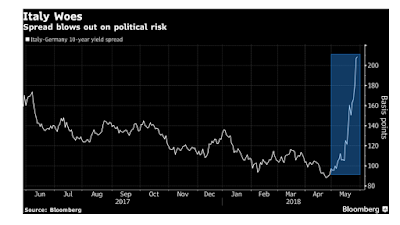

Der Rendite-Abstand (spread) zwischen den italienischen und deutschen Staatsanleihen mit 10 Jahren Laufzeit, Graph: Bloomberg, May 30, 2018

Dass Deutschland seit 2011 einen Leistungsbilanzüberschuss von mehr als 6% (den erlaubten Wert) des BIP verbucht, und damit gegen die EU-Regeln verstösst, gilt aber allem Anschein nach als Bagatelle.

Der immense Überschuss in der deutschen Leistungsbilanz deutet darauf hin, dass die einheimischen Ersparnisse deutlich höher sind als die Investitionen im Inland.

Kein Wunder, dass der IWF Berlin nahelegt, mit Investitionen und dem Einsatz der Fiskalpolitik dazu beizutragen, die Ungleichgewichte in der Eurozone abzubauen.

Tatsache ist, dass Deutschland das eigene Export-Modell jahrelang mit Lohn-Moderation gestützt hat. Der Lohnzuwachs wurde ständig absichtlich unter das Produktivitätswachstum gedrückt.

Und es ist ein offenes Geheimnis, dass das deutsche Wirtschaftswachstum von Schulden getragen wird, und zwar von den Schulden des Auslandes.

Denn Deutschlands Wirtschaftssektoren sparen allesamt: private Haushalte, Unternehmen und die öffentliche Hand weisen jeweils einen Finanzierungsüberschuss auf. Und es ist buchhalterisch unumstritten, dass die Rechnung nicht aufgehen würde, wenn sich der vierte Sektor, nämlich das Ausland nicht verschulden würde.

Der Verlauf der Rendite der italienischen Staatsanleihen mit 10 Jahren Laufzeit, Graph: Kate Allen, FT, May 31, 2018

Die Rendite der italienischen Staatsanleihen mit 10 Jahren Laufzeit liegt immer noch weit hinter ihren Hochständen in der Mitte der Krise (2011-2012) und deutlich unter ihrem langjährigen Vor-Krisen-Durchschnitt.

Italien wird aber untersagt, die eigene Wirtschaft durch erhöhte Ausgaben anzukurbeln. Da stehen die restriktiven Regeln der EU (Maastrichter Konvergenzkriterien) im Wege:

Die Staatsverschuldung darf nicht 60% des BIP überschreiten. Und das gesamtstaatliche Haushaltsdefizit darf maximal 3% des BIP erreichen.

Es ist vor diesem Hintergrund nicht schwer, die Empörung der italienischen Wähler zu verstehen.